Inspiration

Vergleichen ist schlecht, aber menschlich

Dieses mal ein mahnendes Vorwort, welches mir anfangs viel Geld erspart hätte. Der Blick nach links und rechts hört aus vielerlei psychologischen Gründen nie auf. Am Anfang sucht man Inspirationen und Ideen bei anderen für das eigene Depot, denn die alten Hasen sollten es ja besser wissen. Dieser Gedanke hat mich damals viel Geld gekostet und doch verfahren viele Neuanleger so. Jeder hat allerdings seine eigene Strategie und der sollte man treu bleiben. Sofern man keine Strategie hat, sollte die erstmal gefunden werden. Auf der Suche nach den neuesten Überflieger-Aktien oder doch lieber stetigen Cashflow mithilfe von Dividendenaktien? Zwei völlig unterschiedliche Ansätze.

Öffne ich heute Instagram, sehe ich Aktien-Vergleiche, Kauflisten für den aktuellen Monat oder Clickbait Beiträge, bei denen man schon quasi zum Kauf überredet oder gar aufgefordert wird. Mein Tipp nach 7 Jahren Börsenerfahrung: Macht euch erstmal selber Gedanken. Holt euch Ideen und Inspirationen, aber kauft nicht blind Aktien nach. Es ist euer hart erarbeitetes Geld und ihr wisst nie, wie transparent andere Finfluencer sind.

Ohne Namen zu nennen, gibt es einen bekannten Finfluencer auf Mallorca. Anfangs fand ich ihn super, mittlerweile nicht mehr. Es wurde immer mit viel Tamtam in eine neue Aktie investiert mit riesigen Beträgen und viele sind blind gefolgt. Dann kam nicht der erhoffte Erfolg und er hat seine Aktien wieder verkauft. Auch mit Minus. Das doofe ist: bei uns Kleinanlegern hat das ein riesiges Loch ins Vermögen gerissen. Er aber hat allein mit den YouTube-Videos darüber so viel verdient, dass das Minus nicht mal auffällt. Man lebt in anderen Realitäten und Dimensionen, hierüber muss sich jeder immer wieder Gedanken machen und mal hinter die Kulissen schauen. Eine interessante Internetseite ist an dieser Stelle: socialblade.com. Hier kann man ungefähr sehen, was YouTuber mit ihrem Kanal verdienen. Nur mit ihrem Kanal, nicht mit Produktplatzierung, Werbeverträgen, Affiliates etc., was noch on top kommt.

Genug zu meinen mahnenden Vorworten ;-) Mein Depot dient daher nur als Inspiration und Ideenfindung. Es ist individuell, so wie die Finanzsituation bei jedem von uns.

Depot

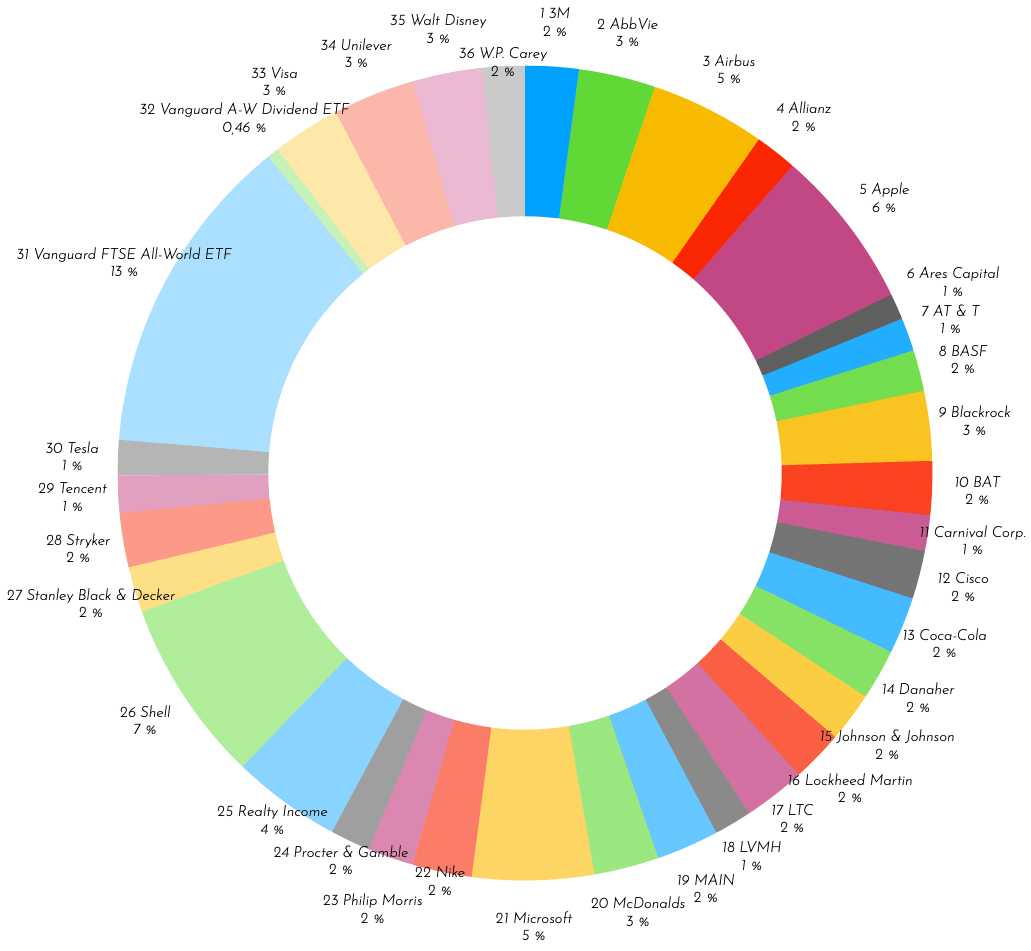

Mein aktuelles Aktiendepot (Stand April 2024)

34 Einzelaktien und 2 ETFs

Dieses Portfolio ist mein langfristiges Dividenden-Portfolio. Bis auf Tesla zahlen alle Unternehmen eine Dividende und sind reine Dividendenwerte. Es ist ein bunter Mix aus Werten mit einer hohen Dividendenrendite sowie Dividendendynamik. So profitiere ich bereits jetzt schon von Dividenden und in der Zukunft auch noch von hohen Steigerungen. Tesla habe ich drin, weil ich einfach von Elon Musk und seinen Visionen fasziniert bin. Zukünftig wird er vermutlich seine Software an andere E-Autobauer verkaufen, um autonomes Fahren voranzutreiben und von dieser Skalierung will ich profitieren. Wenn die Aktie in einigen Jahren durch die Decke geht, verkaufe ich sie und kaufe mir ein Model Y oder 2 (sofern es nicht wieder verschoben wird) davon ;-)

ETFs als Fundament

Ich habe in diesem Beitrag bereits geschrieben, dass, wenn ich nur in einen Wert investieren könnte, es dieser wäre. Daher bildet der Vanguard All-World ETF das Fundament meines Portfolios und ist mit 13% am höchsten gewichtet. Den Wert werde ich zukünftig auf 25% ausbauen. Neu hinzugekommen ist seit einigen Monaten der All-World High Dividend. Hierin sind völlig andere Werte mit völlig anderer Gewichtung, die nach gesunden Dividendenkriterien ausgesucht werden. Auch diesen ETF möchte ich zukünftig deutlich höher Gewichten und im Idealfall auf 5-10% bringen. Wer mehr zu diesem ETF oder 2 guten Alternativen wissen will, der kann das in diesem Beitrag nachlesen. Mit diesen 2 ETFs und einer Gewichtung von zukünftig rund 30% fühle ich mich sehr wohl. Viele nennen es Core-Satelite-Strategie. Ich nenne es gesunde Risikostreuung und daher für mich nur logisch.

Ich weiß, dass ich mit der durchschnittlichen Rendite von rund 7% p.a. und dieser hohen Gewichtung der ETFs nicht in 5 Jahren zum Millionär werde. Aber ich habe für mich schon getestet, dass schnelles Traden, Optionsscheine (nicht Optionen!) und wilde Tech-Aktien absolut nicht mein Fall sind. Wann steige ich ein und wann gehe ich wieder raus und dann dieses ständige Kurse checken. Das hat mich am Anfang kirre gemacht. Von daher Sparpläne laufen lassen und im Idealfall nie verkaufen. Das klingt für mich deutlich entspannter. Den „Nervenkitzel“ und die höhere Rendite hole ich mir mit dem Optionshandel.

Einzelaktien für kontinuierlich steigenden Cashflow

Ausschüttende ETFs haben für mich nur einen Nachteil: Die Ausschüttungen schwanken immer wieder etwas (ist mir eher egal) und es gibt keine signifikanten Steigerungen. Schaue ich beispielsweise auf eine Coca-Cola Aktie, die die Dividende seit über 50 Jahren kontinuierlich jedes Jahr erhöht, so kann man auf den eigenen Einstandskurs eine enorme persönliche Dividendenrendite entwickeln. Warren Buffett hat es genauso gemacht: er hat mittlerweile bei Coca-Cola eine persönliche Dividendenrendite von über 50%, weil er die Aktien in den 1980er Jahren gekauft und liegen gelassen hat (Quelle).

Risiko und Rendite gehen immer Hand und Hand. Die ETFs sind relativ wertstabil, aber hier erhalte ich keine krassen Dividendensteigerungen. Einzelaktien haben natürlich ein höheres Risiko, dass mal eine Dividende stagniert, gekürzt oder gestrichen wird. Dafür erhalte ich von vielen meiner Werte eine sich jährlich erhöhende Dividende. Wenn ich jetzt aufhören würde zu investieren, würden mir meine Einzelaktien nächstes Jahr voraussichtlich mehr Dividende einbringen als noch dieses Jahr. Und im darauffolgenden Jahr wieder mehr und so weiter.

Aufteilung

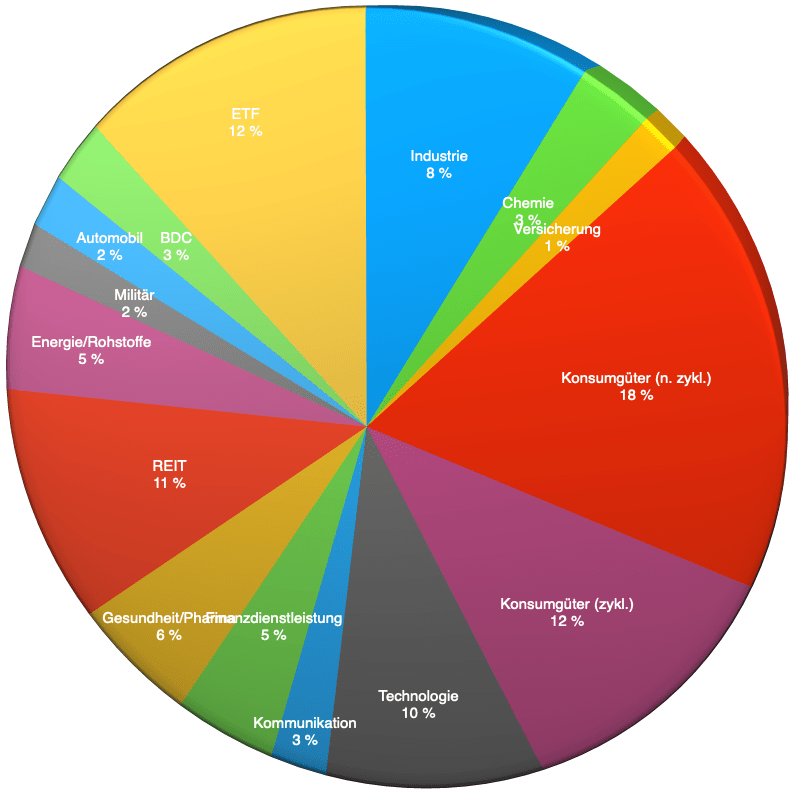

Die Aufteilung nach Branchen und Ländern

15 Branchen und 6 Länder

Diversifikation ist das einzige Free Lunch, welches man an der Börse bekommen kann. Daher habe ich auch auf eine Risikostreuung auf verschiedene Branchen und Länder geachtet. Mit 15 Branchen bzw. Themen habe ich eine solide Streuung drin. ETFs, REITs , zyklische und nicht-zyklische Konsumgüter nehmen hier die größten Positionen ein.

Bei den Ländern habe ich einen enormen USA Fokus. Das liegt aber auch einfach daran, weil die USA seit vielen Jahren die dominierende Wirtschaftsmacht ist, welche demokratisch geführt wird:

- USA: 66,87%

- Deutschland: 4,18%

- Niederlande: 6,65%

- GB: 5,44%

- Frankreich: 1,72%

- China: 2,88%

- (ETFs: 12,26%)

Fazit

Zusammenfassend…

… kann man sagen, dass sich ein Depot ständig weiterentwickelt. Es kann gar nicht den Status „Fertig“ geben, denn die Wirtschaft entwickelt sich ständig weiter und demnach auch die einzelnen Unternehmen. Man schaue sich nur Apple an, welches vor vielen Jahren eine ewig lange Durststrecke hatte. Mittlerweile ist es die Position mit der besten Performance. Oder man schaue sich Carnival an, welche seit Corona die Dividende gestrichen hat. Die 100 Aktien habe ich trotzdem behalten, denn ich fahre hin und wieder mit AIDA in den Urlaub und erhalte eine Sachdividende in Form von Bordguthaben. Würde ich das nicht tun, hätte ich die Aktien schon lange rausgeworfen. Wie anfangs erwähnt: Jede Finanzsituation ist individuell und man erkennt nicht immer, was hinter den Kulissen abgeht.

Bleib gesund und munter! Cheerio,

Alex

Meine Broker

Win / Win für uns beide

Insgesamt habe ich 5 verschiedene Depots und picke mir bei jedem einzelnen Anbieter das Beste heraus. Zudem kann ich so meine Anlagen bzw. Strategien besser voneinander trennen. Ich nutze die folgenden Broker mindestens seit 4 Jahren selber und bin sehr zufrieden. Bei allen mit * markierten Links, handelt es sich um Affiliate- bzw. Referral-Links. D.h. ich erhalte eine kleine Provision vom Anbieter und Du einen Bonus, welchen ich immer dabei schreibe. Kosten für Dich entstehen nie!

ESTABLY

Bei ESTABLY bin ich seit 2019 Kunde und betreibe hier überwiegend den Optionshandel. Als Reseller von Interactive Brokers kann hierüber auch direkt an ausländischen Börsen wie der NYSE gehandelt werden. Im Gegensatz zu deutschen Brokern kann ich also auch CEFs (Closed-End-Funds), Preferred Shares oder eine Vielzahl von Anleihen kaufen, was ich auch regelmäßig mache. Alle Orders für deutsche Werte kosten 2€ und für US Werte 3,50$. Alle Finanzdenker erhalten hierauf allerdings einen Bonus und zahlen nur 1,80€ anstatt 2,00€ und nur 3,00$ anstatt 3,50$. Was Du hierfür tun musst:

- Gehe auf die Startseite von ESTABLY www.estably.com/broker und eröffne ein Depot.

- Bei der Depoteröffnung im Feld für Gutscheincodes den Code „Finanzdenken“ eingeben.

- Mindestens 5.000€ als Startkapital einzahlen.

Trade Republic

Bei Trade Republic bin ich seit 2019 Kunde und hier laufen meine Aktiensparpläne. Das Depot und sowie unbegrenzte Sparpläne können hier kostenfrei genutzt werden. Die Ordergebühren für Einzelkäufe und -verkäufe betragen 1€. Aktueller Bonus sind die 3,5% Zinsen auf das Verrechnungskonto.

Es sind immer wechselnde Angebote für Neukunden: Über meinen Link sind es Guthaben oder eine Gratisaktie

Finanzdenken für Optionshändler

Ganz NEU! Das Buch, mit dem Du den Optionshandel meisterst!

In Amerika nutzen viele Privatanleger den Optionshandel, um sich ein weiteres Einkommen aufzubauen. In Deutschland ist das Thema noch sehr unbekannt, doch das Interesse wird immer größer. Immer mehr Instagram-Accounts berichten von ihren Optionseinnahmen. Immer mehr Blogs fangen an hierüber zu schreiben. Ich bin froh und stolz, dass ich auf Finanzdenken.de einer der ersten war, der hierüber kostenfrei Infos bereitgestellt hat. Ich musste mir die Infos durch Recherchen auf amerikanischen Seiten zusammen suchen und habe durch Gespräche mit dem deutschen IB-Reseller ESTABLY viel gelernt. All diese Infos und privaten Erfahrungen sind in diesem Buch kompakt und ohne viel Geschwafel beschrieben. Alles, was ich anfangs gerne gewusst hätte steht hier drin. Nach dem Lesen weißt Du genau, wie Du anfängst und worauf Du achten musst.

Jetzt auf Amazon.de zu kaufen. Als Taschenbuch und eBook

Disclaimer

Risikohinweis und Haftungsausschluss — unbezahlte Werbung

Der Autor ist an manchen der genannten Unternehmen beteiligt (Transparenzhinweis). Alle von mir veröffentlichen Informationen und Zahlen, Einschätzungen und Bilder sind von mir nach besten Wissen und Gewissen erstellt worden. Aufgrund dessen übernehme ich keine Gewähr, Garantie, Haftung oder Zusicherung für die Richtigkeit. Alle Beiträge stellen weder eine Anlageberatung noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren, Optionen oder anderen Finanzinstrumenten dar. Das Investieren in Wertpapiere, Optionen oder anderen Finanzinstrumenten ist grundsätzlich mit Risiken behaftet und kann zum Totalverlust des eingesetzten Kapitals führen. Bei den beworbenen Links handelt es sich um Affiliate-Links, d.h. Dir entstehen hierdurch keine Nachteile und ich erhalte lediglich eine Provision für die Vermittlung.

Hinterlasse einen Kommentar