Antizyklisch

In den letzten Monaten gab es die ein oder andere Veränderung

Egal ob Buy & Hold, Trading oder dem Einkaufen im Supermarkt. Der Gewinn liegt im Einkauf und das gelingt umso besser, je antizyklischer gehandelt wird. Ist etwas im Angebot und kostet weniger als im vergangenen Durchschnitt, dann sollte man es kaufen. Besonders die Deutschen vergleichen gerne, denn sie wollen Geld sparen. Aus diesem Grund sind Payback, Cashback-Programme wie Shoop oder auch Internetseiten wie MyDealz so interessant.

Genau aus diesem Grund wird in jedem Finanzratgeber dazu angehalten, antizyklisch zu handeln. Ich habe das in diesem Monat gleich 2 mal gemacht.

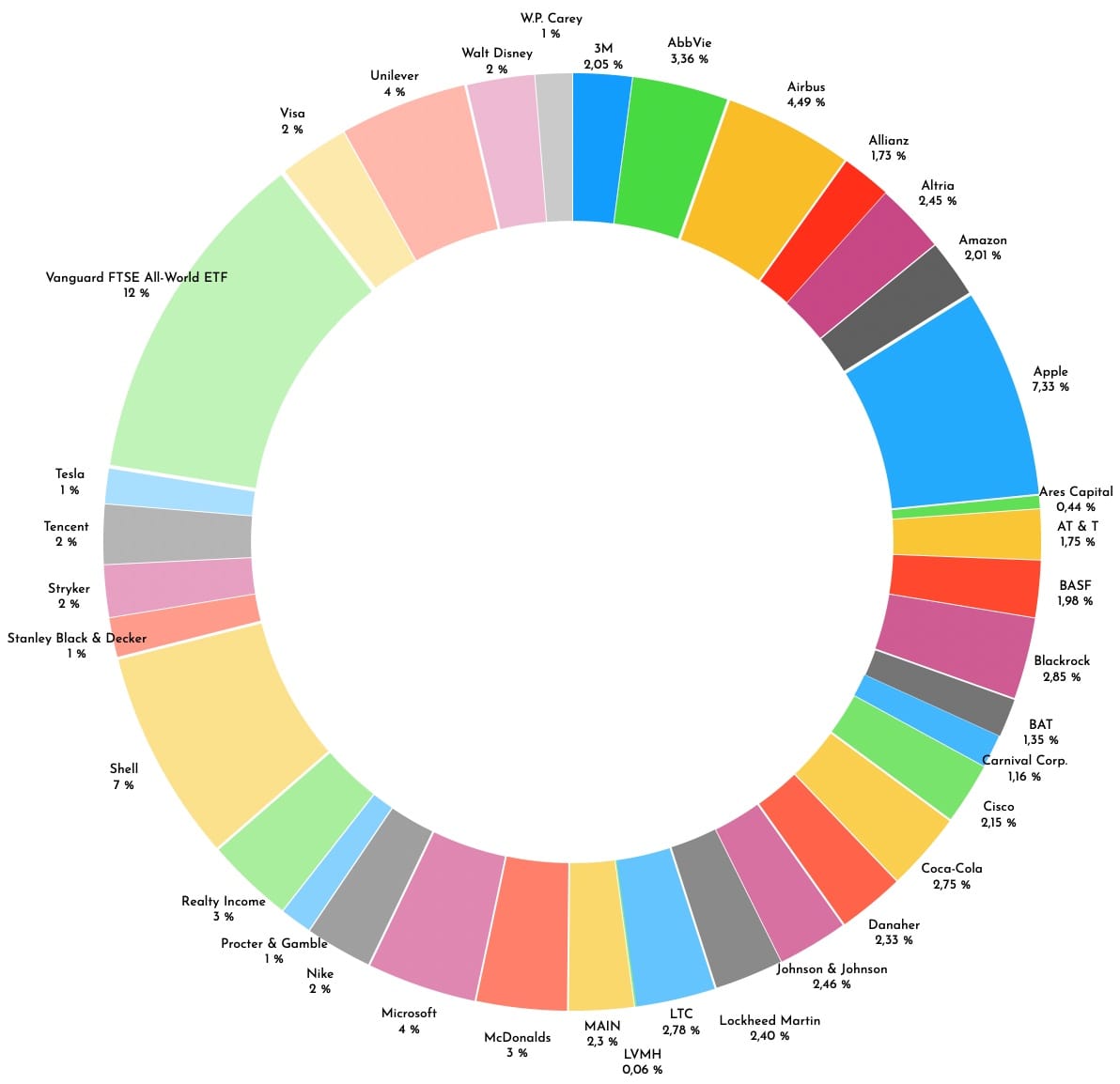

Aktuelles Depot

In den letzten Monaten gab es die ein oder andere Veränderung

Grundsätzlich lasse ich auf meine Aktien & ETF einen Sparplan laufen, sodass ich mir um Market Timing keine Gedanken machen muss. Das erspart mir ein ständiges Checken der Aktienkurse und beruhigt mein Gewissen, denn ich weiß, dass ich immer weiter automatisiert investiere und das Depot anwächst. Das ist die Vorgehensweise bei meinem langfristigen Dividendendepot.

Jeden Monat trecke ich am Monatsanfang den Stand meines Depots und generell meines Vermögens. Hierbei schaue ich auch noch mal gezielt auf meine Einzelpositionen, ob sich etwas gravierend verändert hat. Viele nennen es Buy & Hold & Check. Da ich mir vor jedem Kauf jedoch viele Gedanken mache und Recherchen durchführe, geht dieser „Check“ relativ zügig. Die ganze Arbeit liegt nämlich im Vorfeld, sodass im Nachhinein nur selten böse Überraschungen auftauchen.

Diesen Monat gab es allerdings zwei Veränderungen, einen Verkauf und einen Zukauf. Mein Depot bleibt also weiterhin bei 36 Werten (darunter 1 ETF), allerdings haben sich meine Dividenden-Zahltage von 140 auf 144 erhöht. Das hat aktuell zur Folge, dass sich mein jährlicher Cashflow um knapp 35€ erhöht hat. Aufgrund des neuen Aktiensparplans erhöht sich die Dividende für dieses Jahr nochmals.

Mein aktuelles Depot setzt sich also mittlerweile so zusammen:

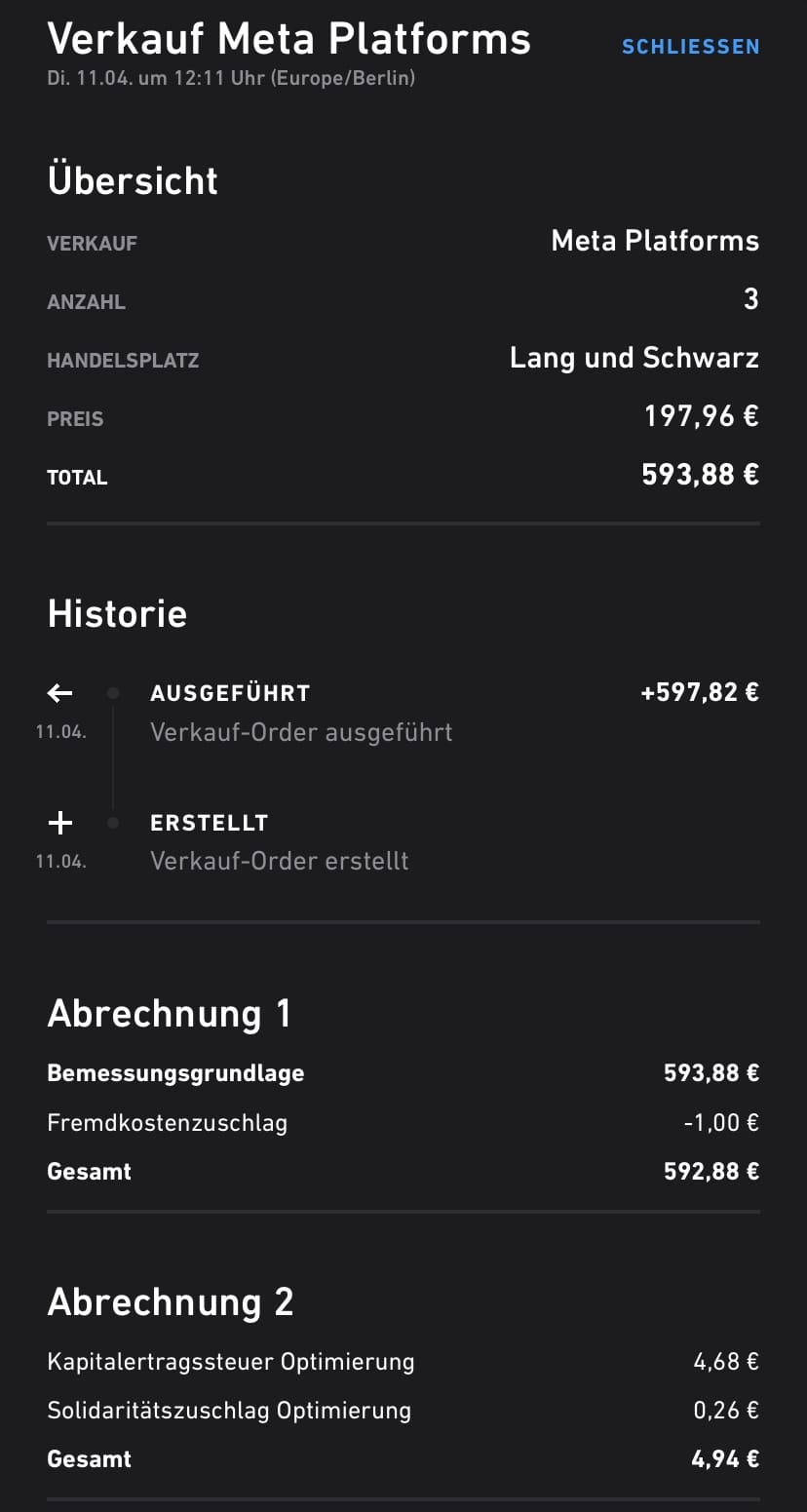

META raus

META hat das Depot verlassen

Mit META hatte ich damals schon lange geliebäugelt. Ich nutze Instagram selber täglich, um dort meinen Finanzaccount mit Content zu versorgen und aktuelle Themen in den Stories zu veröffentlichen. Die Umfirmierung zu META gefiel mir ebenfalls gut, denn ich wusste und weiß immer noch, was für ein Potential in VR Brillen und dem Metaverse liegen. Die Meta Quest 2 habe ich selber bereits mehrmals getestet und es ist Wahnsinn, was bereits jetzt möglich ist.

Allerdings ist META mit diesem Schritt vor seiner Zeit gewesen und ich vermute, dass es noch 1-2 Jahre dauern wird, bis diese Technologie mehr Anwendung findet. Zudem kriegen sie das mit den Fake-Accounts auf Instagram nicht wirklich hin und die Umsetzung der Reels, um bei TikTok mithalten zu können, lief in meinen Augen auch nicht sehr gut. Der Algorithmus pusht Reels immer noch viel zu stark, sodass Influencer hier nur noch unnötige Videos aus Bildern zusammenschneiden, obwohl sich beispielsweise ein Slide-Beitrag aus Bilder viel besser angeboten hätte. Die Shop-Implementierung war ebenfalls ein Flop und wie immer streitet sich META mit Datenschützern aus aller Welt. Tolle Ideen, aber die Umsetzung war und ist sehr holprig.

Ich habe die Aktien im Kursrutsch Mitte 2022 gekauft (antizyklisch) und wollte mal sehen, wie sich das Unternehmen entwickelt. Es ging noch tiefer. Es hat ungefähr ein Jahr gedauert, bis ich meinen Einstandskurs wieder gesehen habe. Jetzt stand ich vor der Entscheidung, weiterhin am Unternehmen festzuhalten und mit +/- 0 aus diesem Geschäft rausgehen oder sich eingestehen, dass sich in einem Jahr nicht viel verändert hat.

Beim setzen meiner Jahresziele für 2023 habe ich mir fest vorgenommen, dass ich mich wieder strenger an meiner Vorgehensweise halten werde. Das gilt für die Dividendenstrategie im langfristigen Depot und dem Optionshandel im Trading-Depot. Meta war streng genommen ein emotionaler Kauf gewesen, bei dem ich auf einen zügigen Turnaround gehofft habe. Das hat nichts mit der Dividendenstrategie zu tun. Die Zukunftsphantasien und Ideen des Unternehmens haben sich zudem in einem Jahr nicht verändert. Es ist ein Jahr, in dem ich meinen Cashflow mithilfe eines guten Dividendenwerts hätte steigern können. Also habe ich verkauft.

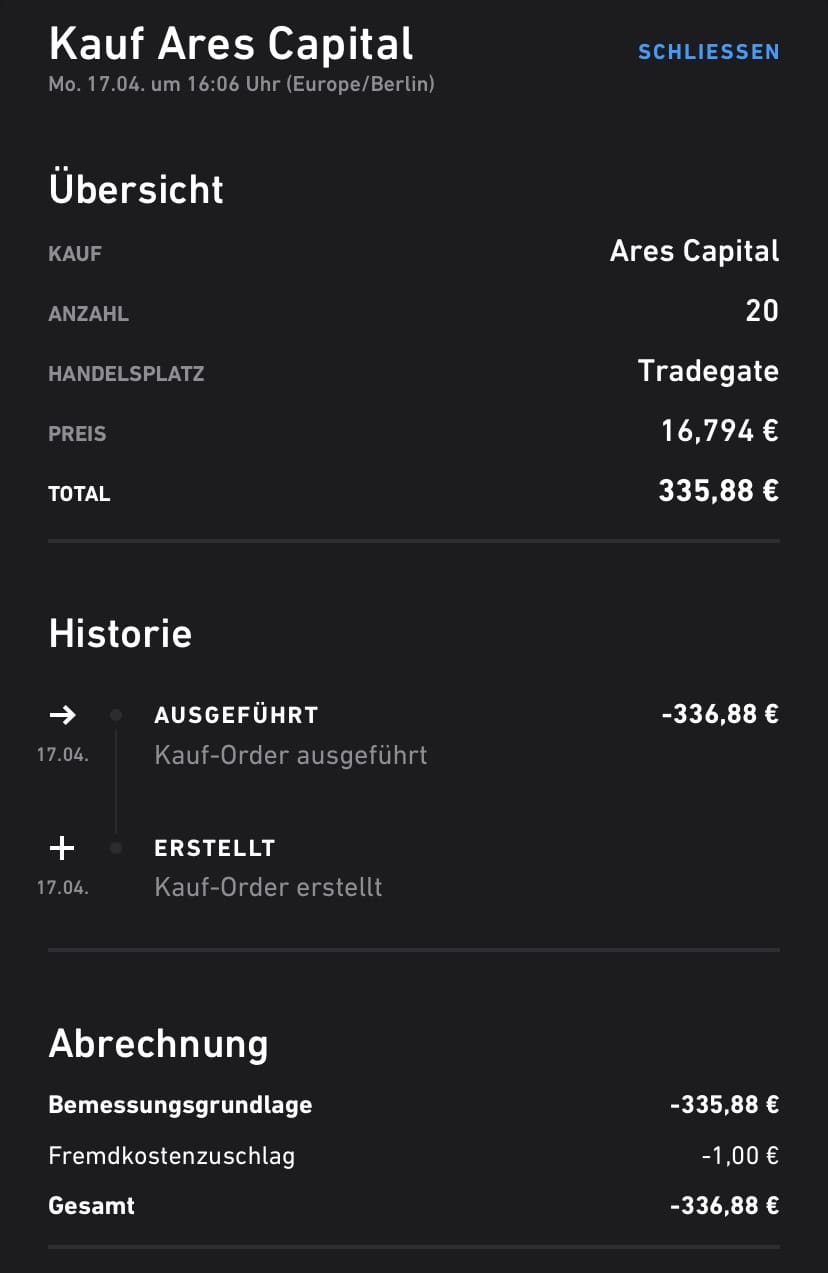

Ares rein

Ares ist dem Depot beigetreten

Ares Capital Corporation? BDC? 10% Dividendenrendite? Was ist denn hier los…

Die Ares Capital Corporation (Ticker ARCC) ist ein marktführende Unternehmen für Geschäftsentwicklung und einer der größten Direktkreditgeber in den USA. Viele kleinere und mittelständische Unternehmen richten sich in den USA bei einem Finanzierungsbedarf nicht an die großen Banken, sondern an Business Development Companies. Die BDCs sind daher als Beteiligungsgesellschaft zu sehen, welche sich in andere Unternehmen einkaufen oder diese ganz übernehmen.

ARCC ist nach Marktkapitalisierung der größte BDC und auch sehr gut diversifiziert. Mit einem Zeitwert (Stand 31.12.22) von 21,8 Milliarden US-Dollar und einem Bestand von 466 Portfoliounternehmen, verfügt ARCC ein diversifiziertes Portfolio.

Diese BDCs werden besonders reguliert, erhalten hier aber beispielsweise steuerliche Vorteile. BDCs sind genauso wie REITs (Real Estate Investment Trusts) an der Börse handelbare Wertpapiere, aber gehören einer besonderen Gattung an. Ein Aspekt bei beiden Vehikeln ist die hohe Ausschüttung der Gewinne in Form von Dividenden. Der Fokus liegt also ganz klar auf die Dividendenrendite und nicht dem Aktienkurs. Der Aktienkurs von ARCC läuft beispielsweise seit 2005 nahezu konstant immer rund um 17-20 US-Dollar. Nur 2008 und 2020 ging der Aktienkurs ordentlich darunter. Aktuell ist der Kurs ebenfalls volatiler, sodass ich diese kleine Schwächephase für einen Einstieg genutzt habe. Neben dieser ersten Tranche von 20 Aktien, habe ich natürlich auch auf ARCC einen Aktiensparplan angelegt.

Fazit

Zusammenfassend…

… kann man sagen, dass ich mich wieder voll und ganz auf den Cashflow fokussieren möchte. Mit einem Einstandskurs von 18,63$ (16,79€) habe ich bei der prognostizierten Dividende von 1,92$ für dieses Jahr, eine Dividendenrendite von 10,3%. Damit liegt die Dividendenrendite knapp unter der von Main Street Capital, welcher übrigens ein weiterer BDC in meinem Depot ist. Mit 2 BDCs und 3 REITs fühle ich mich aktuell ganz wohl. Eine hohe Dividendenrendite ist generell immer als ein Alarmsignal zu sehen. Anders ist es bei diesen 2 Aktiengattungen, denn sie schütten aus regulatorischen Gründen so viel aus. Dennoch sind sie nicht risikolos und dienen daher nur als gesunde Beimischung in meinem Depot.

Wie anfangs erwähnt, liegt der Gewinn im Einkauf. ARCC ist nur selten mit einer Dividendenrendite von über 10% anzutreffen und bei solchen Aktien ist die Dividendenrendite als ein guter Gradmesser zur aktuellen Bewertung anzusehen.

Viele fragen sich jetzt auch sicherlich, wieso ich in ein Unternehmen investiere, welches seit 2005 und demnach seit fast 20 Jahren keine Kursgewinne gemacht hat. Das ist eine ganz einfache Rechnung. Der berühmte Autor Jeremy J. Siegel* hat in einer langjährigen Untersuchung herausgefunden, dass mit einem breit diversifiziertem Aktiendepot im Zeitraum von 1802 bis 2012 eine Realrendite von jährlich 6,6% erwirtschaftet werden konnte. Schaue ich auf die 10,3% Dividendenrendite und ziehe hiervon noch die Kapitalertragssteuern ab, dann liege ich immer noch über den 6,6%. Der Vorteil ist hierbei, dass ich das Geld direkt auf dem Konto habe und nicht nach einem Zeitpunkt für den günstigen Verkauf suchen muss.

Bleib gesund und munter! Cheerio,

Alex

Meine Broker

Win / Win für uns beide

Insgesamt habe ich 5 verschiedene Depots und picke mir bei jedem einzelnen Anbieter das Beste heraus. Zudem kann ich so meine Anlagen bzw. Strategien besser voneinander trennen. Ich nutze die folgenden Broker mindestens seit 4 Jahren selber und bin sehr zufrieden. Bei allen mit * markierten Links, handelt es sich um Affiliate- bzw. Referral-Links. D.h. ich erhalte eine kleine Provision vom Anbieter und Du einen Bonus, welchen ich immer dabei schreibe. Kosten für Dich entstehen nie!

ESTABLY

Bei ESTABLY bin ich seit 2019 Kunde und betreibe hier überwiegend den Optionshandel. Als Reseller von Interactive Brokers kann hierüber auch direkt an ausländischen Börsen wie der NYSE gehandelt werden. Im Gegensatz zu deutschen Brokern kann ich also auch CEFs (Closed-End-Funds), Preferred Shares oder eine Vielzahl von Anleihen kaufen, was ich auch regelmäßig mache. Alle Orders für deutsche Werte kosten 2€ und für US Werte 3,50$. Alle Finanzdenker erhalten hierauf allerdings einen Bonus und zahlen nur 1,80€ anstatt 2,00€ und nur 3,00$ anstatt 3,50$. Was Du hierfür tun musst:

- Gehe auf die Startseite von ESTABLY www.estably.com/broker und eröffne ein Depot.

- Bei der Depoteröffnung im Feld für Gutscheincodes den Code „Finanzdenken“ eingeben.

- Mindestens 5.000€ als Startkapital einzahlen.

Trade Republic

Bei Trade Republic bin ich seit 2019 Kunde und hier laufen meine Aktiensparpläne. Das Depot und sowie unbegrenzte Sparpläne können hier kostenfrei genutzt werden. Die Ordergebühren für Einzelkäufe und -verkäufe betragen 1€. Aktueller Bonus sind die 3,5% Zinsen auf das Verrechnungskonto.

Es sind immer wechselnde Angebote für Neukunden: Über meinen Link sind es Guthaben oder eine Gratisaktie

Disclaimer

Risikohinweis und Haftungsausschluss — unbezahlte Werbung

Der Autor ist an manchen der genannten Unternehmen beteiligt (Transparenzhinweis). Alle von mir veröffentlichen Informationen und Zahlen, Einschätzungen und Bilder sind von mir nach besten Wissen und Gewissen erstellt worden. Aufgrund dessen übernehme ich keine Gewähr, Garantie, Haftung oder Zusicherung für die Richtigkeit. Alle Beiträge stellen weder eine Anlageberatung noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren, Optionen oder anderen Finanzinstrumenten dar. Das Investieren in Wertpapiere, Optionen oder anderen Finanzinstrumenten ist grundsätzlich mit Risiken behaftet und kann zum Totalverlust des eingesetzten Kapitals führen. Bei den beworbenen Links handelt es sich um Affiliate-Links, d.h. Dir entstehen hierdurch keine Nachteile und ich erhalte lediglich eine Provision für die Vermittlung.

Bei allem notwendigen Respekt, aber wer jetzt Tech gegen Cashflow tauscht vernichtet Kapital und Potential. Tech Aktien hätte man entweder vor Monaten verkaufen sollen oder man hebt sie auf bis die Finanzkrise überstanden ist.

Hey,

ich habe versucht meine Beweggründe ausführlich zu schildern. Der Kauf von Meta war schon mein erster Fehler, den ich begangen habe. Meta hat nichts im Dividendendepot zu suchen und es war die Gier nach einem zügigen Turnaround. Ich habe die Aktien wieder mit +/- 0 verkaufen können, von daher erstmal alles gut. Natürlich hätte ich in der Zeit auch nachkaufen und verbilligen können oder aber einen Dividendenwert mit 6,7,8,9 % Dividendenrendite halten können. Hätte, hätte, Stichwort Opportunitätskosten.

Tesla und Amazon sind jetzt noch meine beiden einzigen Tech-Werte im Depot, welche ich aus reiner Affinität zu den Unternehmen behalten werde. Über den Zeitpunkt des Verkaufes lässt sich streiten. Ich persönlich rechne allerdings mit weiteren sinkenden Kursen (entscheidet sich ggf. diese Woche) und sollte ich dann wieder auf die Idee eines Turnarounds kommen, kann ich die Aktien erneut günstiger einsammeln. Oder eben auch nicht, weil mir genau so Phasen wie aktuell wieder zeigen, wie schön simpel und emotionslos Dividendenwerte sind.