Mit dem eigenen Portfolio besser als der S&P 500?

Intro

Der S&P 500 Index als Maßstab

„In den vergangenen 210 Jahren lag die jährliche Gesamtrealrendite eines diversifizierten Depots aus Stammaktien in den USA zwischen sechs und sieben Prozent, und sie hat in dieser Zeit eine bemerkenswerte Beständigkeit gezeigt.“ Diese Feststellung schrieb Jeremy J. Siegel in seinem berühmten Buch „Aktien für die Ewigkeit“ (*Affiliate-Link). Betrachten wir den S&P500 Index, so sind darin die 500 größten (nach Marktkapitalisierung gewichtet) Unternehmen der USA enthalten. Demnach kann man von einem diversifizierten Depot reden, welches Aktien der USA enthält. Der Investor hat nun die Möglichkeit, einen S&P500 ETF zu erwerben und eine solide Rendite zu erwirtschaften. Werden allerdings die einzelnen Sektoren betrachtet, könnte man sich doch theoretisch auch die Rosinen herauspicken und eine Outperformance erreichen?

Klicken Sie auf den unteren Button, um den Inhalt von ws-eu.amazon-adsystem.com zu laden.

(*Affiliate-Link)

Renditen des S&P 500

Welche Renditen sind mit dem S&P 500 möglich?

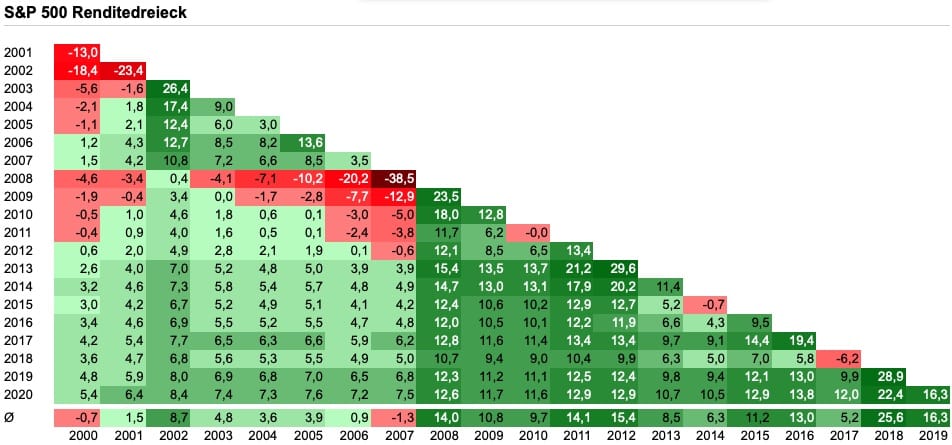

Siegel schreibt in seinem Buch, dass sechs bis sieben % Rendite pro Jahr in den vergangenen 200 Jahren möglich waren. Um einen eigenen Eindruck von den Renditen zu erhalten, zeige ich euch folgend das Renditedreieck des S&P500. Die Daten reichen bis zum Jahr 2000 zurück:

Wie werden die Zahlen gelesen und interpretiert?

Ein Renditedreieck (Quelle) zeigt immer die durchschnittlichen jährlichen Renditen für einen bestimmten Zeitraum. Die Renditen werden logischerweise aus dem Kauf- und Verkaufszeitpunkt ermittelt. Die horizontale Achse sagt aus, wann gekauft wurde und die vertikale Achse dementsprechend, zu welchem Zeitpunkt verkauft wurde. Die unterste Zeile gibt an, welche Rendite im jeweiligen Jahr erreicht werden konnte.

Beispiel: Gekauft wurde im Jahr 2009 und verkauft im Jahr 2016. Die durchschnittliche Rendite betrug hierbei jährlich 10,5%. Wenn erst im Jahr 2020 verkauft wurde, lag die jährliche Rendite bei 11,7%. Wer im Jahr 2008 – also inmitten des Bankencrashs und den am Boden liegenden Kursen – investierte, der erzielte bis ins Jahr 2020 im Mittel eine Rendite von 14,0% jährlich.

Insgesamt waren die letzten 20 Jahre also größtenteils eine sehr rentable Zeit für S&P 500 Investoren. Es gab nur zwei Jahre von 20, in denen im Schnitt eine negative Rendite eingefahren wurde. Diese Jahre waren 2000 und 2007, also zum einen die DotCom bubble und zum anderen die Weltwirtschaftskrise. Aber auch hier lagen die negativen Renditen lediglich bei -0,7 und -1,3. Selbst wenn man sein ganzes Geld via Einmalinvestition (Exkurs: Beitrag Einmalinvestition oder Sparplan) an diesen zwei schlechtesten Zeitpunkten investiert hätte, wäre die Rendite immer noch besser, als es bei einer angestrebten Inflation von nahezu 2% auf dem Girokonto liegen gelassen zu haben. Zudem handelt es sich bei dem S&P500 um einen Kursindex und keinen Performance-Index. Das bedeutet, dass dieser nur den Aktienkurs anzeigt und die Dividenden nicht berücksichtigt werden. Die Renditen der Dividenden kommen also noch zusätzlich mit ins Spiel und würden sämtliche Renditen nochmals positiv erhöhen.

Sektoren des S&P500

Der S&P500 Index besteht aus elf Sektoren

Nachdem nun festgestellt wurde, dass die Renditen in den vergangenen 20 Jahren durchaus sehr gut waren, lohnt sich der Blick in die einzelnen Sektoren. Insgesamt beinhaltet der S&P500 elf Sektoren bzw. Branchen:

Renditen nach Sektoren

Welche Sektoren bringen die Rendite?

Interessant ist an dieser Stelle, welche Sektoren hauptursächlich für die Rendite zuständig waren. Gibt es hier wechselnde Sektoren oder eventuell sogar ein einheitliches Bild? Über justetf.com können ETF-Vergleiche angestellt werden. Hierfür wird kein Konto benötigt und dieser Dienst ist kostenfrei.

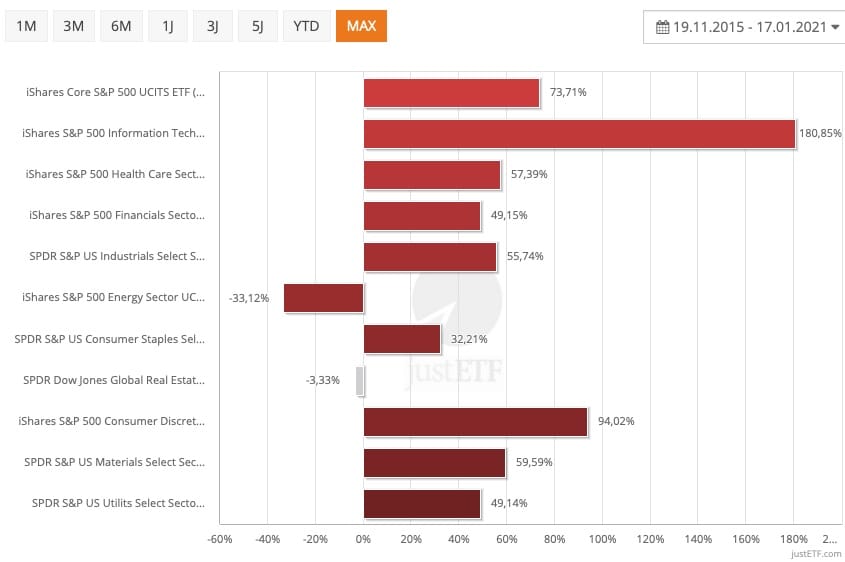

Hierfür habe ich elf passende ETFs herausgesucht und miteinander verglichen, welche die jeweiligen Sektoren der USA abbilden. Leider ist der ETF des Sektors „Kommunikation“ noch recht jung und wurde erst im Jahr 2018 aufgelegt, sodass lediglich eine Rückrechnung bis August 2018 möglich ist:

Ergebnis dieses ersten Vergleiches

In den 2,5 Jahren zeigt sich, dass der Sektor „IT“ mit 67,30% Rendite eindeutig den Platz 1 belegt. Platz 2 geht an an den Sektor „Konsumgüter“ mit 42,54%. Danach folgen eng beieinander und mit etwa 28% die Sektoren „Kommunikation“, „Materialien“ und „Gesundheit“. Der reine S&P 500 Index liegt auch bei etwa 29%.

Sektor „Kommunikation“ raus und Rückrechnung bis November 2015

Für diesen kurzen Zeitraum kann keine fundierte Aussage getroffen werden. Aus diesem Grund wird der Kommunikations ETF aus der Vergleichsliste entfernt und die Rückrechnung ist bis November 2015 möglich. Das sind etwas mehr als fünf Jahre und daher schon etwas genauere Informationen.

Ergebnis des zweiten Vergleiches

In den vergangenen 5 Jahren hat sich das Bild nicht wesentlich verändert. Platz 1 bleibt bei „IT“ und Platz 2 belegen weiterhin die „Konsumgüter“. Es folgen „Gesundheit“, „Industrie“ und „Materialien“. Natürlich geben die letzten 5 Jahre nur eine bedingte Auskunft und sagen nichts über die Zukunft aus. Allerdings wird anhand dieser Vorgehensweise deutlich, dass mit einzelnen Sektoren eine bessere Rendite erzielt werden kann, als mit dem reinen S&P500. In jedem ETF gibt es Gewinner und Verlierer, auch wenn diese nicht immer gleich bleiben. Diese Tatsache könnte man sich allerdings zu Nutze machen.

Justetf ist in seinen Funktionen in der Free Version leider relativ begrenzt und lässt keine Vergleiche über mehr als 5 Jahre zu. Betrachtet man alle ETFs einzeln, so wird im Fact Sheet die Rendite seit Auflage ersichtlich. So können auch längere Zeiträume als nur 5 Jahre betrachtet werden. Es wird ersichtlich, dass die Sektoren „Energie“, „Finanzen“ und „Telekommunikation“ eher schlechter abschneiden. Die Sektoren „Gesundheit“, „Basis-Konsumgüter“, „Versorger“ und „IT“ schneiden hingegen sehr positiv ab und bringen im direkten Vergleich mit dem S&P500 die Rendite.

In den letzten Jahren hätte es sich also gelohnt, den Fokus auf diese Gewinner Sektoren gerichtet zu haben. Diese Betrachtungsweise kann nicht nur bei dem S&P500 angewendet werden, sondern auch für zahlreiche andere große Indizes und soll hier lediglich als Idee und Inspiration vermittelt werden.

Fazit

Zusammenfassend…

… kann man sagen, dass die Fokussierung auf 3-4 gut laufende Sektoren des S&P500 den reinen S&P500 deutlich outperformt hätten. Dieser wird von Verlierer Sektoren, wie Energie oder Finanzen in seiner Performance deutlich beschnitten. Aufgrund der Marktkapitalisierung müssen jene Unternehmen aus diesen Sektoren jedoch im S&P500 mit aufgenommen werden. Pickt man sich die Rosinen ETFs heraus, könne auch in Zukunft eine Outperformance erreicht werden.

Ich persönlich habe aus den Gewinner Sektoren ebenfalls einen Großteil der Aktien in meinem Depot. Im Beitrag zu meiner Investmentstrategie habe ich erläutert, nach welchen Kriterien ich meine Einzelaktien auswähle. Wem das zu risikoreich ist und wer lieber mithilfe von ETFs breiter streuen will, der kann diesen Beitrag als Inspiration für die eigene Portfolio-Zusammenstellung nehmen. Oftmals hilft allerdings der Grundsatz: Keep It Simple.

Disclaimer

Risikohinweis und Haftungsausschluss – unbezahlte Werbung

Der Autor ist an manchen der genannten Unternehmen beteiligt (Transparenzhinweis). Alle von mir veröffentlichen Informationen und Zahlen, Einschätzungen und Bilder sind von mir nach besten Wissen und Gewissen erstellt worden. Aufgrund dessen übernehme ich keine Gewähr, Garantie, Haftung oder Zusicherung für die Richtigkeit. Alle Beiträge stellen weder eine Anlageberatung noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren, Optionen oder anderen Finanzinstrumenten dar. Das Investieren in Wertpapiere, Optionen oder anderen Finanzinstrumenten ist grundsätzlich mit Risiken behaftet und kann zum Totalverlust des eingesetzten Kapitals führen. Bei den beworbenen Links handelt es sich um Affiliate-Links, d.h. Dir entstehen hierdurch keine Nachteile und ich erhalte lediglich eine Provision für die Vermittlung.

Hinterlasse einen Kommentar