Dividendenstrategie: Dividenden-ETF oder Dividendenaktien?

Intro

Dividendenstrategie für ein Zusatzeinkommen

Bei der Dividendenstrategie wird in entsprechende Wertpapiere investiert, die eine Dividende ausschütten. Das Ziel ist der Aufbau eines passiven Nebeneinkommens. Einmal in solide Werte investiert, bleiben die Auszahlungen im Idealfall ein Leben lang bestehen. Wie ich persönlich seit über 3 Jahren die Dividendenstrategie umsetze und wieso ich sie noch lange weiterführen werde, habe ich hier beschrieben: 3 Jahre Dividendenstrategie und noch viel weiter!

Dividendenaristokraten und Dividendenkönige

Die Umsetzung kann beispielsweise über Einzelaktien erfolgen und man orientiert sich an Dividendenaristokraten oder Dividendenkönige. Dividendenaristokraten sind Unternehmen, die seit über 25 Jahren ununterbrochen eine sich jährlich erhöhende Dividende ausschütten. Hierunter fallen beispielsweise McDonald´s (45 Jahre), Exxon Mobil (39 Jahre), Diageo (34 Jahre), Fresenius (29 Jahre), Caterpillar (27 Jahre) oder Realty Income (26 Jahre). Als Dividendenkönige werden Unternehmen genannt, die seit über 50 Jahren ununterbrochen eine sich jährlich erhöhende Dividende ausschütten. Hier seien American States Water (66 Jahre), Procter & Gamble (65 Jahre), 3M (63 Jahre), Johnson & Johnson (59 Jahre), Coca-Cola (59 Jahre) oder Altria (51 Jahre) genannt.

Einzelaktien oder ETFs?

Für Anfänger und auch noch Fortgeschrittene stellt sich hierbei allerdings immer wieder die Frage, ob die Dividendenstrategie mit Einzelaktien oder mit ETFs verfolgt werden soll. Beides hat nämlich Vor- und Nachteile. Insgesamt sind beide Anlageinstrumente nur schwer miteinander vergleichbar, dennoch stelle ich beide objektiv vor und ziehe im Fazit mein eigenes Resümee.

Dividenden-ETF

iShares STOXX Global Select Dividend 100 UCITS ETF

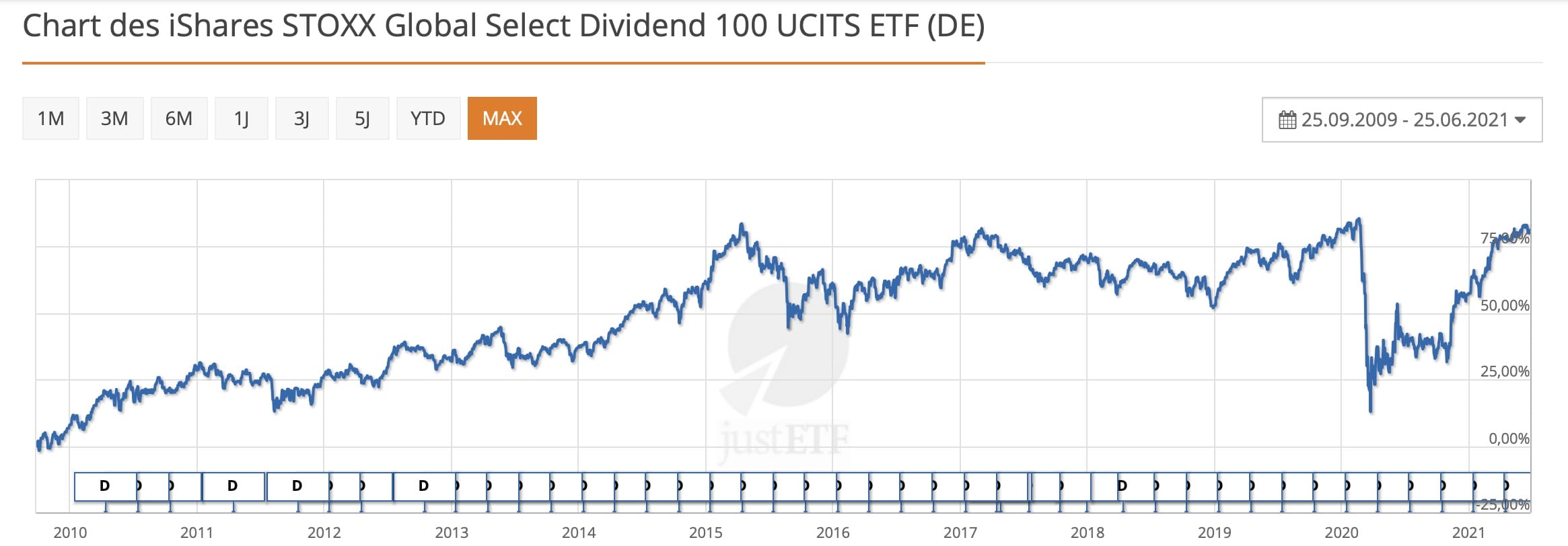

Laut justetf.com ist der STOXX Global Select Dividend 100 ETFs von iShares der größte Dividenden-ETF vom Fondsvolumen (1.832. Mio. €) her. Dieser ETF bildet die Wertentwicklung der 100 Unternehmen mit der höchsten Dividendenrendite in Europa, Amerika und in Asien ab. Der in Deutschland beheimatete ETF schüttet vier mal jährlich aus und hat eine Ausschüttungsrendite von 3,4%, wobei die TER bei 0,46% liegt.

Der Vorteil von ETFs liegt klar in der Diversifikation und der Einfachheit. Man muss lediglich in ein Produkt investieren und der Anbieter des ETFs kümmert sich um die Adjustierung, falls ein Unternehmen die Kriterien nicht mehr erfüllt. Hierin liegt aber auch ein Nachteil, denn der Anbieter möchte sich diese Dienste mit 0,46% bezahlen lassen. Das sind schon mal 0,46% pro Jahr, die die Performance mindern und erstmal wieder erwirtschaftet werden müssen. Ein weiterer Nachteil und der für mich persönlich schwerwiegendste Nachteil ist die Dividendendynamik. Im Jahr 2017 wurden pro Anteil 1,55€, in 2018 noch 0,98€, in 2019 wiederum 1,17€ und in 2020 wieder 1,03€ ausgeschüttet. Die Erträge sind nicht planbar und schwanken. Viele Einzelwerte haben zwar eine hohe Dividendenrendite, aber das allein ist kein Qualitätszeichen. Im Gegenteil, denn eine hohe Dividendenrendite hängt oftmals mit einer Kursminimierung und Problemen zusammen.

Performance des ETF

Der ETF hat seit seiner Auflegung im September 2009 eine Performance von knapp 80% – ohne Dividenden. Inklusive der Ausschüttungen liegt die Performance schon bei 195%. Hier sieht man wieder mal die Macht der Dividenden und das diese oftmals unterschätzt werden. In Wirklichkeit tragen sie zum Großteil der Performance bei.

Exklusive Ausschüttungen

Inklusive Ausschüttungen

Einzelaktien

Einzelaktien bieten mehr Möglichkeiten, aber auch ein höheres Risiko

Bei Einzelaktien kann der Investor frei wählen, in welche Unternehmen er gerne investieren möchte. Man ist nicht darauf angewiesen, was der ETF-Anbieter in seinem ETF anbietet. Das bietet zum einen höhere Chancen und mehr Freiheiten, aber zum anderen auch höhere Risiken. Der Investor sollte eigene Recherchen betreiben, denn das Risiko der Investition wird nur von einem Unternehmen getragen. Man kann natürlich in mehrere Einzelaktien investieren. Aber um eine Diversifikation wie beim ETF zu erhalten, müssten schon 100 verschiedene Unternehmen im Portfolio sein. Eine so hohe Anzahl ist eher die Ausnahme für den Privatinvestor.

Dividendenwachstum und Dividendenrendite

Bei einem langen Anlagehorizont macht es durchaus Sinn, sich Dividendenwachstumswerte wie beispielsweise VISA herauszusuchen. VISA hat zwar nur eine Dividendenrendite von etwa 0,6%, jedoch wurde die Dividende in den letzten 10 Jahren im Durchschnitt um 25% jährlich angehoben. Wer hingegen im hier und jetzt schon höhere Dividenden erhalten möchte, der ist mit Hochdividendenwerten wie beispielsweise Altria gut bedient. Hier liegt das Dividendenwachstum „nur“ bei etwa 9% (10 Jahre), allerdings liegt die Dividendenrendite bei knapp über 7%. Ein Blick auf den Chart verrät allerdings, dass eine hohe Dividendenrendite nicht alles ist.

Einzelaktie: Johnson & Johnson

Ich wähle an dieser Stelle bewusst Johnson & Johnson als Einzelaktie, denn das Unternehmen gleicht quasi einem Gesundheits-ETF. In den vergangenen 10 Jahren wurde die Dividende im Schnitt um 6,6% angehoben und die aktuelle Dividendenrendite dieses Dividendenkönigs liegt bei etwa 3%. J&J ist das weltweit größte Gesundheitsunternehmen und beschäftigt rund 126.500 Mitarbeiter in 60 Ländern und 275 Gesellschaften (Quelle). Der Umsatz wird laut Unternehmensseite jeweils zur Hälfte in den USA und zur anderen Hälfte außerhalb der USA erwirtschaftet, sodass hier von einer soliden Diversifizierung gesprochen werden kann.

Johnson & Johnson bietet auf der Internetseite einen Investment Calculator an, mit dem ausgerechnet werden kann, wie sich ein Investment in der Vergangenheit entwickelt hätte. Den Calculator habe ich bereits im Beitrag „1.000€ monatlich mithilfe von Dividenden“ vorgestellt.

Hätte man im September 2009 eine Aktie von Johnson & Johnson zum damaligen Kurs von 60$ gekauft, wäre diese heute 164$ wert. Ohne Dividenden wäre das also eine Performance von 174%. Zudem listet J&J die eigene Dividendenhistorie aus und hieran ist ersichtlich, wie viele Dividenden in dem Zeitraum gezahlt wurden. Seit September 2009 wurden zusätzlich noch Dividenden in Höhe von 35,33$ ausgeschüttet. Das ergibt zusammen einen Endwert von kapp 200$ und somit eine Performance inklusive Dividenden von etwa 233%.

Vorteil von Einzelaktien

Der Vorteil von Einzelaktien liegt in der Freiheit diese nach eigenen Kriterien auswählen zu können. Es wird kein fertiges Produkt gekauft, dessen Inhalt man nicht beeinflussen kann. Es ist natürlich aufwendiger, sich mit einem oder mehreren einzelnen Unternehmen zu beschäftigen. Allerdings gibt es die Möglichkeit sich an etablierten Unternehmen aus den Reihen der Dividendenaristokraten und -königen zu orientieren. 3M, Procter & Gamble oder Coca- Cola sind namenhafte Unternehmen, deren Umsätze weltweit erwirtschaftet werden und daher auch eine gewisse Diversifikation von sich aus haben. Die Dividende steigt zudem seit vielen Jahren jährlich an und die persönliche Dividendenrendite steigt demnach auch mit jeder Erhöhung an. Buffett kaufte beispielsweise 1987 seine ersten Coca-Cole Aktien und hat sie seitdem gehalten. Daher beträgt seine persönliche Dividendenrendite mittlerweile über 44%. Dies wäre bei einem ETF nicht in diesem Ausmaß möglich.

ETF oder Aktien?

Es komm darauf an.

Wie so oft im Leben, kommt es darauf an. Mit einem Dividenden-ETF wurden nach Vorgaben des Anbieters verschiedene Aktien ausgewählt. Dieser sorgt dafür, dass die Kriterien alle weiterhin eingehalten werden und übernimmt das Controlling. Die Dividendenrendite schwankt, da einige Unternehmen gegen andere ausgetauscht werden. Die Ausschüttungen kommen in der Regel quartalsweise. Der beliebteste Dividenden-ETF STOXX Global Select Dividend 100 hat zudem eine gute Performance in den letzten Jahren hingelegt. An dieser Stelle gibt es wieder viele Studien und Vergleiche, dass ein normaler Standard-ETF wie beispielsweise der All-World ETF von Vanguard eine deutlich bessere Performance erreichen. Das mag sein, allerdings geht es hier um die Betrachtung der Dividenden und nicht der absoluten Performance. Auch hier muss für sich selber entschieden werden, was einem lieber ist.

Mit Einzelaktien können gezielt Unternehmen ausgewählt werden, bei denen die persönlichen Kriterien erfüllt werden. Zudem ist der Aufbau eines regelmäßigen Einkommens in Form von Dividenden möglich. Mit den Unternehmen Johnson & Johnson, Procter & Gamble, Coca-Cola und 3M erhält der Anleger nahezu jeden Monat eine Dividende, welche sich auch noch jährlich erhöht. Und dies ist bereits seit über 50 Jahren der Fall. Das ist keine Garantie für die Zukunft, aber ein wichtiger Indikator für zukünftige Entwicklungen. Theoretisch könnten auch 3 verschiedene Dividenden-ETF herausgesucht werden, um einen monatlichen Cashflow zu erhalten. Allerdings besteht hierbei die Gefahr, dass sich viele Unternehmen doppeln werden und der eigentliche Vorteil der Diversifikation wäre nicht mehr unbedingt gegeben.

Fazit

Zusammenfassend…

… kann man sagen, dass ein Vergleich wirklich schwierig ist. Es könnten noch deutlich mehr Dividenden-ETFs oder andere Aktien angeführt werden. Eine schöne Übersicht hat Aleks von Norther Finance hier aufgestellt. Es geht hierbei jedoch nur um die grundlegenden Unterschiede und Anreize für eigene Überlegungen. Für Anleger die sich nicht weiter mit dem Thema Börse beschäftigen wollen, macht sicherlich ein Dividenden-ETF mehr Sinn als einzelne Aktien. Wenn sich der Anleger allerdings mit seinen Investments näher beschäftigen möchte, kann das eigene Portfolio nach den eigenen Wünschen aufgebaut werden. So handhaben es in meinem Umfeld und der Finanz-Community die meisten Anleger. Es wird nach bestimmten Kriterien in ein Unternehmen investiert und sich somit ein konstanter Cashflow aufgebaut. Ich persönlich achte noch auf eine ausgeglichene Mischung aus Werten mit einem hohen Dividendenwachstum und Werten mit einer hohen Dividendenrendite. So profitiere ich im Hier und Jetzt und auch noch zukünftig von hohen Steigerungen. Für Ideen ist definitiv eine Liste der Aristokraten und Könige empfehlenswert, welche beispielsweise im Aktienfinder zu finden ist.

Es kommt also meistens auf die persönliche Motivation an, sich mit seinen Investments zu beschäftigen. Mein Depot kann beispielsweise hier eingesehen werden und es ist erkennbar, dass ich mir verschiedene Einzelaktien ausgesucht habe. Alles solide und etablierte Unternehmen, die bereits seit Jahren die Anleger mit steigenden Dividenden glücklich machen. Hierfür muss ich keine Gebühr (TER) bezahlen und erhalte in der Regel eine immer höhere Dividende. Bei welchen Banken ich welche Aktien oder ETFs kaufe und bespare, kannst Du hier einsehen. Es macht auf lange Sicht nämlich einen Unterschied, ob ich nur 1€ oder knapp 5€ pro Order bezahlen muss.

In welchem Team bist Du? Dividenden-ETF oder Einzelaktien? Hast Du evtl. noch andere interessante Vergleiche gelesen? Gerne in die Kommentare :-)

Cheerio,

Alex

Disclaimer

Risikohinweis und Haftungsausschluss – unbezahlte Werbung

Der Autor ist an manchen der genannten Unternehmen beteiligt (Transparenzhinweis). Alle von mir veröffentlichen Informationen und Zahlen, Einschätzungen und Bilder sind von mir nach besten Wissen und Gewissen erstellt worden. Aufgrund dessen übernehme ich keine Gewähr, Garantie, Haftung oder Zusicherung für die Richtigkeit. Alle Beiträge stellen weder eine Anlageberatung noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren, Optionen oder anderen Finanzinstrumenten dar. Das Investieren in Wertpapiere, Optionen oder anderen Finanzinstrumenten ist grundsätzlich mit Risiken behaftet und kann zum Totalverlust des eingesetzten Kapitals führen. Bei den beworbenen Links handelt es sich um Affiliate-Links, d.h. Dir entstehen hierdurch keine Nachteile und ich erhalte lediglich eine Provision für die Vermittlung.

Einzelaktien, einfach weil es keine Dividenden ETFs in Europa gibt die mir wirklich gefallen. Niedrige Rendite, idiotische Zusammenstellung und hohe Gebühren sind hier leider weit verbreitet.

Das ist wahr. Die Dividenden-ETFs haben in der Regel die USA übergewichtet und alle anderen sind von den TER her etwas zu teuer oder enthalten nicht die Unternehmen, die den eigenen Kriterien entsprechen. Es ist Geschmacksache, ob man sich die Mühe mit mehreren Einzelwerten antut oder einfach 1-3 Dividenden-ETFs bespart und fertig ist. Ich persönlich investiere allerdings auch nur noch in Einzelaktien. Anfangs habe ich auch den STOXX Global bespart, um für mich einen direkten Vergleich ziehen zu können. Aber ich merke, dass allein die Dividendendynamik sehr viel ausmacht und diese bei den Dividenden-ETFs einfach fehlt. Gerade auf lange Sicht macht sich das deutlich bemerkbar. Allerdings nehme ich mir auch genügend Zeit für meine Investments und nehme sie mir auch sehr gerne. Stand jetzt, hat sich diese Vorgehensweise auch gelohnt.

Du hast Dir Dein Portfolio also auch mit Einzelaktien zusammengestellt?

Spannend wäre noch die Teilfreistellung der ETF zu berücksichtigen (max. 30%), da man damit durchaus einen Steuervorteil erwirtschaftet kann oder täusche ich mich da?

Hey Max,

die Antwort lautet Jain. Seit der Investmentsteuerreform müssen Anbieter von Investmentfonds zusätzlich 15 Prozent Körperschaftsteuer auf Erträge entrichten. Das hat zur Folge, dass weniger Geld an Anlegerinnen und Anleger ausgeschüttet werden kann. Um eine Doppelbesteuerung zu verhindern, gibt es die eingeführte Teilfreistellung. D.h. das nur noch ein Teil der Erträge versteuert wird. Bei reinen Aktienfonds sind 30% freigestellt. Bei Mischfonds allerdings nur 15%. Es wurde also komplizierter gemacht und die neuen Regelungen, sollen eigentlich nur die erhöhte Besteuerung wieder herunter regulieren. Ich vermute, dass es keinen großen Unterschied zum vorherigen Stand gibt.