Intro

Aus Fehlern lernen und auf sein inneres Ich hören

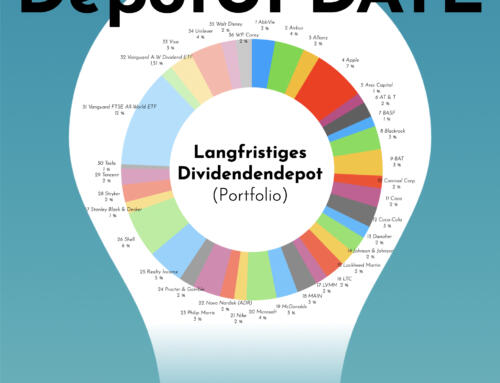

Mein Portfolio beinhaltet überwiegend Dividendenaktien. Demnach also solche Unternehmen, die einen Teil ihres Gewinnes an die Aktionäre in Form von Dividenden ausschütten. Diese Strategie verfolgte ich nicht von Anfang an, sondern musste erst einen Lernprozess durchlaufen. Es war das Lernen aus Fehlern. Doch als die erste Dividende auf mein Konto überwiesen wurde und ich mich nicht mehr von ständigem Kauf- und Verkaufsempfehlungen habe verrückt machen lassen, entwickelte ich langsam meine eigene Strategie. Die Dividendenstrategie. Und diese verfolge ich nun bereits seit über 3 Jahren und habe seit November 2021 sogar auch schon über 3.000€ an Dividenden erhalten.

Aus diesem Prozesses lernte ich schließlich einige Vorteile von Dividendenaktien kennen und möchte Dir heute 3 Vorteile von Dividendenaktien näher bringen. Sie waren letztlich ausschlaggebend für mich, dass ich den Weg der Dividendenstrategie eingeschlagen und vor allem bis heute mühelos durchgehalten habe.

Cashflow

Die Dividenden werden mit der Zeit immer mehr. Der Schneeball kommt ins Rollen. Das passive Einkommen steigt.

Der wichtigste Grund? Für mich der Cashflow!

Diesen Vorteil von Dividendenaktien habe ich relativ früh kennen gelernt, da ich meine erste Aktie (Allianz AG) zufällig einige Tage vor der Jahreshauptversammlung gekauft habe. Nichtsahnend schaute ich eines morgens auf mein Handy und meine Banking App zeigte mir einen Geldeingang an. Als ich mein Kontostand aufgerufen habe, staunte ich nicht schlecht. Eine Überweisung von 45,60€ auf mein Konto. Dabei hatte ich doch gar nichts gemacht. Da kriegt das Sprichwort „Geld im Schlaf verdienen“ doch eine ganz neue Bedeutung.

Dividendenaktien als Alternative zur Nullzinspolitik und der Inflation

Während das Geld damals auf dem Tagesgeldkonto, Festgeldkonto oder Sparbuch noch einen risikolosen Zins einbrachte, müsste man heutzutage von einem zinslosen Risiko sprechen. Im Jahr 2016 hat die EZB den Leitzins auf null gesenkt und somit die populärste Anlageklasse der Deutschen (Bankguthaben und Sichteinlagen) unattraktiv gemacht. Sie verlieren damit im Schnitt 380€ pro Jahr. Oder eben zu einem Risiko, denn eine angestrebte Inflation von 2% frisst das Kapital mit der Zeit auf und man wird schleichend enteignet. Aktuell liegt die Inflation weit über den 2% und ist somit ein noch größeres Risiko als zuvor. Festverzinsliche Anlagen bringen heutzutage nach Steuern und Inflation also in der Regel eine negative Rendite. Viele Unternehmen können jedoch geschickt die Inflation mithilfe von Preiserhöhungen bei den Produkten einfach an den Endkunden weitergeben. Sie dienen daher als Inflationsschutz. Zusätzlich zahlen einige dieser Unternehmen (z.B. Procter & Gamble oder Unilever) eine attraktive Dividende an die Aktionäre.

Dividenden ≠ Zinsen

„Dividenden sind der neue Zins“ war in der Vergangenheit des öfteren in den Medien zu lesen. Es wäre allerdings vermessen, einer solchen Behauptung zuzustimmen. Gerade die letzten Monate haben gezeigt, dass die Unternehmen nicht verpflichtet sind, eine Dividende auszuzahlen. Sixt, Lufthansa, Tui, Disney, Carnival, Airbus und so weiter zahlten oder zahlen seit den vergangen 1-2 Jahren keine Dividende. Sogar eine Shell, welche seit dem 2. Weltkrieg jedes Jahr die Dividende ausgezahlt und gesteigert hat, hat die Dividende im Jahr 2020 um 2/3 kürzen müssen. Das ist der Unterschied zu einem Zins, denn ein Zins ist eine Gegenleistung für vorübergehend überlassendes Kapital (Gläubiger und Schuldner). Hier besteht eine Rückzahlungsverpflichtung. Diese besteht bei börsennotierten Unternehmen nicht.

Von Dividendenaristokraten über Dividendenkönige

Dennoch kann bei vielen US-amerikanischen Unternehmen gesagt werden, dass diese eine aktionärsfreundliche Dividendenpolitik pflegen und darin bestrebt sind, jährlich die Dividenden zu erhöhen. So hat beispielsweise auch im Jahr 2020 eine Coca-Cola um 2,5% erhöht (das 58. Jahr in Folge), eine Johnson & Johnson um 6,3% erhöht (ebenfalls das 58. Jahr in Folge) oder auch eine 3M um 2% erhöht (das 62. Jahr in Folge). Diese Werte werden als Dividendenaristokraten (mindestens 25 Jahre in Folge die Dividende gesteigert) oder auch als Dividendenkönige (mindestens 50 Jahre in Folge die Dividende gesteigert) bezeichnet. In den USA herrscht dahingehend eine ganz andere Mentalität, welcher unter anderem auch daher kommt, dass institutionelle Anleger wie Versicherungen oder Pensionskassen auf diese Dividendenzahlungen angewiesen sind. Zum Vergleich: In Deutschland hingegen gibt es lediglich einen einzigen Dividendenaristokraten; es ist Fresenius.

Passives Einkommen

Zurück zum Cashflow. Es ist also kein Verkauf samt Ordergebühren nötig, um mit Dividendenaktien Geld zu verdienen. Solide Dividendenaktien überweisen nämlich die Dividende jährlich automatisch auf das Konto des Aktionärs. Behält man diese Beteiligung über mehrere Jahre, so erhält man auch im Idealfall jährlich eine Steigerung der Dividende. Kein Buchgewinn, sondern realisierter Gewinn. Dieses Geld kann man nun wieder reinvestieren und sich neue Aktienanteile kaufen, um vom Zinseszinseffekt zu profitieren. Das Geld erwirtschaftet weiteres Geld, mit welchem sich weitere Aktienanteile gekauft werden können. Der Schneeball kommt also langsam ins rollen. In diesem Zusammenhang noch ein Hinweis auf die Dividendenauszahlungen. Während es in Deutschland üblich ist, dass die Dividende einmal im Jahr ausgezahlt wird, so wird diese von US-amerikanischen Unternehmen quartalsweise ausgezahlt. Blickt man in die Richtung der REITs, so schütten diese sogar monatlich aus.

Fokus

Die Motivation einer Strategie treu zu bleiben

Ein weiterer Vorteil ist der Fokus auf seine Strategie. Sobald die erste Dividende überwiesen wird, möchte man am liebsten stetig weitere Aktienanteile erwerben, um immer höhere Dividenden zu erhalten. Das geht nicht von heute auf morgen, sondern erfordert einen langfristigen Anlagehorizont. Die meisten Aktionäre fangen mit kleinen Beträgen an und daher werden auch die ersten Dividenden eher spärlich ausfallen. Wird allerdings kontinuierlich weiter in Aktien investiert und auch die Dividenden wohlüberlebt reinvestiert, so entwickelt sich mit der Zeit ein schönes passives Einkommen. Hierbei kann man auf die Dividendenhöhe und die Dividendendynamik achten. Aktien mit einer hohen Dividende bzw. einer hohen Dividendenrendite sind nicht unbedingt solchen Dividendenaktien mit einer hohen Dividendendynamik vorzuziehen. Die Mischung macht’s.

Dividendenrendite und Dividendendynamik

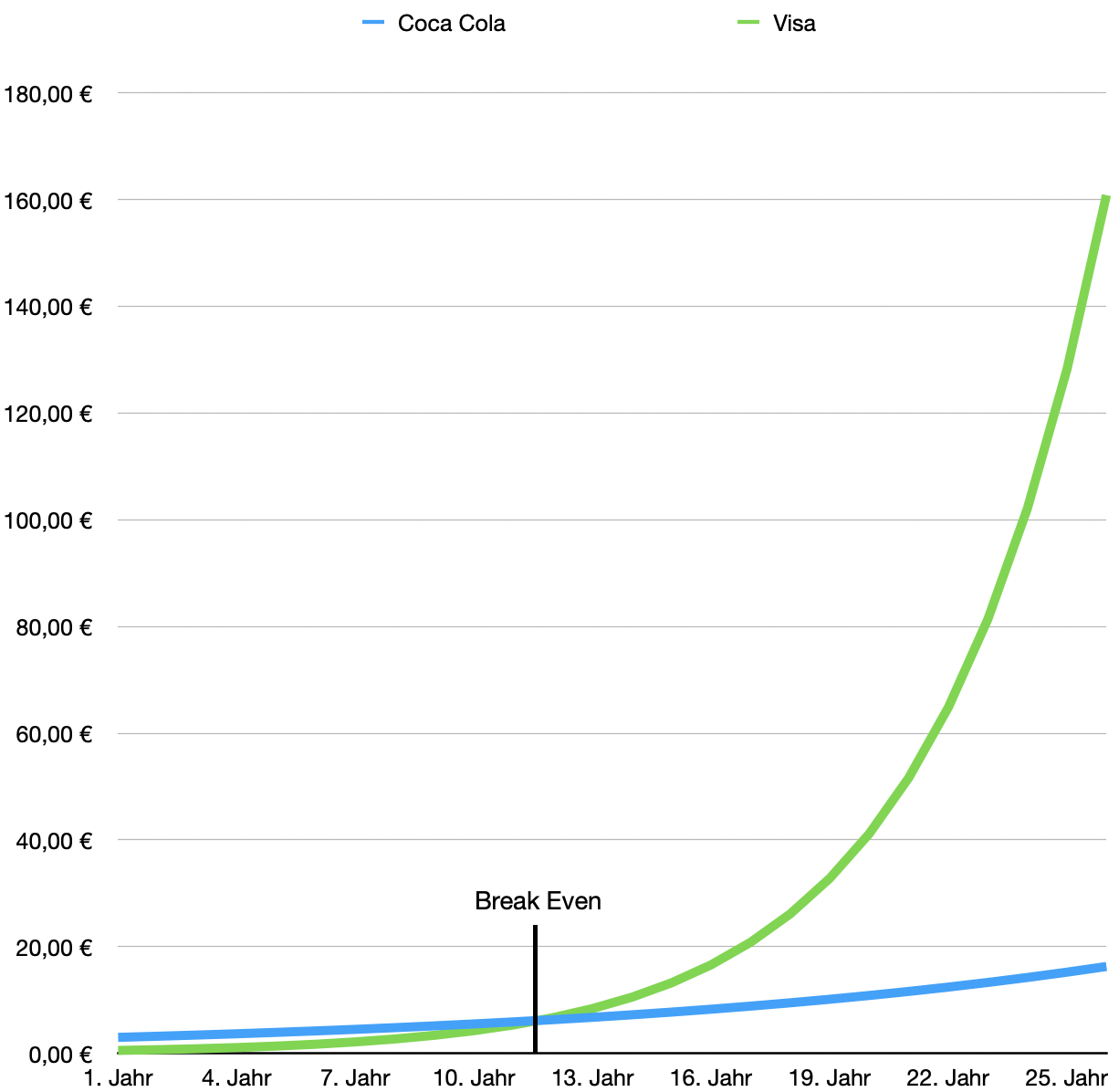

Als Beispiel sei hier eine Visa (Dividendenrendite: ca. 0,55% und Dividendendynamik von 25,5% (10 Jahre)) und eine Coca-Cola (Dividendenrendite: ca. 3% und Dividendendynamik von 7% (10 Jahre)) genannt. Obwohl Coca-Cola eine deutlich höhere Dividende als Visa ausschüttet, steigert Visa die Dividende jährlich um über das Dreifache im Vergleich zu Coca-Cola, sodass der Break Even nur 11,5 Jahre (ohne reinvestieren) dauern würde. Für Leute mit einem langfristigen Anlagehorizont würde sich aus Dividendensicht demnach eine Visa eher lohnen als eine Coca-Cola. Vorausgesetzt natürlich, beide Unternehmen laufen in der Zukunft so weiter wie bisher.

Solche Rechenbeispiele zeigen einem immer wieder auf, dass die Zeit ein wichtiger Faktor beim Investieren darstellt. Die Dividenden erhöhen sich in der Regel jährlich und im nächsten Jahr kommt automatisch mehr Geld auf das Konto. Auch wenn ein Jahr lang nicht investiert wird, so arbeitet das Geld trotzdem für einen weiter und die Dividenden erhöhen sich dennoch. Umso länger man wartet, desto effektiver arbeitet letztlich der Zinseszins. Dieses Wissen hilft einem dabei, einen langen Anlagehorizont auszuwählen und beizubehalten.

Stress

KISS Prinzip – Keep It Stupid Simple

Der dritte Vorteil liegt in der Einfachheit einer solchen Dividendenstrategie. Einmal in solide Unternehmen mit einer aktionärsfreundlichen Dividendenpolitik und schönen Dividendenhistorie investiert, kommen die Dividenden in der Regel monatlich, quartalsweise, halbjährlich oder jährlich auf das Konto. Punkt. Theoretisch könne man die Zugangsdaten zum Depot verlieren und erst nach 10 Jahren wiederfinden. Die sich jährlich erhöhenden Dividenden werden trotzdem gezahlt, die Unternehmen existieren nach den 10 Jahren in der Regel auch noch und sind auch noch mehr Wert als zuvor. Wie bereits erwähnt, gibt es in den USA viele Dividendenkönige, welche schon seit über 50 Jahren eine steigernde Dividende auszahlen. Deren Geschäftsmodell muss daher zwangsläufig krisensicher sein. Es sind wahrscheinlich keine Kursraketen á la Amazon, Apple oder Microsoft, aber dafür zuverlässige Dividendenzahler.

Auf und Ab von Wachstumsaktien

Schauen wir hingegen auf solche Kursraketen, ist oftmals eine gewisse Unsicherheit mit dabei. Alle drei zuvor genannten Unternehmen hatten beispielsweise im Jahr 2000 ernsthafte Probleme. Hier war sehr viel Mut und/oder Überzeugung gefragt, die Aktien in dieser Krise weiterhin zu behalten, obwohl der Kurs um bis zu 95% eingebrochen war. Und es werden nicht einmal Dividenden ausgezahlt, die dieses „Aushalten und Warten“ erträglicher machen. Oder schauen wir auf Hype-Aktien in Richtung Solarenergie, Cannabis, Wasserstoff oder Elektromobilität. Trifft man hier das eine Unicorn, welches unter allen Mitbewerbern überlebt, so wird man mit tausenden von Prozenten an Rendite belohnt. Aber dieses eine Unternehmen zu erwischen und dauerhaft investiert zu bleiben, ist schwieriger als gesagt. Das ständige auf und ab der Kurse beschert eine emotionale Achterbahnfahrt.

Zykliker und Nicht-Zykliker

Geht es der Wirtschaft schlecht, so werden diese zyklischen Unternehmen deutlich stärker abgestraft als nicht-zyklische Unternehmen. Wann wird gekauft und wann wird verkauft? Ohne feste Szenarien – wann man einsteigt und wann man aussteigt – gehen solche Trades oftmals schief. Diese Unternehmen benötigen all ihre Gewinne für Wachstum und zahlen in der Regel keine Dividende. Der einzige Gewinn für den Aktionär kommt aus einem Verkauf und auch nur dann, wenn zu einem höheren Kurs als der eigene Einkaufskurs verkauft wird. Bei sehr vielen Growth-/Hype-/Trend-Aktien würde ich hingegen nur sehr ungerne meine Zugangsdaten zum Depot zu verlieren. Besonders die aktuellen Kursstürze im Januar 2022 zeigen wieder, dass nicht profitable Unternehmen gnadenlos untergehen. Peloton, TeamViewer, PlugPower, Zoom, Block… alle weit über 50% Kursverluste zum 52-Wochen-Hoch. Augen auf beim Aktienkauf.

Fazit

Zusammenfassend…

… kann man sagen, dass ich mit der Entwicklung der Dividendenstrategie sehr zufrieden bin und ich mich vor allem sehr wohl fühle. Kontinuierlicher Cashflow, bleibender Fokus auf die einfache Strategie und eine überwiegend stressfreie Vorgehensweise. Das sind in meinen Augen 3 gute Gründe für die Dividendenstrategie.

Nicht umsonst ist „Cashflow“ das wichtigste Wort des berühmten Autors Kiyosaki. In all seinen Büchern und vor allem dem Klassiker Rich Dad Poor Dad (Amazon Affiliate-Link) betont er immer wieder die Wichtigkeit eines stetigen Cashflows.

Bleibt gesund und lasst euch nicht durch sinkende Kurse verunsichern. Mit der Dividendenstrategie kommt ihr hier sowieso stressfreier durch und erhaltet fortlaufend weitere Dividenden ;-)

Disclaimer

Risikohinweis und Haftungsausschluss – unbezahlte Werbung

Der Autor ist an manchen der genannten Unternehmen beteiligt (Transparenzhinweis). Alle von mir veröffentlichen Informationen und Zahlen, Einschätzungen und Bilder sind von mir nach besten Wissen und Gewissen erstellt worden. Aufgrund dessen übernehme ich keine Gewähr, Garantie, Haftung oder Zusicherung für die Richtigkeit. Alle Beiträge stellen weder eine Anlageberatung noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren, Optionen oder anderen Finanzinstrumenten dar. Das Investieren in Wertpapiere, Optionen oder anderen Finanzinstrumenten ist grundsätzlich mit Risiken behaftet und kann zum Totalverlust des eingesetzten Kapitals führen. Bei den beworbenen Links handelt es sich um Affiliate-Links, d.h. Dir entstehen hierdurch keine Nachteile und ich erhalte lediglich eine Provision für die Vermittlung.

Hinterlasse einen Kommentar