Aktien auf Kredit? Das ist aber riskant! … oder?

Eigentlich ist es sogar ein Kredit, um Aktien auf Kredit zu kaufen – klingt also doppelt riskant?! Am 29.11.2020 habe ich den Beitrag Aktien auf Kredit? Mein 15.000€ Kredit für den Optionshandel veröffentlicht. Dort habe ich meine Gedanken und meine Annahmen geschildert, wieso ich über einen Kredit nachgedacht, diesen beantragt und vollständig investiert habe.

Kurz zusammengefasst: Die Zinsen sind waren mit 2,99% relativ günstig. 15.000€ bringen mich zu keiner Zeit in finanzielle Schwierigkeiten. Hebeleffekte sind essentiell beim Vermögensaufbau und ich wollte mit OPM (Other Peoples Money) arbeiten. Meine Vorgehensweise & Strategie war bereits erprobt und wurde erfolgreich mit eigenem Geld umgesetzt – und was mit 15.000 Eigenkapital funktioniert, sollte auch mit weiteren 15.000€ Fremdkapital funktionieren. Außerdem kenne ich keinen weiteren Blogger bzw. Investor, der öffentlich über die Nutzung eines Kredites für den Optionshandel berichtet. Aus diesem Grund erreichen mich sehr viele Nachfragen zu dem Thema und ich merke, dass hier ein großes Interesse besteht. Daher wird weiterhin transparent die Entwicklung gezeigt. Alle 6 Monate kommt ein Update zum Kredit, welche Du hier nachschauen kannst.

Was ist Optionshandel?

Unter dem Menüpunkt ‚Optionshandel lernen‘ findest Du eine ausführliche, verständliche und kostenfreie Beitragsserie zum Thema Optionshandel. Bist Du eher der visuelle Typ und möchtest eine umfassende Schritt-Für-Schritt Anleitung haben, kann ich dir meinen Lernkurs: Einführung in den Optionshandel empfehlen. Zum DEAL-Preis (ca. 15-20€) zeigt Dir der Lernkurs, wie Du mit einfachen und dennoch effektiven Strategien einen ortsunabhängigen und nachhaltigen Cashflow generieren kannst. Neben Bildern aus der Praxis zeige ich Dir ebenfalls die konkrete Umsetzung live am Bildschirm, sodass Du weißt, wie Du anfängst, worauf Du achten musst und wie Du bereits nach wenigen Tagen Deine ersten Einnahmen erzielst.

Der Kredit

Die Konditionen, Zahlen, Daten und Fakten

Im November 2020 wurde der Kredit bei der Comdirect beantragt, bewilligt und kurzerhand überwiesen. Ich habe den Kredit bei der comdirect gewählt, da ich bereits viele Jahre zufriedener Kunde bin. Zudem habe ich dort mein Girokonto und eines meiner privaten Depots. Das Geld habe ich dann vollständig am 23.11.2020 auf mein Konto bei ESTABLY überwiesen. Der Kredit ist nicht zweckgebunden und daher zur freien Verwendung. Aufgrund dessen sind die Konditionen nicht sonderlich super, aber dennoch akzeptabel. Betrachtet man die heutigen Konditionen, so würde ich mindestens 5% Zinsen zahlen müssen. Unter diesen Umständen hätte ich das „Projekt“ nicht gestartet, denn hier fehlen von Anfang an 2%, die ich erstmal hätte erwirtschaften müssen. Meine Konditionen von 2020:

- Kreditsumme: 15.000€

- Laufzeit: 60 Monate (5 Jahre)

- Eff. Jahreszins: 2,99%

- Kreditsumme inkl. Zinsen: 16.167,39€

- Daraus ergibt sich eine Monatsrate von 269,46€

- Aktuell ausstehender Betrag (Stand Dezember 2023): -6.466,83€

- Bereits geleistete Zahlungen:9.700,56€

Warum ein Kredit?

Die 2 wichtigsten Wörter: Cashflow & Hebeleffekte

So gut wie jeder Investor kennt das Buch Rich Dad Poor Dad von Kiyosaki. Hierin redet er über die Notwendigkeit eines stetigen Cashflows. Theoretisch hätte ich auch das gesamte Geld in eine oder mehrere Dividendenaktien bzw. Dividenden-ETFs investieren können, welche eine höhere Dividendenrendite als 2,99% eff. Zinsen meines Kredites haben. Theoretisch. Denn zusätzlich müssten noch die Kapitalertragssteuern sowie ein Risikopuffer für mögliche Dividendenkürzungen oder -streichungen mit eingerechnet werden. Zudem stört mich persönlich noch der passive Ansatz dieser Vorgehensweise. Ich wäre an die Unternehmen oder dem ETF gebunden und könnte kaum aktiv Einfluss nehmen.

In meinen Augen hat Kiyosaki mit seinem relativ neuen Buch Früher und reich in Rente ein weiteres gutes Buch geschrieben, in welchem er sein zweitwichtigstes Wort erklärt: Hebeleffekte. Mit Other Peoples Money (OPM) kann das eigene Kapital gehebelt werden, so wie es auch tagtäglich die Mehrheit aller Immobilienkäufer macht. Das eigene Kapital reicht nicht aus, sodass mit einem Kredit ausgeholfen wird. Ein Kredit ist nichts anderes als das Geld anderer Menschen. Andere Menschen leihen Dir also Geld, damit Du daraus schneller mehr Geld machen kannst, als das es ohne OPM möglich wäre.

Die Entwicklung

Cashflow im Jahr 2020: 5.249,97€ (vor Steuern)

In 2020 habe ich endlich ein richtiges Margin Konto eingerichtet, nachdem ich mich zuvor 1-2 Jahre damit beschäftigt hatte. In diesem Jahr konnte ich mein Optionsdepot auf knapp 15.000€ hoch „traden“.

Cashflow im Jahr 2021: 11.310,90€ (vor Steuern)

Vorab muss ich sagen, dass das Jahr 2021 ein sensationelles Börsenjahr war und fast alles an Aktien ist bis November gestiegen. Ab November drehte der Markt und es ging in Richtung des kleinen Crashs, den wir 2022 erlebt haben. Dennoch habe ich ein starkes Ergebnis erzielt und bin sehr zufrieden. Vereinfacht gesagt, müsste ich mit dem doppelten an Kapital (15.000€ Eigenkapital + 15.000€ Fremdkapital durch Kredit) auch das doppelte an Einnahmen erzielen. Zusätzlich spielen mir noch Steuerstundungseffekt (mehr Infos hier) sowie eine größere Auswahl an Basiswerten positiv in die Karten.

Cashflow im Jahr 2022: -5.655,98 (vor Steuern)

Das Jahr fing mit sinkenden Kursen aufgrund des Krieges, Lieferengpässen, Zero Covid in China und der steigenden Inflation bzw. steigenden Zinsen an. Erst Mitte November drehte der Markt wieder etwas und die Bullen kamen zurück. Es ist quasi das genaue Gegenteil vom Jahr 2021 und das spiegelt auch meinen Cashflow sowie den Depotwert wieder. Viele Aktien wurden eingebucht, da ich sie aufgrund eines starken Abverkaufs nicht rollen konnte oder ich mir dachte, dass sich der Kurs zügig wieder erholt (für Wheel-Strategie). Hier lag ich jedoch bei einigen Aktien (Baozun, Oatly etc.) weit daneben. Aus dem Grund habe ich einige Verluste im Dezember realisiert und Steueroptimierung betrieben. Das Jahr wurde mit einem Verlust von -5.655,98€ geschlossen.

Cashflow im Jahr 2023: bisher 5.220,20€ (vor Steuern)

Bisher ist es ein sehr gemischtes Jahr. Anfang des Jahres und jetzt Ende des Jahres ist die Euphorie zurück an die Märkte gekommen. Während es Mitte des Jahres alles andere als rosig aussah und der Fear & Greed Index auf sehr sehr ängstlich stand. In diesem Jahr hatten Finanz- und Imnmobilienaktien am meisten zu kämpfen, aber auch die steigen aktuell im Aufwärtstrend der gesamten Märkte mit an. Vor kurzem hat mein Dividendendepot ein neues Allzeithoch erreicht und auch mein Optionsdepot verringert seine umrealisierten Verluste. Hier bin ich allerdings weiterhin recht unzufrieden, da immer noch Werte wie ZIM oder FRE das Depot runterziehen. Allerdings erlebt FRE gerade ebenfalls einen Aufschwung und evtl. kann ich sie ja im Jahr 2024 gewinnbringend wheelen.

Mitte des Jahres habe ich mir noch eine Liste mit potentiellen Kandidaten für LEAPS erstellt, aber die von mir gesetzten Aktienkurs wurden nicht erreicht. Rückblickend, hätte ich besser mal 2, 3 LEAPs verkauft, denn die Kurse sind wieder gut angestiegen seit Mitte des Jahres. Aufgrund des sich stark drehenden Marktes, welcher in meinen Augen aktuell irrational in die Höhe steigt, bin ich nicht viele Trades eingegangen. Lieber auf etwas Rendite verzichten, als weitere Einbuchungen oder verlustreiche Rollmanöver zu kassieren. Daher habe ich bisher nur moderate Gewinne erzielt. Insgesamt liege ich hier mit meinem 35k Optionsdepot und dem Cashflow von 5.220,20€ dennoch über meinen bisherigen Dividenden (1.840€) mit dem mehr als doppelt so großen Depot. Also alles im Rahmen!

Optionshandel-Lernkurs

Optionshandel verstehen & umsetzen können = Cashflow!

Der Optionshandel wird als „Königsdisziplin“ an den Finanzmärkten bezeichnet. Und daher bin ich sehr froh und stolz, Dir diesen Lernkurs anbieten zu können. Kein überteuertes Coaching, sondern kompaktes Wissen, um direkt handlungssicher ins TUN zu kommen. Dieser Kurs zeigt Dir, wie Du mit einfachen und dennoch effektiven Strategien einen ortsunabhängigen und nachhaltigen Cashflow generieren kannst – und das zu jeder Marktphase. Du lernst die Grundelemente des Optionshandels und explizit die Strategie der Stillhaltergeschäfte. Anhand von Richtlinien und Richtwerten wird Dir eine genaue Vorgehensweise erklärt, welche Du nach Deinem eigenen Risikomanagement anpassen kannst. Neben Bildern aus der Praxis, zeige ich Dir anhand von drei Live-Videos, wie mögliche Optionsgeschäfte durchgeführt werden können. Am Ende dieses Kurses weißt Du, wie Du anfängst, worauf Du achten musst, welche Fallstricke es gibt und wie Du bereits nach wenigen Tagen Deine ersten Einnahmen erzielen kannst.

Es ist ein neues Depot nötig: Ich selber habe mein Depot für den Optionshandel bei ESTABLY. Dort ist ein hervorragender deutschsprachiger Service, welchen man telefonisch schnell in der Leitung hat und der einem sofort weiterhelfen kann. Da ich selber sehr zufriedener Kunde bin, empfehle ich ESTABLY auch weiter und kann Dir als Neukunde vergünstigte Konditionen bei der Depoteröffnung anbieten! Das bedeutet, dass Du US-Optionen für 3,00USD anstatt 3,50USD und deutsche Optionen für 1,80€ anstatt 2,00€ handeln kannst.

Vorgehensweise für vergünstigte Konditionen:

- Gehe auf die Startseite von ESTABLY „www.estably.com/broker“ und eröffne ein Depot.

- Im Feld für Gutscheincodes den Code „Finanzdenken“ eingeben.

- Mindestens 5.000€ als Startkapital einzahlen.

Als Tabelle / Grafik

3 Jahre Optionshandel mit einem 15.000€ Kredit – Zwischenfazit

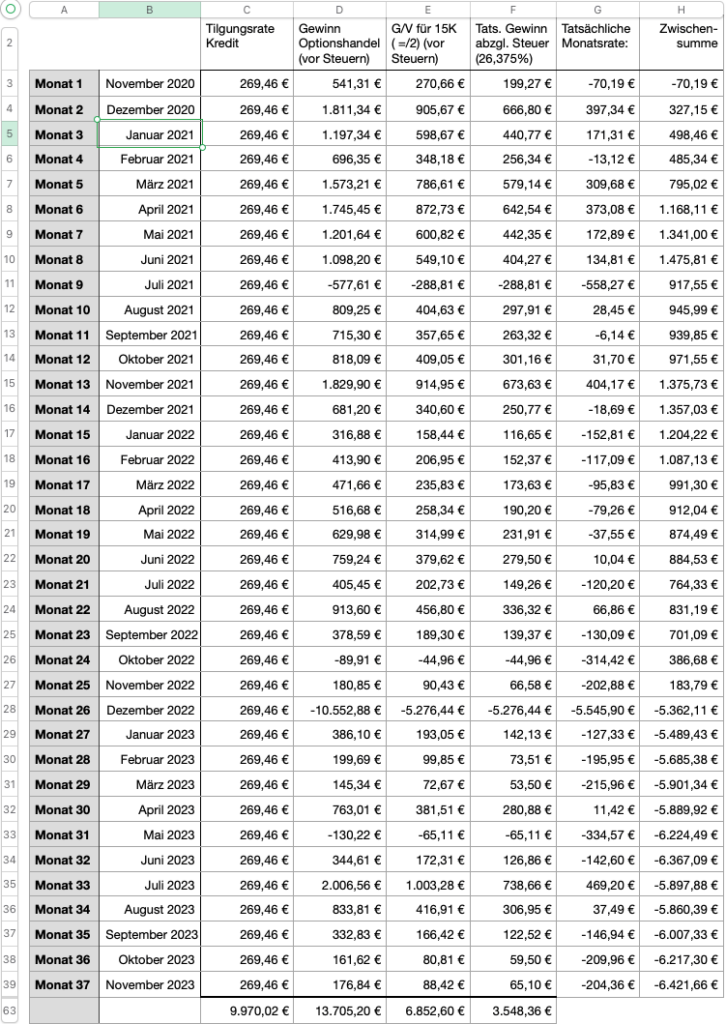

Zur besseren Veranschaulichung und dem Nachhalten meiner eigenen Ergebnisse, habe ich eine Excel-Tabelle erstellt. Die angestellten Rechnungen sind simpel, sollten aber in etwa der Realität entsprechen. In der Tabelle ziehe ich meinen tatsächlich realisierten Gewinne/Verluste (inkl. Gebühren und Steuern) aus dem Optionshandel von der Tilgungsrate des Kredites ab und sehe letztlich, ob ich sich meine Annahmen bestätigt haben.

- Spalte A, B und C sind selbsterklärend.

- Spalte D: Gewinne (inkl. Gebühren, exkl. Steuern), welche ich regelmäßig in meinen Einnahmereporten oder auf Instagram veröffentliche.

- Spalte E: Gewinn geteilt durch 2. Da ich bereits 15.000€ hatte und nur den Gewinn des 15.000€ Kredites ermitteln möchte.

- Spalte F: Abzug der Kapitalertragssteuer (inkl. Soli) von 26,375%.

- Spalte H: Monatlich akkumulierte Zwischensumme.

Hier hat sich seit dem letzten Update nicht viel verändert. Der Jahresabschluss 2022 (Monat 26) hat meine bisherigen schönen Gewinne leider wieder nahezu verpuffen lassen. Daran ist auch schön zu erkennen, dass ich seitdem deutlich vorsichtiger und konservativer handle. Ich handle jetzt wieder so, so wie ich es auch in meiner Beitragsserie und dem Lernkurs schildere.

Aktuell und somit im Monat 37 (von 60) des Kredites ist anhand der Tabelle in Spalte H ersichtlich, dass die Zwischensumme nun bei -6.421,66€ liegt. Das bedeutet, dass ich den Kredit nicht mehr „geschenkt“ bekommen habe, wie noch bis vor etwa einem Jahr. Mein Plus liegt aktuell nur noch bei lediglich 3.548,36€ (Spalte F, Zeile 63). Der Wert ergibt sich aus den bisher gezahlten Raten (9.970,02) abzüglich der Zwischensumme (-6.421,66€). Letztlich stehe ich immer noch besser da, als hätte ich den Kredit nicht genommen. Die Zinsen für den gesamten Kredit liegen bei 1.167,39€ und so lange ich mit meiner Zwischensumme über diesen Betrag liege, ist der Kredit finanziell ein Gewinn gewesen.

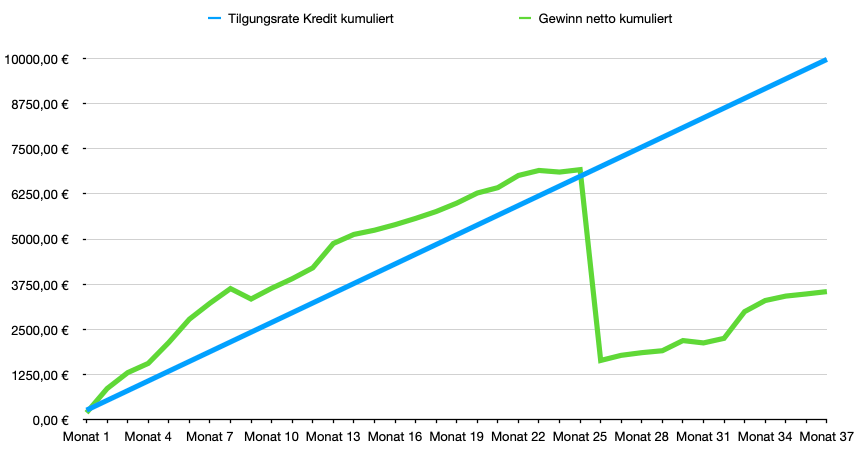

Bilder sagen mehr als tausend Zahlen bzw. Tabellen. Vereinfacht dargestellt zeigt die blaue Linie die aufaddierten Ratenzahlungen, d.h. Tilgung + Zins. Die grüne Linie hingegen meinen erzielten Cashflow nach Steuern, welchen ich nur mithilfe des Kreditanteils erzielt habt. Hieran lässt sich schnell erkennen, dass im Dezember ein großer Umbruch drin war. Im Nächsten Abschnitt zeige ich den Depotwert und die Entwicklung.

Blick ins Depot

Mich interessiert der Cashflow und nicht der Depotwert

Wie anfangs erwähnt, steht für mich der Cashflow an vorderster Stelle. Ob das gesamte Depot im Plus oder Minus ist, ist mir daher relativ egal. Das ist der Grund, wieso ich seit über 5 Jahren die Dividendenstrategie verfolge und auch beim Optionshandel Cashflow-orientiert vorgehe. Der Cashflow zahlt mir meine Rechnungen, ein Buchgewinn im Depot hingegen nicht.

Grundsätzlich sind meine Gewinne noch relativ schwankend, sodass ich hier mit keinen fixen monatlichen Beträgen rechnen kann. Aktuell und in naher Zukunft bin ich auch nicht auf diese Einnahmen angewiesen und kann daher sorgen- und stressfrei weiter handeln. In einigen Jahren möchte ich hingegen einen konstanten Ertrag aus dem Optionsdepot erzielen, welchen ich mir auszahlen lassen möchte. Ob der Kredit hierbei geholfen hat, zeigt sich erst in 2Jahren.

Wie anfangs erwähnt, ist mir der Depotwert relativ egal. Da ich aber seit einigen Jahren keine Zuzahlungen oder Abbuchungen vornehme und demnach alles reinvestiert wird, spiegelt die Höhe des Depotwertes meinen Erfolg wieder. Oder eben auch nicht, wenn er stetig sinkt. Aus dem Grund kommt nun der Blick ins Optionsdepot.

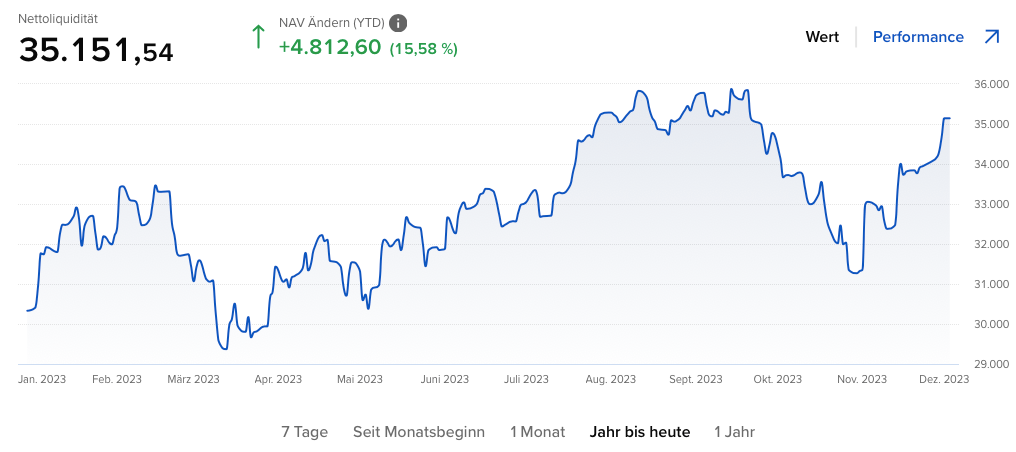

Die Performance meines Depots ist mir selber zu schwankend. Während im Jahr 2021 knapp 33% gemacht wurden, habe ich im Jahr 2022 fast wieder alle Gewinne abgegeben. In meinen Jahreszielen 2023 habe ich beschrieben, wieso es im Jahr 2022 zu so einem schlechten Ergebnis kam. Das setze ich in diesem Jahr wieder konsequent um, sodass ich mit geschmeidigen 15,58% seit Jahresanfang dar stehe. Abwarten, was der letzte Monat bringt und vor allem wie es am Ende der 60 Monate aussieht.

Fazit

Zusammenfassend…

… kann man sagen, dass das Optionsdepot langsam wieder in die richtige Richtung kommt. Die Jahresrendite von über 15% ist ein Beweis dafür, wobei aktuell auch ein DAX und S&P500 auf Jahressicht noch leicht hierüber liegen. Die Buchverluste liegen aktuell noch bei -7k und meine eingebuchten Werte haben einen Einstandskurs von 37.355,90€. Wenn sich hier 1, 2 Kandidaten weiter erholen und das Depot verlassen, ist wieder deutlich mehr Spielraum vorhanden und das Optionsdepot steigt mal endlich wieder in die Richtung der 40.000€ Marke. Der Cashflow stimmt, aber es bringt nicht viel, wenn immer mal wieder ein Wert eingebucht wird und sofort ins Minus läuft. So wiegen die Buchverluste den Cashflow wieder auf. Es ist zwar schon eine Weile seit der letzten Einbuchung her, aber Werte wie ZIM, VFC und NLY liegen mit über -30% im Depot herum.

Wichtig ist weiterhin, dass das eigene Risikomanagement beachtet und umgesetzt wird. Gerade beim Optionshandel können mit nur wenigen Trades (oder gar nur einem einzigen Trade) das gesamte Depot vor die Wand gefahren werden. Das haben viele verschwundene Instagram-Accounts aus den Jahren 2021 und 2022 bewiesen. Bisher habe ich aber noch keine einzige negative Nachricht bzw. Nachfrage von einem meiner Lernkurs-Teilnehmer erhalten. Anscheinend haben sich die knappen 15€ für alle gelohnt und ihr Depot läuft. Hingegen habe ich viele Komplimente und Lob für den Kurs erhalten. Solche Schreiben veröffentliche ich immer mal wieder auf Instagram. Bereits für solche Aufmerksamkeiten, haben sich die 6 Monate Arbeit dafür gelohnt.

Ich bin gespannt, wo ich in 2 Jahren mit dem Depot stehe und ob meine Optionseinnahmen immer noch doppelt so hoch sind, wie meine Dividendeneinnahmen. Obwohl ich das Dividendendepot monatlich mit mindestens 500€ füttere und es mehr als doppelt so groß ist wie das Optionsdepot. Vor allem bleibt es aber spannend, ob sich der Kredit nun gelohnt hat oder nicht ;-) Vielleicht sind die Zinsen bis dahin ja wieder im Keller und ich beginne das gleiche Spiel von vorne.

Bleib gesund und munter! Cheerio,

Alex

Meine Broker

Win / Win für uns beide

Insgesamt habe ich 5 verschiedene Depots und picke mir bei jedem einzelnen Anbieter das Beste heraus. Zudem kann ich so meine Anlagen bzw. Strategien besser voneinander trennen. Ich nutze die folgenden Broker mindestens seit 4 Jahren selber und bin sehr zufrieden. Bei allen mit * markierten Links, handelt es sich um Affiliate- bzw. Referral-Links. D.h. ich erhalte eine kleine Provision vom Anbieter und Du einen Bonus, welchen ich immer dabei schreibe. Kosten für Dich entstehen nie!

ESTABLY

Bei ESTABLY bin ich seit 2019 Kunde und betreibe hier überwiegend den Optionshandel. Als Reseller von Interactive Brokers kann hierüber auch direkt an ausländischen Börsen wie der NYSE gehandelt werden. Im Gegensatz zu deutschen Brokern kann ich also auch CEFs (Closed-End-Funds), Preferred Shares oder eine Vielzahl von Anleihen kaufen, was ich auch regelmäßig mache. Alle Orders für deutsche Werte kosten 2€ und für US Werte 3,50$. Alle Finanzdenker erhalten hierauf allerdings einen Bonus und zahlen nur 1,80€ anstatt 2,00€ und nur 3,00$ anstatt 3,50$. Was Du hierfür tun musst:

- Gehe auf die Startseite von ESTABLY www.estably.com/broker und eröffne ein Depot.

- Bei der Depoteröffnung im Feld für Gutscheincodes den Code „Finanzdenken“ eingeben.

- Mindestens 5.000€ als Startkapital einzahlen.

Trade Republic

Bei Trade Republic bin ich seit 2019 Kunde und hier laufen meine Aktiensparpläne. Das Depot und sowie unbegrenzte Sparpläne können hier kostenfrei genutzt werden. Die Ordergebühren für Einzelkäufe und -verkäufe betragen 1€. Aktueller Bonus sind die 3,5% Zinsen auf das Verrechnungskonto.

Es sind immer wechselnde Angebote für Neukunden: Über meinen Link sind es Guthaben oder eine Gratisaktie

Disclaimer

Risikohinweis und Haftungsausschluss — unbezahlte Werbung

Der Autor ist an manchen der genannten Unternehmen beteiligt (Transparenzhinweis). Alle von mir veröffentlichen Informationen und Zahlen, Einschätzungen und Bilder sind von mir nach besten Wissen und Gewissen erstellt worden. Aufgrund dessen übernehme ich keine Gewähr, Garantie, Haftung oder Zusicherung für die Richtigkeit. Alle Beiträge stellen weder eine Anlageberatung noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren, Optionen oder anderen Finanzinstrumenten dar. Das Investieren in Wertpapiere, Optionen oder anderen Finanzinstrumenten ist grundsätzlich mit Risiken behaftet und kann zum Totalverlust des eingesetzten Kapitals führen. Bei den beworbenen Links handelt es sich um Affiliate-Links, d.h. Dir entstehen hierdurch keine Nachteile und ich erhalte lediglich eine Provision für die Vermittlung.

Hinterlasse einen Kommentar