Wieso Dividenden?

Der Liebling der Anleger: Die Dividendenstrategie

Eine der bekanntesten und beliebtesten Strategien an der Börse ist die Dividendenstrategie. Wieso ist das so und wieso verfolge ich sie selber? In meinen Augen gibt es hierfür 3 Gründe:

- Cashflow

- Fokus

- Stress

Thesaurierend oder Ausschüttend? Dividende oder keine Dividende?

Oftmals gibt es die Diskussion, dass thesaurierende ETFs bzw. Aktien ohne Dividendenausschüttungen rentabler sind als das ausschüttende Pendant. Dem stimme ich zu. Punkt. Es ist ganz simpel: Während die Ausschüttungen (Gewinn des Unternehmens) fortan nicht mehr dem Unternehmen zur Verfügung steht, könnte hierdurch das Wachstum im Vergleich zu nicht-ausschüttenden Unternehmen leiden. Zum anderen wird bei der Dividendenausschüttungen unmittelbar die Kapitalertragssteuer abgezogen und das Geld ist faktisch weniger, als wäre es im Unternehmen geblieben. Aber…

bevor ein Unternehmen wie Meta, Amazon, Microsoft, Apple, Twitter oder Alphabet neue Mitarbeiter einstellt, die nicht notwendig sind, habe ich das Geld lieber auf meinem Konto. Erst vor wenigen Monaten haben alle großen Tech-Konzerne tausende von Mitarbeiter entlassen (Quelle). Elon Musk hat Twitter übernommen und die Mitarbeiter von 8.000 auf 1.500 gesenkt und sagt selber aus, dass die Anzahl an Mitarbeiter vollkommen ausreicht (Quelle). Von Fehlgeschlagenen teuren Werbekampagnen (Adidas / Kanye West) oder katastrophalen Übernahmen (Bayer / Monsanto) mal abgesehen.

Wer sagt mir, dass das Unternehmen selber effektiv mit dem eigenen Geld wirtschaftet? Das Geld kann ich stattdessen in andere Unternehmen reinvestieren, welche ein besseres Chance-/Risiko-Verhältnis aufweisen. Oder ich kann davon bereits ein Teil meiner Fixkosten abdecken und dadurch weniger arbeiten gehen. Oder einfach mal schön ins Restaurant gehen. Das Schlagwort „Passives Einkommen“ triggert nicht umsonst so stark in den Medien. Die Vorteile der sich jährlich steigernden Dividende (siehe Dividendenkönige) habe ich auch noch nicht erwähnt. Die größten Vorteile liegen in meinen Augen in der Flexibilität bzw. Selbstverantwortung sowie dem emotionalen Aspekt.

Der wichtigste Aspekt: Die Emotionen

Ein weiterer Vorteil ist der Fokus auf seine Strategie. Sobald die erste Dividende überwiesen wird, möchte man am liebsten stetig weitere Aktienanteile erwerben, um immer höhere Dividenden zu erhalten. Das geht nicht von heute auf morgen, sondern erfordert einen langfristigen Anlagehorizont. Die meisten Aktionäre fangen mit kleinen Beträgen an und daher werden auch die ersten Dividenden eher spärlich ausfallen. Wird allerdings kontinuierlich weiter in Aktien investiert und auch die Dividenden wohlüberlegt reinvestiert, so entwickelt sich mit der Zeit ein schönes passives Einkommen. Dadurch, dass der Erfolg in Form von Dividenden direkt sichtbar und messbar ist (im Gegensatz zu Buchgewinnen), bleibt die Motivation bei dieser Strategie fortwährend hoch.

Ich kenne so viele Börsenbeginner (mich eingeschlossen) die einfach anfangen und wild kaufen und verkaufen. Doch es ist mühselig, wenn man selber keine richtige Vorgehensweise hat. Es ist stressig, denn man muss stetig die Kurse beobachten und sich fragen, wann man kaufen oder verkaufen soll. Vor allem ist es umprofitabel. Das ist das sogenannte Lehrgeld, welches auch ich meine ersten 6 Monate an der Börse zahlen musste. Solange, bis die erste Dividende auf meinem Konto ankam und ich mehr davon haben wollte.

Die Strategie ist einfach einfach

Das schöne an den qualitativ hochwertigen Dividendenaktien ist, dass diese idR weniger volatil sind und man keine größeren Kurschwankungen im Depot erlebt. Denn das bedeutet wieder Stress, falls das Depot im Crash mal eben 50% federn lässt. Einmal in solide Unternehmen mit einer aktionärsfreundlichen Dividendenpolitik und schönen Dividendenhistorie investiert, kommen die Dividenden in der Regel monatlich, quartalsweise, halbjährlich oder jährlich auf das Konto. Punkt.

Theoretisch könne man die Zugangsdaten zum Depot verlieren und erst nach 10 Jahren wiederfinden. Die sich jährlich erhöhenden Dividenden werden trotzdem gezahlt, die Unternehmen existieren nach den 10 Jahren in der Regel auch noch und sind auch noch mehr Wert als zuvor. Wie bereits erwähnt, gibt es in den USA viele Dividendenkönige, welche schon seit über 50 Jahren eine steigernde Dividende auszahlen. Deren Geschäftsmodell muss daher zwangsläufig krisensicher sein.

Diese 3 Punkte haben mich im Mai 2018 (hier kam meine erste Dividende von Allianz in Höhe von 54€ auf mein Konto) dazu bewogen, mein vorheriges planloses hin und her spekulieren zu beenden und eine feste Strategie zu verfolgen.

Jahr 2018

Dividendenstrategie ist nicht gleich Dividendenstrategie

Im März 2018 bekam ich meine erste Dividende. Als ich auf einmal Geld auf dem Konto hatte, wusste ich, ich will mehr Dividenden und auch häufigere Zahlungen haben. Ich entwickelte eine Strategie und legte einige Kriterien meiner Aktienauswahl fest. Jeder hat andere Schwerpunkte bei einer Dividendenstrategie. Manche setzen nur auf hohe Dividendenrenditen und andere auf ein hohes Dividendenwachstum. Ich persönlich mag eine Kombination aus beidem. Meine genauen Kriterien habe ich bereits vorgestellt: Meine Investmentstrategie für die finanzielle Unabhängigkeit. Hierbei habe ich mich auch oft an die Ratschläge von Warren Buffett gehalten. Ich muss das Geschäftsmodell verstehen und es muss sich um ein etabliertes Unternehmen handeln. Die fundamentalen Kennzahlen und der Chart sollten gesund aussehen und die Dividendenhistorie muss Spaß machen.

Einen exakten Leitfaden für meine Aktienanalysen habe ich in diesem Beitrag beschrieben. Die Kriterien habe ich auf 6 verschiedene Aktien angewandt und letztlich LVHM neu ins Depot aufgenommen. Auch diesen Aktienvergleich (Fastenal, Home Depot, Linde, Essilor Luxottica, Novo Nordisk, LVMH) habe ich hier beschrieben.

Aller Anfang ist schwer – play the long game

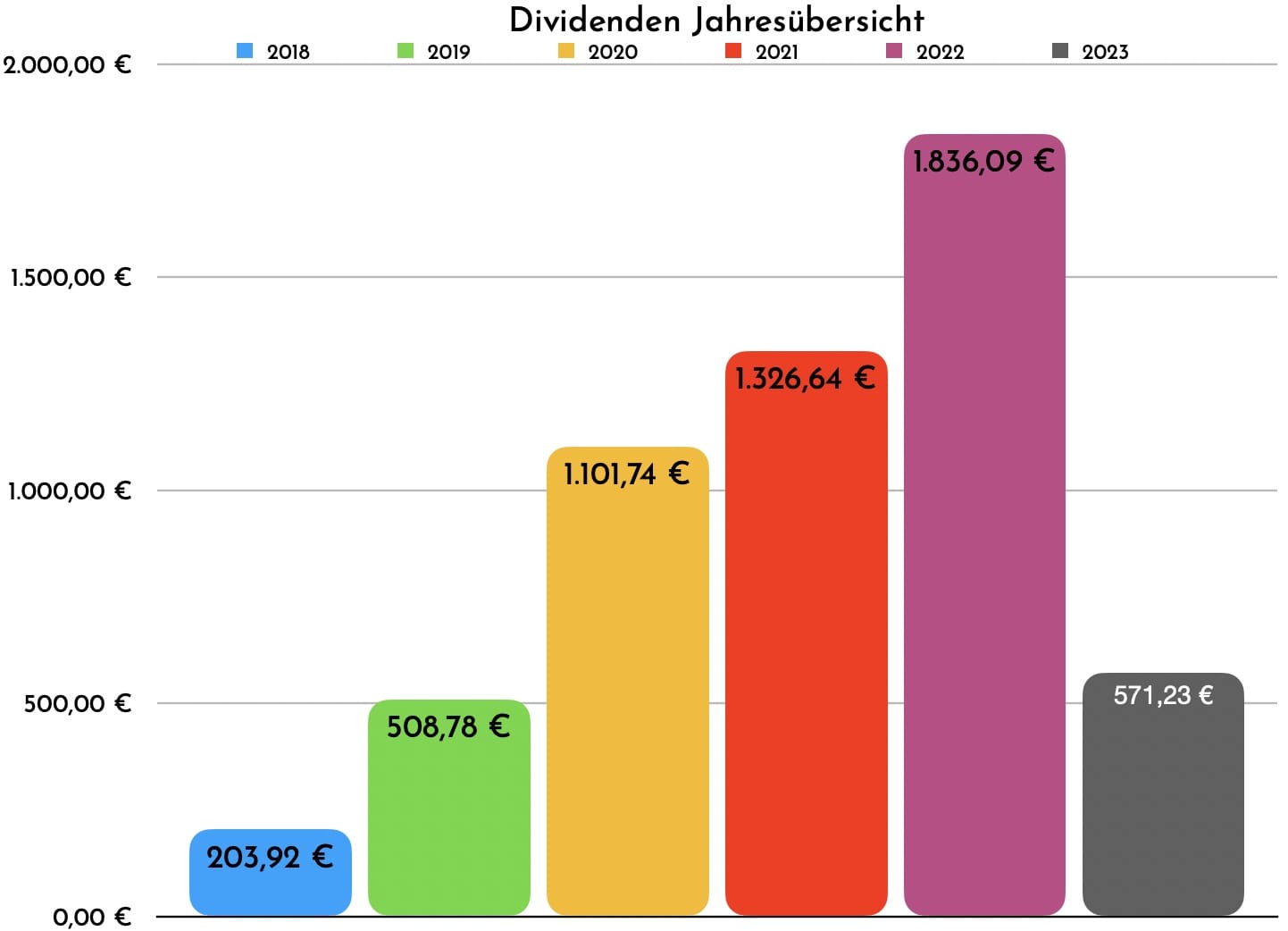

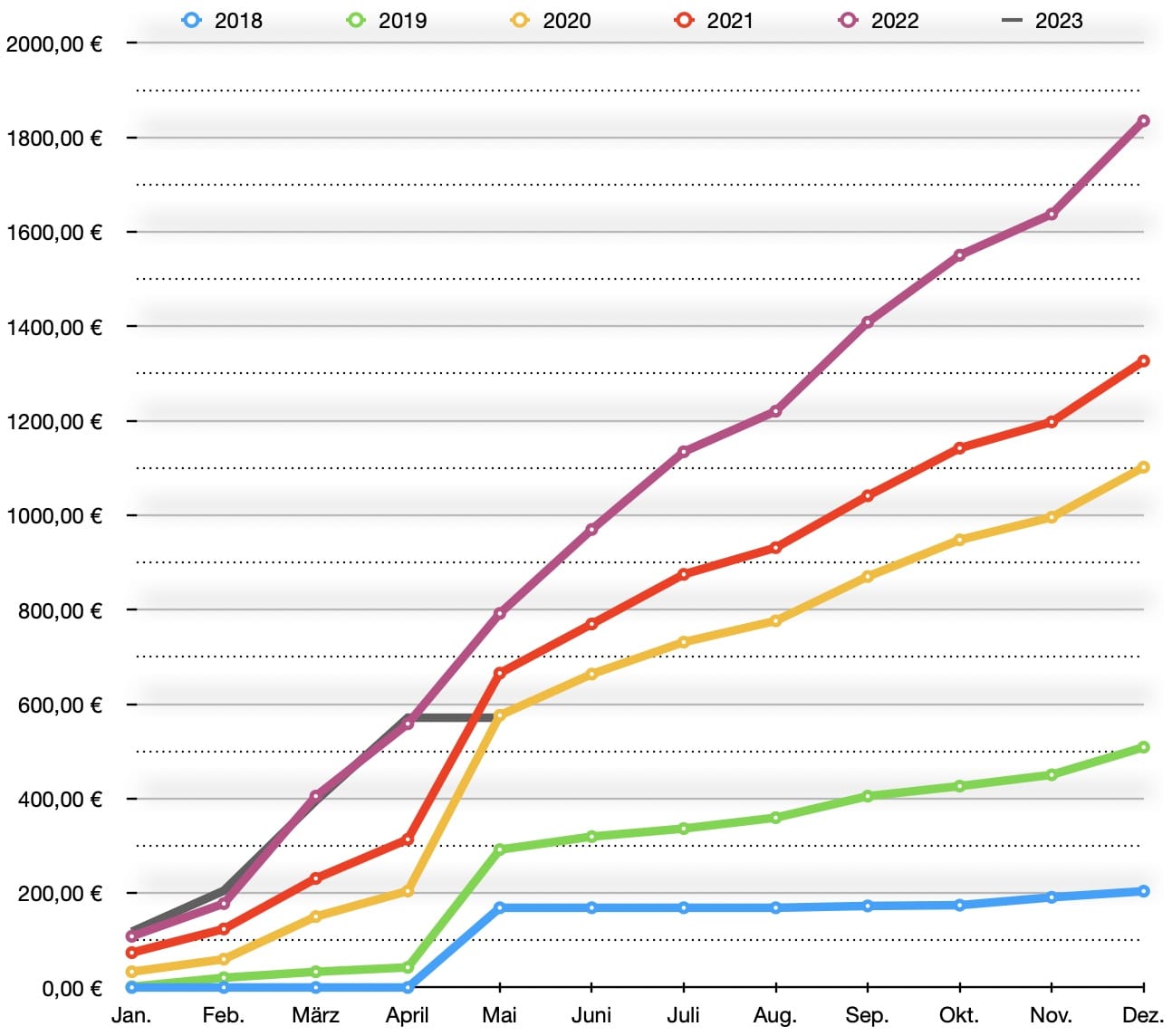

Insgesamt erhielt ich im Jahr 2018 eine Dividende von 203,92€ aus 13 Dividendenzahlungen. Für das erste Jahr Dividendenstrategie war ich schon richtig stolz auf diese Summe. Das sind 17 € zusätzlich jeden Monat und durchschnittlich kommt jeden Monat eine Dividende auf dem Konto an. Auch wenn in Facebook-Gruppen oder anderen Instagram Kanälen über deutlich größere Summen geredet wurde, wurde ich hierdurch eher angespornt als entmutigt. Ich wusste durch Buffett und dem Mathematik-Unterricht, dass der Zinseszins mein größter Helfer wird. Aber das geht nur, wenn ich langfristig denke und by playing the long game (Warren Buffett). Das ist eine wichtige Weisheit an der Börse: Es ist kein Sprint, sondern ein Marathon. Aus diesem Grund funktionieren die ganzen „Schnell reich werden“ Sachen auch nicht.

Das sieht man schön an meiner Dividendenentwicklung:

Jahr 2023

5 Jahre später mit der Dividendenstrategie

Aktuell haben wir Mai 2023 und es liegen genau fünf Jahre zwischen meiner ersten Dividende und heute. Da das Jahr 2023 noch nicht ganz vorbei ist, kann ich nur die Daten aus 2022 nehmen und die voraussichtlichen Zahlen für dieses Jahr:

Im Jahr 2022 habe ich 1.836,09€ an Dividenden aus 143 Dividendenzahlungen erhalten.

In diesem Jahr werde ich voraussichtlich 2.100€ an Dividenden aus 144 Dividendenzahlungen erhalten.

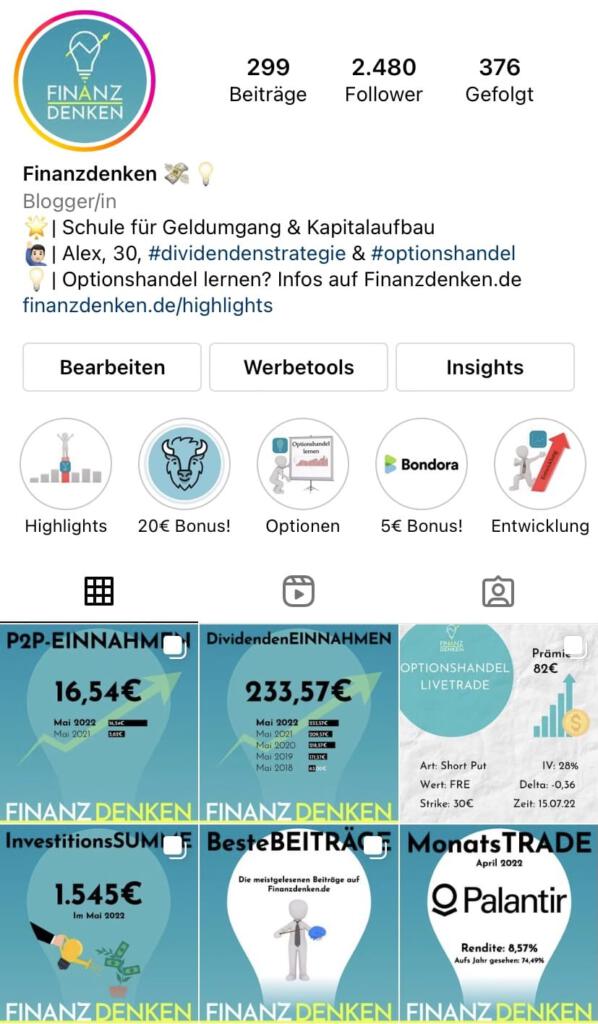

Das wären schon 175€ monatlich und alle 2,5 Tage eine Dividendenzahlung. Bei der Dividendenstrategie finde ich es wichtig, die Erfolge zu tracken. So bleibt die Motivation hoch und man kann sich immer höhere Ziele setzen. Außerdem sieht man so, ob man weiterhin auf dem richtige Weg ist oder ob man etwas anpassen sollte. Auf Instagram werden regelmäßig von vielen Bloggern die Dividendeneinnahmen veröffentlicht und es ist jeden Monat aufs neue spannend, wer seine Einnahmen in welcher Höhe steigern konnte. Auch ich veröffentliche monatlich meine Dividendeneinnahmen und Optionseinnahmen auf meinem Instagram-Kanal. Oder aber zusammengefasst in meinen monatlichen Einnahmereporten hier im Blog.

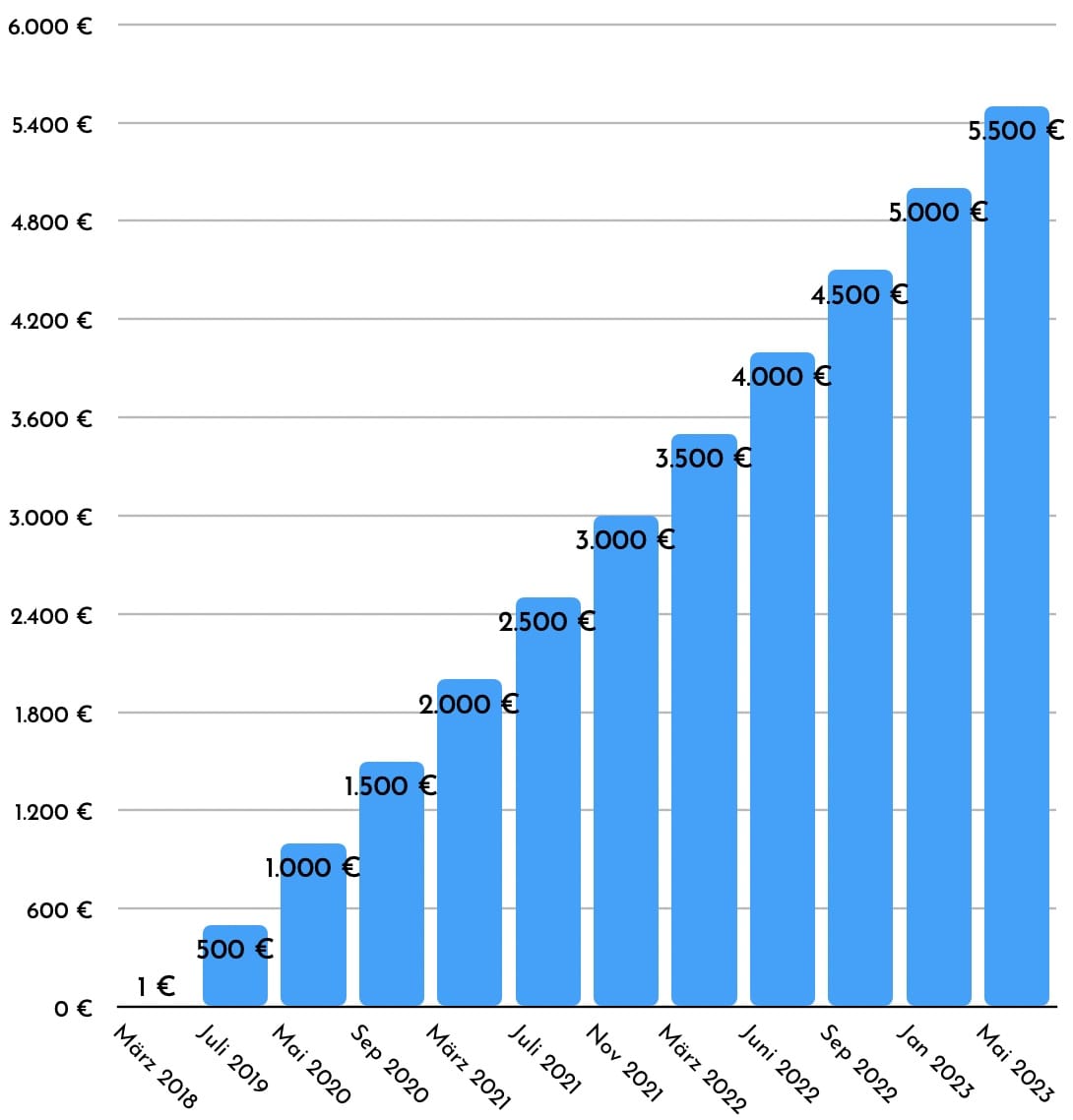

Mai 2023 – 5.500€ Marke geknackt

Vor 5 Jahren erhielt ich meine erste Dividende und genau fünf Jahre später – diesen Mai – habe ich die 5.500€ Marke geknackt. Leider war es nicht die Allianz Aktie, sondern die 102€ von BASF. Das bedeutet, dass ich bereits über 5.500€ an Dividenden vereinnahmen konnte. Eine wirklich große Geldsumme nach bereits fünf Jahren, mit der ich persönlich nicht gerechnet hätte. Das schöne daran ist, dass die Summe immer schneller immer größer wird. Das ist an folgender Grafik schön ersichtlich:

Fazit

Zusammenfassend…

… kann man sagen, dass ich sehr froh darüber bin, mich frühzeitig für die Dividendenstrategie entschieden zu haben. Das erste halbe Jahr habe ich anscheinend benötigt, um Lehrgeld zu zahlen und meinen Weg zu finden. Ich kann allerdings sagen, dass ich nie Trader werden könnte. Der Optionshandel ist das höchste der Gefühle, denn hierbei reicht es, auch nur 1-2 mal die Woche ins Depot zu schauen.

Erst vor kurzem habe ich noch Meta verkauft und Ares Capital gekauft. Der Fokus soll voll und ganz auf dem Cashflow liegen und daher habe ich nach und nach Berkshire Hathaway, Meta und auch Nvidia aus dem Depot geworfen. Alle drei habe ich mit Gewinn verkauft und das Geld in Dividendenaktien gesteckt. Einzig und allein Amazon und Tesla habe ich als Nicht-Dividendenaktien im Depot, weil ich ein „Fanboy“ bin. Hier will ich einfach investiert sein. Hier glaube ich einfach an das Management oder die Story hinter dem Unternehmen und akzeptiere daher, dass keine Dividende gezahlt wird. Bei allen anderen Unternehmen werden die auszuschüttenden Dividenden in der Regel jährlich erhöht und ich bekomme automatisch mehr Geld auf Mein Konto. Durch meine automatisierten monatlichen Aktiensparpläne wächst mein passives Einkommen in Form von Dividenden somit von Monat zu Monat weiter an und macht mich finanziell immer unabhängiger.

Sollte ich dieses Jahr die 2.100€ bzw. monatlichen 175€ erreichen, könnte ich hiermit schon einige meiner Fixkosten damit abdecken. Die Kosten meiner Internetseite, Amazon Prime, Netflix, meiner Haftpflichtversicherung, meiner Berufsunfähigkeitsversicherung, einer Essensbestellung und einer Tankfüllung wären damit abgehakt. Oder aber die Dividenden decken bereits einen Teil meiner monatlichen Aktiensparpläne und ich muss kein eigenes Kapital mehr beisteuern. Geplant ist jedoch, dass ich die erhaltenen Dividenden wieder reinvestiere und damit den Zinseszins weiter antreibe. Anhand solcher kleinen Rechenbeispiele bleibt die Motivation oben und man sieht immer die direkten Auswirkungen seiner Investitionen auf die eigene Finanzsituation.

In dem Zusammenhang interessiert Dich evtl. mein neuester Beitrag, der massig angeklickt wurde: Wie viel Geld haben Andere in meinem Alter? Hier war die ganze Zeit von passiven Einkommen und Cashflow die Rede. Da ist es doch interessant zu Wissen, wie viel Geld man mit 30 Jahren haben sollte.

„Die meisten Menschen überschätzen, was sie in einem Jahr erreichen können und unterschätzen, was sie in 20 Jahren erreichen können.“

Verfolgst Du auch die Dividendenstrategie und hast Dir einige Kriterien hierfür definiert? Und viel wichtiger, rechnest Du die erhaltenen Dividenden auch immer in Teile Deiner Fixkosten um ;-)?

Cheerio,

Alex

Meine Broker

Win / Win für uns beide

Insgesamt habe ich 5 verschiedene Depots und picke mir bei jedem einzelnen Anbieter das Beste heraus. Zudem kann ich so meine Anlagen bzw. Strategien besser voneinander trennen. Ich nutze die folgenden Broker mindestens seit 4 Jahren selber und bin sehr zufrieden. Bei allen mit * markierten Links, handelt es sich um Affiliate- bzw. Referral-Links. D.h. ich erhalte eine kleine Provision vom Anbieter und Du einen Bonus, welchen ich immer dabei schreibe. Kosten für Dich entstehen nie!

ESTABLY

Bei ESTABLY bin ich seit 2019 Kunde und betreibe hier überwiegend den Optionshandel. Als Reseller von Interactive Brokers kann hierüber auch direkt an ausländischen Börsen wie der NYSE gehandelt werden. Im Gegensatz zu deutschen Brokern kann ich also auch CEFs (Closed-End-Funds), Preferred Shares oder eine Vielzahl von Anleihen kaufen, was ich auch regelmäßig mache. Alle Orders für deutsche Werte kosten 2€ und für US Werte 3,50$. Alle Finanzdenker erhalten hierauf allerdings einen Bonus und zahlen nur 1,80€ anstatt 2,00€ und nur 3,00$ anstatt 3,50$. Was Du hierfür tun musst:

- Gehe auf die Startseite von ESTABLY www.estably.com/broker und eröffne ein Depot.

- Bei der Depoteröffnung im Feld für Gutscheincodes den Code „Finanzdenken“ eingeben.

- Mindestens 5.000€ als Startkapital einzahlen.

Trade Republic

Bei Trade Republic bin ich seit 2019 Kunde und hier laufen meine Aktiensparpläne. Das Depot und sowie unbegrenzte Sparpläne können hier kostenfrei genutzt werden. Die Ordergebühren für Einzelkäufe und -verkäufe betragen 1€. Aktueller Bonus sind die 3,5% Zinsen auf das Verrechnungskonto.

Es sind immer wechselnde Angebote für Neukunden: Über meinen Link sind es Guthaben oder eine Gratisaktie

Disclaimer

Risikohinweis und Haftungsausschluss – unbezahlte Werbung

Der Autor ist an manchen der genannten Unternehmen beteiligt (Transparenzhinweis). Alle von mir veröffentlichen Informationen und Zahlen, Einschätzungen und Bilder sind von mir nach besten Wissen und Gewissen erstellt worden. Aufgrund dessen übernehme ich keine Gewähr, Garantie, Haftung oder Zusicherung für die Richtigkeit. Alle Beiträge stellen weder eine Anlageberatung noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren, Optionen oder anderen Finanzinstrumenten dar. Das Investieren in Wertpapiere, Optionen oder anderen Finanzinstrumenten ist grundsätzlich mit Risiken behaftet und kann zum Totalverlust des eingesetzten Kapitals führen. Bei den beworbenen Links handelt es sich um Affiliate-Links, d.h. Dir entstehen hierdurch keine Nachteile und ich erhalte lediglich eine Provision für die Vermittlung.

Hinterlasse einen Kommentar