Grundwissen

Hausse, Baisse, Bärenmarkt-Rallye, Aufschwung, Hawkish, Erholung?

Vom Kleinanleger bis hin zu den größten Hedgefonds – jeder hat eine andere Sicht auf die aktuelle Lage an den Märkten. Während hier viel spekuliert und mit wilden Annahmen schlau geredet wird, besinne ich mich auf die Fakten. Ein Fakt ist, dass Marktphasen existieren und alles in Zyklen verläuft. Die Märkte können nicht ständig nach oben laufen und ein Hoch nach dem anderen erreichen. Sie können aber auch nicht ewig sinken und auf 0 Fallen (naja, theoretisch schon, falls die Menschheit nicht mehr existieren sollte). Nach jedem Aufschwung gibt es einen Boom und nach jedem Boom erfolgt eine Rezession und ggf. Depression, welche wiederum einen neuen Aufschwung mit sich bringt. Die Märkte sind also volatil und schwanken, was völlig normal ist. Grundsätzlich existiert jedoch ein stetiges Wirtschaftswachstum und das bereits seit vielen Jahrhunderten von Jahren. von 1802 bis 2012 erzielte ein diversifiziertes Aktienportfolio eine Realrendite von 6,6% p.a. (Jeremy J. Siegel – Aktien für die Ewigkeit*)

Dauerhaft in Qualität investieren und vor allem, wenn sie im Sale ist

Hieraus leiten sich für mich und viele erfolgreiche Investoren drei grundlegende Leitlinien ab:

- In qualitativ hochwertige Unternehmen investieren.

- Dauerhaft in diese Unternehmen investieren.

- Schwächephasen ausnutzen und gezielt investieren.

Während der erste Punkt am schwierigsten zu bewältigen ist, sind die Punkte zwei und drei umso einfacher zu bewerkstelligen. Dauerhaft und mittlerweile auch kostenfrei kann via Aktien- und ETF-Sparpläne investiert werden. Das mache ich schon bei manchen Aktien seit über 5 Jahren ununterbrochen so und es laufen zur Zeit 23 Sparpläne Monat für Monat. Schwächephasen können gezielt genutzt werden, um Aktien zu niedrigeren Aktienkursen einzukaufen. Wann Du Dich in einer Schwächephase befindest, musst Du für Dich ganz allein entscheiden. Aber wie einleitend erklärt, kommt alle paar Jahre eine Schwächephase. Und durch reines Beobachten der Aktienkurse, der Stimmung in den sozialen Netzwerken und der Medienlandschaft, lässt sich mittlerweile sehr gut herausfinden, wann eine Rezession oder gar Depression erreicht ist. Hierfür eignet sich übrigens der Optionshandel besonders gut, denn hier werden Aktien ohnehin immer mit Rabatt eingekauft. Auch Warren Buffett verfolgt diesen Ansatz, denn er sucht sich Qualitätsunternehmen heraus und investiert in Schwächephasen meist große Summen. Auch Buffett nutzt übrigens den Optionshandel, um sein Vermögen zu vergrößern.

Interessant und sehr individuell ist allerdings der erste Punkt: Wie finde ich qualitativ hochwertige Unternehmen und welche Kriterien nutze ich hierfür? Hierüber habe ich bereits ausführlich in diesem Beitrag (So gehe ich vor, wenn ich eine neue Aktie für mein langfristiges Depot suche!) geschrieben und knüpfe mit diesem Beitrag daran an. Dort habe ich geteasert, dass ich eine neue Aktie ins Depot aufnehmen werde. Mittlerweile habe ich für mich fünf Aktien identifiziert, welche ich näher analysieren möchte und eine hiervon letztlich neu ins Depot aufnehmen werde.

Aktienauswahl

Folgende 6 Aktien kommen in die engere Auswahl:

Im letzten Beitrag habe ich die fünf Unternehmen bereits in Form eines kleinen Rätsels angeteasert. Mittlerweile ist eine weitere Aktie hinzugekommen. Hier die Auflösung:

- Der Gründe des Unternehmens namens Carl erfand die Luftzerlegungsanlage: Linde

- Ein typisches Geschäft des Unternehmens umfasst durchschnittlich 105.000 Quadratfuß: Home Depot

- Dieses Unternehmen hat sich unter Anderem auf Diabetes spezialisiert: Novo Nordisk

- Das Unternehmen will unser wertvollstes Sinnesorgan schützen und korrigieren: Essilor Luxottica

- Der Gründes des Unternehmens ist vor kurzem der reichste Mann geworden: LVMH

- Nicht nur der Chart läuft hier wie geschmiert: Fastenal

Schaue ich auf das Gesetz von Lindy, dann machen alle fünf Unternehmen schon mal eine gute Figur. Das ist aber noch kein Kriterium von mir, sondern nur Nice 2 Know. Schauen wir uns die fünf Unternehmen also mal genauer an.

Kriterium 1

Kriterium 1: Handelt es sich um eine bekannte Marke und verstehe ich das Geschäftsmodell?

Und hier komme ich wieder auf das Gesetz von Lindy von oben zurück. Eine bekannte Marke wird in der Regel erst nach einigen Jahren aufgebaut und auch ein funktionierendes und profitables Geschäftsmodell zeigt sich erst nach vielen guten und schlechten Jahren. Jeder von uns kennt Coca-Cola, die Ohrstöpsel oder das Klebeband von 3M sowie die Marken von Procter & Gamble wie bspw. Pampers, Gilette, Oral-B oder Braun. So wie jeder die etablierten Marken und Produkte kennt, hatte auch bestimmt jeder von uns schon mal das Produkt in der Hand oder hat es genutzt. Der Verkauf dieser Konsumgüterprodukte sind also ein gängiges und verständliches Geschäftsmodell.

Linde

Besonders in der aktuellen Lage mit verknappten Gasen wurde Linde des Öfteren in den Nachrichten erwähnt. Als einer der führenden Industriegase- und Maschinenbau-Unternehmen bedient Linde eine Vielzahl von Endmärkten wie Chemie, Energie, Lebensmittel, Getränke, Elektronik, Gesundheitswesen, Fertigung und Bergbau. Ohne die Gase von Linde laufen also viele Betriebe nicht rund. Aber auch bei der Produktion von sauberem Wasserstoff spielt das Unternehmen eine große Rolle. Ich persönlich habe schon oft die Gasflaschen von Linde, deren Lkws oder gar deren Werke in Deutschland gesehen. Für mich eine gute Marke und ein verständliches Geschäftsmodell.

Home Depot

Home Depot ist der weltweit größte Einzelhändler für Heimwerker und hat über 2.300 Geschäfte in ganz Nordamerika. Das Unternehmen hat keine Präsenz außerhalb Nordamerikas und ist hierzulande daher eher unbekannt. Allerdings ist es in Nordamerika (USA, Kanada) mit seinen 500.000 Mitarbeitern eine wirklich unverkennbare Marke. Ein typisches Geschäft umfasst durchschnittlich 105.000 Quadratfuß Verkaufsfläche, was in etwa 10.000 m2 sind. Das Geschäftsmodell ist sehr einfach zu verstehen und als Marktführer auch eine bekannte Marke. Leider nicht außerhalb Nordamerikas zu finden.

Novo Nordisk

Erneut ein weltweit führendes Unternehmen und dieses mal im Bereich Gesundheitswesen. Das Unternehmen hat seinen Sitz bei Kopenhagen, Dänemark. Das primäre Ziel ist es, Diabetes und andere schwerwiegende chronische Krankheiten wie Adipositas sowie Blut- und Stoffwechselkrankheiten zu besiegen. Das Unternehmen beschäftigt mehr als 47.000 Mitarbeiter in 80 Ländern und vermarktet seine Produkte in rund 168 Länder. Auch in Deutschland gibt es in Mainz eine Niederlassung mit 470 Mitarbeitern. Novo Nordisk ist ein Unternehmen, welches seit 2018 auf meiner Watchlist ist und ich mich nie dazu durchgerungen habe, endlich zu investieren. Leider. Mit Diabetes und Adipositas kann ich definitiv was anfangen, auch wenn ich mit deren Produkte nie in Berührung gekommen bin. Geschäftsmodell und Marke sind definitiv gut.

Essilor Luxottica

Ich denke, dieses Unternehmen ist am unbekanntesten von meinen 5 Favoriten. Wenn ich Dir aber gleich die zugehörigen Marken nenne, solltest Du es erkennen: Oakley und Ray-Ban. Essilor Luxottica ist ebenfalls ein weltweit führendes Unternehmen in Design, Herstellung und Vertrieb von Brillengläsern, Fassungen und Sonnenbrillen. Seit 2013 bereits hat es über 530 Millionen Menschen zu nachhaltiger Sehhilfe verschafft. Das Unternehmen beschäftigt über 180.000 Mitarbeiter und vertreibt seine Produkte international. Für mich ein sehr interessantes Geschäftsfeld, denn mittlerweile verbringen wir mehrere Stunden am Tag vor Bildschirmen und es ist nur eine Frage der Zeit, bis sich das auf die Augen niederschlägt. Verständliches Geschäftsmodell mit starken Marken ab Bord.

LMVH

LVHM ist der Weltmarktführer im Luxussegment und umfasst mehr als 75 Maisons, von denen jedes hochwertige Produkte herstellt. Innerhalb der Marke sind alle fünf große Luxusmärkte mit abgedeckt: Spirituosen, Mode/Lederwaren, Parfüms/Kosmetik, Uhren/Schmuck sowie Einzelhandel. Die 196.000 Mitarbeiter sorgen dafür, dass dieser Luxus auf der ganzen Welt verkauft werden kann. LVHM ist eine Aktie die grundsätzlich immer zu teuer war und vermutlich auch sein wird, sodass ich mich nie zu einem Einstieg durchgerungen habe. Mithilfe eines Sparplanes soll mir das zukünftig aber eher egal sein. Das Geschäftsmodell ist leicht verständlich und die Marken haben eine starke Dominanz.

Fastenal

Schon mal einen Verkaufsautomaten für Schrauben, Handschuhe, Schleifscheiben oder Schmierstoffe gesehen? Fastenal ist ein Anbieter von diversen Verbindungsmaterialien und damit ein wertvoller Partner für sämtliche Industriebereiche. Mit über 3.200 Filialen sind sie zum einen für den Endkunden erreichbar und zum anderen über die Verkaufsautomaten direkt beim Kunden vor Ort. Ein relativ simples Geschäftsmodell mit keinem tiefen Burggraben. Durch die jahrelang aufgebauten Geschäftsbeziehungen und Verträge mit den Automaten hat sich Fastenal jedoch zu einem etablierten Partner für viele Industriebetriebe in Nordamerika entwickelt.

Kriterium 2

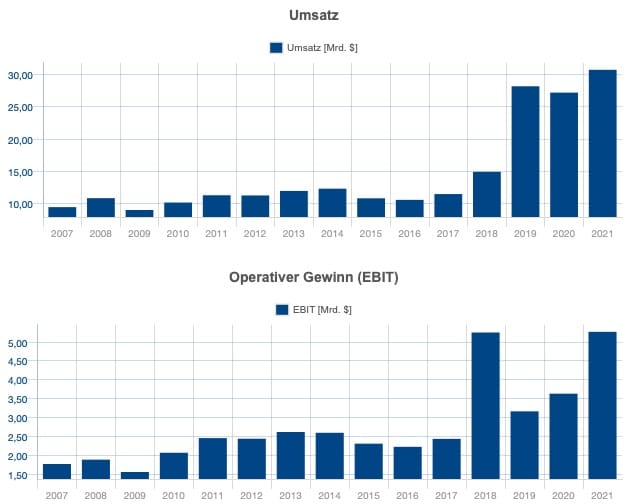

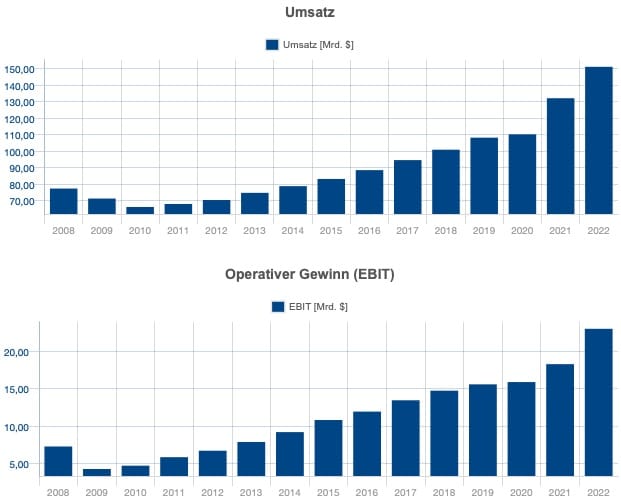

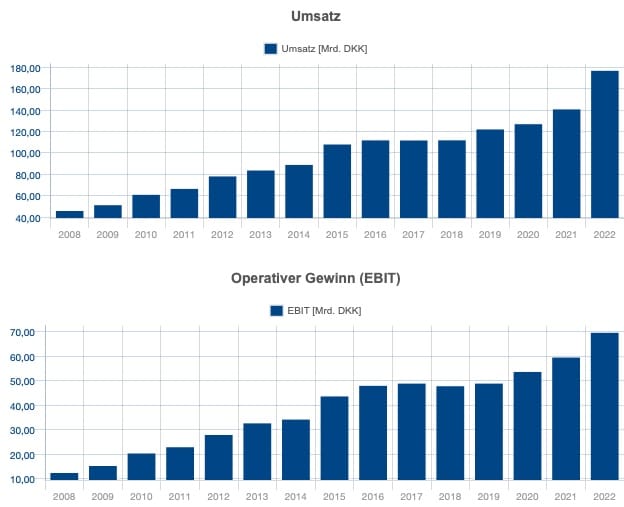

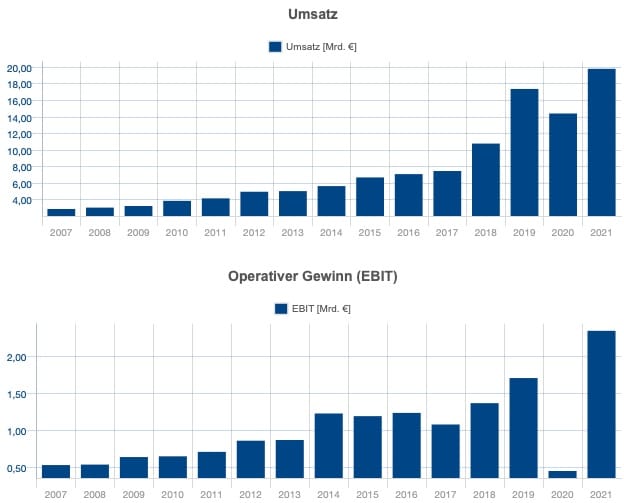

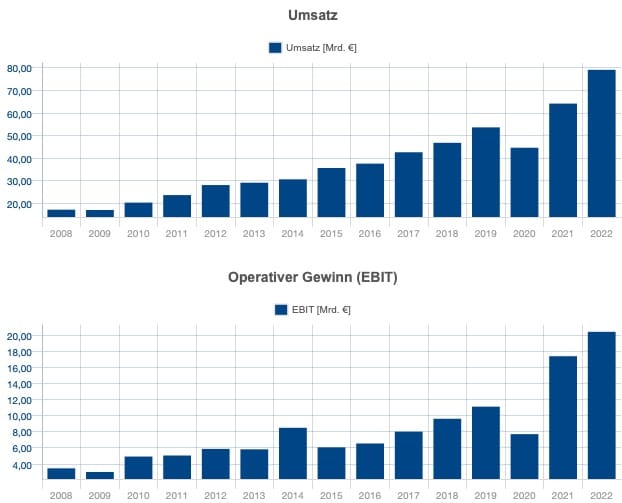

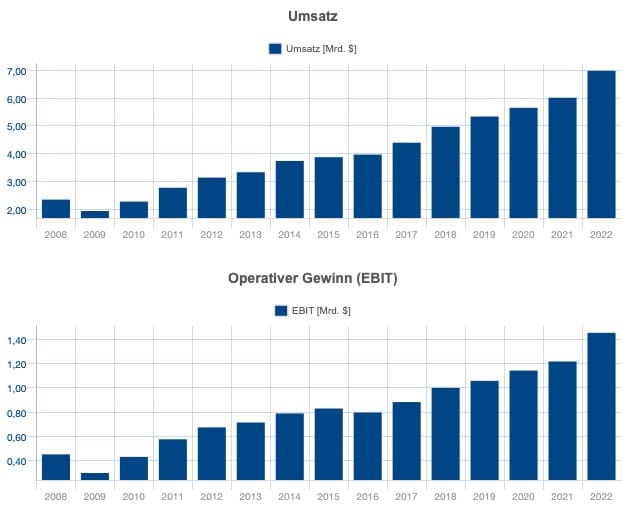

Wachsen Umsatz und Gewinn seit 10 Jahren stetig an?

An dieser Stelle ist es äußerst schwierig, einen kostenfreien Dienst im Internet zu finden, welcher die korrekten Daten liefert. Die vergangenen 3-4 Jahren werden auf den gängigen Internetseiten immer gut dargestellt, aber ein Rückblick über 10 Jahre ist sehr schwer zu finden. Selbst die Investor Relations Seiten des jeweiligen Unternehmens bietet diese Daten nicht immer an bzw. muss man sehr lange suchen. Aus dem Grund nehme ich hier verschiedene Quellen zur Hilfe, um die Daten auch gegenseitig zu kontrollieren. Bei den ersten beiden Unternehmen habe ich die Zahlen noch händisch aus den Jahresberichten herausgesucht und habe diese mit den Werten von Traderfox verglichen. Die Daten stammen von Morningstar und stimmen überein, sodass ich hier Grafiken von Traderfox einbinde.

Linde

Home Depot

Novo Nordisk

Essilor Luxottica

LVMH

Fastenal

Kriterium 3

Ist das Unternehmen niedrig verschuldet?

Beim 2. Kriterium habe ich mir den Umsatz und den Gewinn angeschaut und kann nun mithilfe der Verschuldung diese 3 Zahlen im Kontext betrachten. Ein weiterer Blick geht in diesem Zusammenhand in der Gewinn- und Verlustrechnung auf das EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization). Hierbei handelt es sich um den Gewinn ohne Berücksichtigung von Zinsen, Steuern, Abschreibungen und sonstigen Finanzierungsaufwendungen. Erst wenn diese ganzen „Verfälschungen“ mit einbezogen werden, ergibt sich der Nettogewinn. Das EBITDA ist allerdings der unverfälschte Gewinn eines Unternehmens, welcher aus der ursprünglichen und gewöhnlichen Geschäftstätigkeit heraus entsteht.

Wenn die Verschuldung unter dem 2-fachen des EBITDA ist, dann ist das Unternehmen nach meiner Einschätzung nach finanziell gut aufgestellt und nicht sehr hoch verschuldet. Das Unternehmen bräuchte demnach theoretisch nur etwa 2 Jahre, um die Schulden aus dem laufenden Einnahmen zu tilgen. In Ausnahmefällen hilft noch ein Blick auf die Cashreserven eines Unternehmens, denn beispielsweise besitzen eine Apple oder Berkshire Hathaway einen wahnsinnig hohen Cashbestand.

Linde

Total net debt. (Nettoverschuldung) 2021: 11.384 Mio. $

EBITDA 2021: 10.179 Mio. $

Verschuldungsgrad: 1,12x

Home Depot

Total net debt. 2022: 37.7343 Mio. $

EBITDA 2022: 25.902 Mio. $

Verschuldungsgrad: 1,46x

Novo Nordisk

Total net debt. 2021: 64.669 Mio. DKK

EBITDA 2021: 64.669 Mio. DKK

Verschuldungsgrad: 0,14x

Essilor Luxottica

Total net debt. 2021: 9.698 Mio. €

EBITDA 2021: 5.488 Mio. €

Verschuldungsgrad: 1,77x

LVMH

Total net debt. 2021: 9.607 Mio. €

EBITDA 2021: 22.981 Mio. €

Verschuldungsgrad: 0,42x

Fastenal

Total net debt. 2022: 325 Mio. $

EBITDA 2022: 1.630 Mio. €

Verschuldungsgrad: 0,20x

Kriterium 4

Zahlt das Unternehmen eine Dividende und wurde diese in den letzten 10 Jahren gesteigert?

Wenn es dem Unternehmen finanziell nicht gut geht, dann ergibt es aus wirtschaftlicher Sicht keinen Sinn, eine Dividende zu zahlen. Das Unternehmen verzichtet hierfür ja auf einen Teil seines Gewinnes und zahlt dieses lieber an die Aktionäre aus. Wenn bei den vorherigen 3 Kriterien also alles in Ordnung ist, dann stehen die Chancen sehr gut, dass das Unternehmen eine nachhaltige und sich erhöhende Dividende auszahlt. Die Dividende sollte in den vergangenen 10 Jahren stetig ausgezahlt und nie gesenkt worden sein. Im Idealfall wurde diese jährlich sogar erhöht. An dieser Stelle eine Statistik von Realty Income. Das Unternehmen ist bei vielen Dividendenliebhabern legendär, denn das Unternehmen zahlt aktuell die 630. Dividende in Folge. Das Unternehmen schüttet monatlich aus und hat bereits 118 Dividendenerhöhungen über einen Zeitraum von 52 Jahren hintereinander hingelegt.

Je nach Präferenz des Aktionärs, können an dieser Stelle noch eigene Parameter an die Dividendenrendite oder Dividendendynamik genutzt werden. Für mich ist es sinnvoll, eine gesunde Mischung aus beidem im Depot zu haben.

Linde

Steigert seit: 30 Jahren

Keine Senkung seit: 30 Jahren

Aktuelle Dividendenrendite: 2,35%

Dividendendynamik (10y): 10,41%

Ausschüttungsquote (Free Cashflow): 31,3%

Home Depot

Steigert seit: 12 Jahren

Keine Senkung seit: 34 Jahren

Aktuelle Dividendenrendite: 2,35%

Dividendendynamik (10y): 19,22%

Ausschüttungsquote (Free Cashflow): 76,5%

Novo Nordisk

Steigert seit: 21 Jahren

Keine Senkung seit: 21 Jahren

Aktuelle Dividendenrendite: 1,48%

Dividendendynamik (10y): 13,24%

Ausschüttungsquote (Free Cashflow): 37,8%

Essilor Luxottica

Steigert seit: 1 Jahr

Keine Senkung seit: 1 Jahr

Aktuelle Dividendenrendite: 1,49%

Dividendendynamik (10y): -/-

Ausschüttungsquote (Free Cashflow): 32,8%

LVMH

Steigert seit: 13 Jahren

Keine Senkung seit: 28 Jahren

Aktuelle Dividendenrendite: 1,67%

Dividendendynamik (10y): 16,47%

Ausschüttungsquote (Free Cashflow): 46,9%

Fastenal

Steigert seit: 25 Jahren

Keine Senkung seit: 31 Jahren

Aktuelle Dividendenrendite: 2,68%

Dividendendynamik (10y): 13,65%

Ausschüttungsquote (Free Cashflow): 95,5%

Kriterium 5

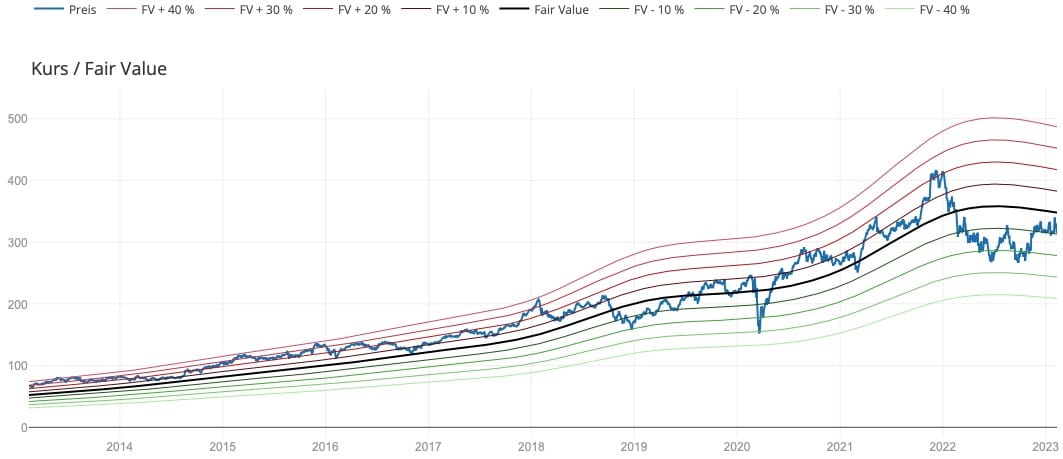

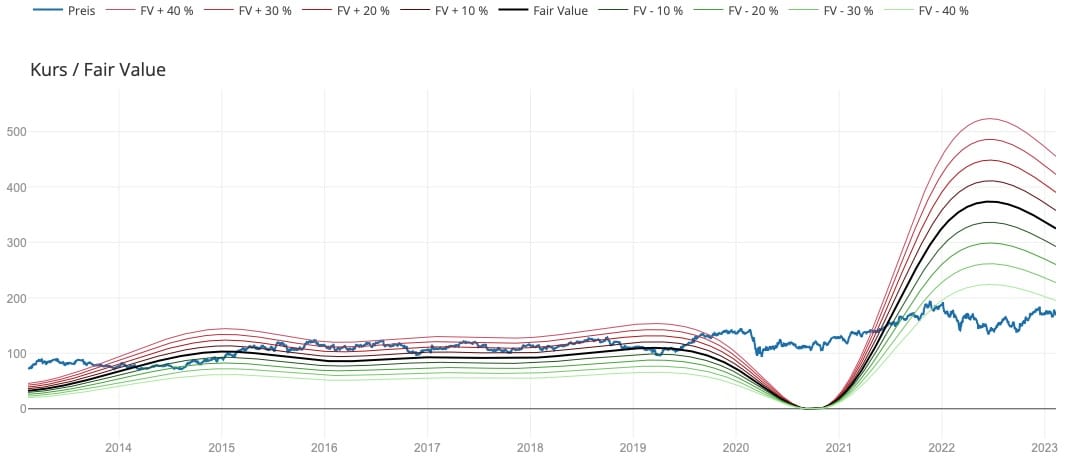

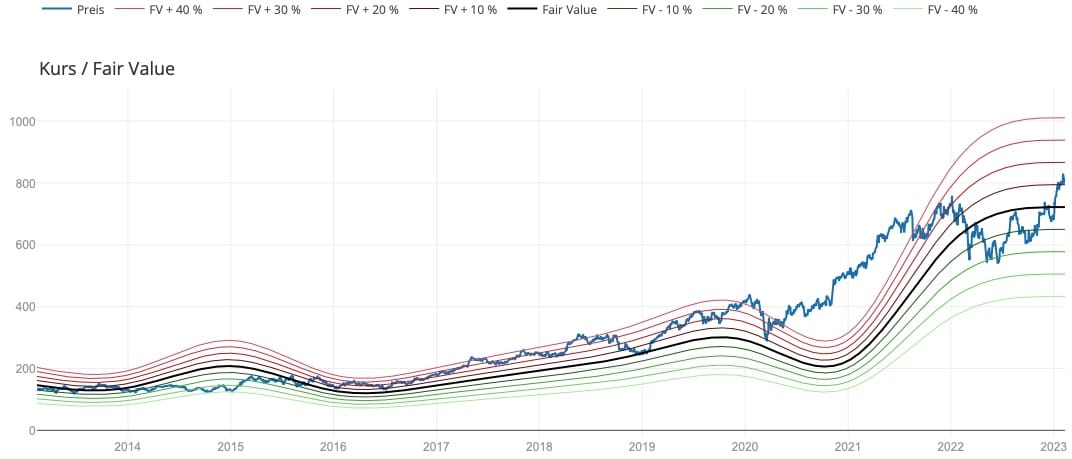

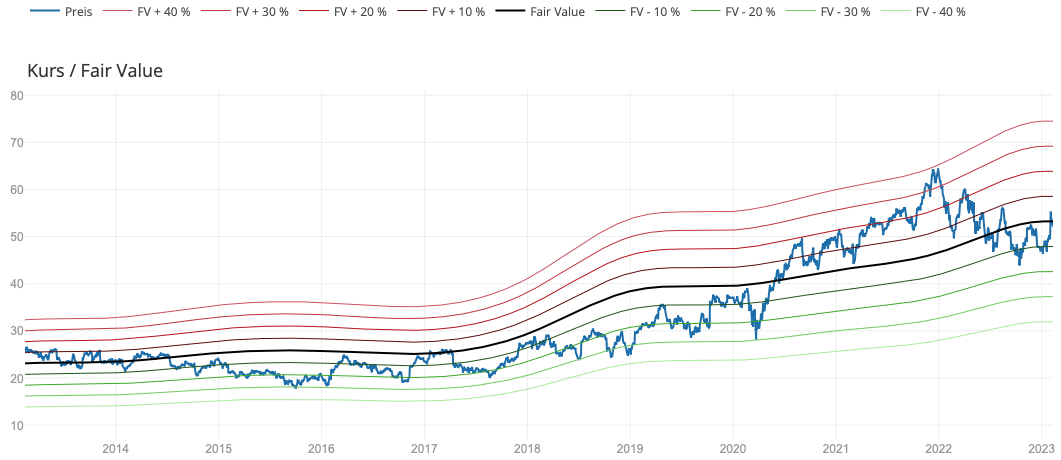

Ist das Unternehmen aktuell unterbewertet?

Obwohl ich ein Freund von Sparplänen und Automatismen bin, nutze ich auch fallende Kurse um gezielte Aktienkäufe zu tätigen. Große Vermögen werden in großen Krisen geschaffen. Es gibt viele DCF-Modelle, welche zeigen, ob eine Aktie aktuell unterbewertet oder überbewertet ist. Manche haben bezahlte Dienste hierfür, andere wiederum nutzen kostenfreie, es werden sich eigene Rechnungen gebastelt und andere hören auf die Analystenmeinungen. Während die letzte Variante in meinen die schlechteste ist, haben die anderen drei ihre Berechtigung und sind eine Frage des Budgets, der eigenen Motivation und Zielrichtung. Eine Frage die man sich an dieser Stelle stellen könnte, wäre: Ist der aktuelle Aktienkurse plus dem erwarteten Gewinn niedriger bewertet als im eigenen historischen Mittel der vergangenen 10 Jahre?

Solche Zukunftsprognosen sind natürlich nicht garantiert und man sollte die Zahlen mit Vorsicht genießen. Auch die Unternehmen präsentieren ihre Zukunftsprognosen, doch auch solche Werte sind natürlich nicht in Stein gemeißelt. Während Unternehmen wie Apple oder Amazon regelmäßig untertreiben, gibt es andere Unternehmen die übertreiben und bei Bekanntgabe der Zahlen gnadenlos abgestraft werden. Bei diesem Beitrag geht es darum, dass Du einen Mehrwert hieraus ziehst und die Kriterien zukünftig auch bei Deinen Analysen anwenden kannst. Da bringt es mir nichts, jetzt Werbung für irgendwelche bezahlten Dienste zu machen. Daher zeige ich die gute kostenfreie Alternative von Traderfox, welche relativ neu ist und die man ohne Registrierung o.ä. nutzen kann.

Das zeigt sich aber auch leider bei manchen Aktien in den Daten und Grafiken wieder. Bei Linde gibt es beispielsweise keine Daten für den 10 Jahresdurchschnitt, sodass ich hier auf den 3 Jahresdurchschnitt ausweichen musste. Auch die Daten für Essilor Luxottica sehen in meinen Augen nicht ganz korrekt aus, denn im Corona-Crash zeigt sich eine starke Überbewertung und aktuell eine starke Unterbewertung in der Grafik. Daher noch mal der Disclaimer, dass generell alle Daten mit Vorsicht zu genießen sind.

Linde

Home Depot

Novo Nordisk

Essilor Luxottica

LVMH

Fastenal

Die neue Aktie

Für welche Aktie würdest Du Dich entscheiden?

Ich könnte jetzt direkt schreiben, welche Aktie in mein Depot wandert. Aber es ist auch mal sehr erfrischend, wenn man sich kurz Zeit nimmt, um alle erhaltenen Informationen zu verarbeiten und sich eine eigene Meinung bildet. So verfestigt sich zum einen das erhaltene Wissen und zum anderen wird das eigene Gehirn auch noch mal gefordert. Heutzutage sind wir mit 3 mal mehr Informationen konfrontiert als noch vor 20 Jahren. Aber man nimmt sich nicht 3 mal mehr Zeit, um all die Informationen zu verarbeiten und eigenständig nachzudenken. Daher nimm Dir mal kurz Zeit und denk mal drüber nach, welche Aktie Dein Favorit wäre?

Mit den gegebenen Daten eine schwierige Entscheidung

Ob Du es mir glaubst oder nicht, beim Schreiben des Beitrages (übrigens einer meiner zeitlich aufwendigsten bisher) wusste ich noch nicht, welche Aktie es wird. Auch jetzt fällt es mir schwer, anhand der vorliegenden Daten eine Entscheidung zu treffen. Rein rational anhand der Kennzahlen betrachtet, scheiden Linde und Essilor Luxottica aus dem Rennen aus. Interessante Geschäftsbereiche, aber zu unbeständige Kennzahlen. Ich schreibe hier oft, dass man zumindest am Anfang vor jeder Investition viel Zeit in die Analyse aufwenden sollte. Denn im Idealfall begleitet diese qualitativ hochwertige Aktie mich ein leben lang und versüßt das Konto mit steigenden Dividenden. Es bleiben also noch vier Aktien übrig.

Würde ich eine einmalige Summe investieren, dann würden auch Novo Nordisk und LVMH ausscheiden, denn beide Aktienkurse sind in den letzten Wochen zu stark angestiegen. Hier ist eine Korrektur fällig. Allerdings werde ich meiner Strategie getreu, einen Sparplan aufsetzen und daher ist dieser Aspekt eher nebensächlich. An dieser Stelle schaue ich auch noch gerne auf den Chart des Unternehmens. Alle vier Charts sehen jedoch ähnlich aus und sind wenig volatil.

Ein weiterer Blick geht auf Diversifikation in meinem Portfolio. Ist die Branche oder das Land bereits stark vertreten oder kommt es sogar zu Dopplungen? Mein Depot ist mit etwa 70% sehr USA lästig und daher wäre das schon mal ein Kritikpunkt an Home Depot und Fastenal. Generell spielen beide Unternehmen in einer ähnlichen Branche wie mein letzter Kauf mit Stanley Black & Decker. Fastenal hat wirklich super Kennzahlen, einzig die hohe Ausschüttungsquote stört mich. Hier fehlt mir irgendwie die Fantasie für die Zukunft, welche ohnehin mit dem kleineren Burggraben in Gefahr ist. Bei Home Depot sehe ich noch kritisch, dass das Corona-Virus nahezu das gesamte Geschäft stillgelegt hat, denn die große Stärke sind nun mal riesigen Geschäfte. Das ist jetzt alles Meckern auf hohem Niveau, aber ich muss nun kleinlicher werden. Aus diesem Grund scheiden auch diese zwei Unternehmen aus.

Die Wahl zwischen Luxus und Gesundheit

Schauen wir genauer auf Novo Nordisk, dann müssen wir uns mit deren Produkte und vor allem Patente beschäftigen. Besonders im Pharmabereich sind exklusive Medikamente deutlich rentabler als andere. Auch wenn das Patent von Victoza (Hormon zur Steuerung des Hungergefühls) dieses Jahr ausläuft, hat Novo Nordisk bereits ein Kopie-Produkt bereit. Die anderen Umsatztreiber Wegovy, Ozempic und Tybelsus haben noch jeweils mindestens 10 Jahre Patentschutz. Auch wenn ein riesiger Burggraben existiert, macht der Konkurrent Eli Lilly aus den USA mit seinen Produkten gegen Fettleibigkeit immer wieder Konkurrenz. Der Markt ist allerdings riesig und wird bei den immer häufiger auftretenden Volkskrankheiten der westlichen Nationen auch weiterhin für Umsätze sorgen.

LVMH hat es ebenfalls geschafft, sich in einem riesigen Markt zu etablieren und hat sogar die Führung übernommen. Diese Exklusivität bedeutet auch hier höhere Margen und mehr Verhandlungsmacht. Mit regelmäßigen Gewinnmargen von traumhaften 20-25% geht diese Strategie auch wunderbar auf. Während des Lockdowns waren die Läden zwar geschlossen, aber die Präsenz via Online-Shops konnte einiges auffangen. Als die Geschäfte wieder geöffnet worden sind, steig der Umsatz auch wieder rasant an. Es scheint, als sei Luxus für viele Menschen ein Grundbedürfnis. Instagram & Co. helfen hier ebenfalls mit.

Die Sache mit der Dividende und der Quellensteuer

Beide Unternehmen erzielen ihre Umsätze weltweit und stammen nicht aus den USA. Das bedeutet leider oftmals mehr Abzüge bei den Dividenden. In Frankreich werden 30% abgezogen und es sind lediglich 12,8% auf die deutsche Abgeltungssteuer von 25% anrechenbar. Das bedeutet erstmal eine hohe doppelte Besteuerung. Die DKB bietet zwar eine Befreiung für deutsche Anleger an, allerdings habe ich dort kein Depot.

Novo Nordisk kommt aus Dänemark und hier liegt die Quellensteuer bei 27%, wovon 15% anrechenbar sind. Also auch hier wieder ein großer Nachteil für deutsche Privatanleger. Die Rückerstattung kann zwar auch in eigener Regie zurückgefordert werden, doch sind die Anträge kompliziert und die Wartezeiten betragen oftmals mehrere Jahre.

LVMH ist meine neue Aktie

Wie Du siehst, kann bzw. sollte man sich schon einige Gedanken um sein Geld machen. Im Idealfall ist das eine Investition für die Ewigkeit und da kann ich gerne einige Stunden für aufbringen. Im Pharmabereich bin ich bereits mit Johnson & Johnson, Stryker sowie AbbVie gut aufgestellt. Auch wenn Novo Nordisk eine ganz anderes Segment bedient, habe ich den Gesundheits- und Pharmabereich mit etwa 10% abgedeckt. Luxus an sich ist nicht wirklich in meinem Depot vorhanden. Im weitesten Sinne habe ich Nike für das Segment Kleidung und Luxus möglicherweise Apple oder Tesla. Aber so wirklich zutreffend sind diese Einordnungen nicht. Viele Menschen der Mittelschicht kaufen sich solche Luxusartikel um zur Oberschicht zu gehören. In den Schwellenländern nehmen diese Statussymbole ebenfalls einen hohen Stellenwert ein. Egal auf welche Schicht man schaut, viele wollen sich ein wenig Luxus gönnen und hier führt nur schwer ein Weg an die Produkte von LVMH vorbei.

Fazit

Zusammenfassend…

… kann man sagen, dass die Auswahl einer Aktie immer sehr individuell ist. Es ergibt keinen Sinn, nur auf das KGV, den Aktienkurs oder die Dividendenrendite zu schauen. Es ist ein Zusammenspiel vieler Kennzahlen und darüberhinaus muss das Investment zu einem selber sowie der eigenen Strategie passen. LVMH zahlt sicherlich nicht die größte Dividende aus und aufgrund der Quellensteuer muss ich hier zukünftig auf einen Teil der Dividende verzichten. Jedoch erhöht das Unternehmen die Diversifikation in meinem Portfolio deutlich und die Dividendendynamik ist ebenfalls großartig. Die Produkte von LVMH sorgen schon seit vielen Jahren dafür, dass sie ein Verlangen bei einer großen Anzahl an Menschen hervorruft. Mit gezieltem Marketing, gut platzierten Stores und grandioser Marge, wird das Geschäftsmodell in meinen Augen auch zukünftig noch lange funktionieren. Es ist nicht überlebensnotwendig wie die Produkte von Novo Nordisk, aber wenn ich mir so manche Figuren in den sozialen Netzwerken anschaue, bin ich mir da manchmal gar nicht mehr so sicher.

Zuletzt muss man sich mit seinem Investment wohl fühlen und den Kauf zumindest vor sich selber vertreten können. Das wäre bei beiden Unternehmen der Fall gewesen, aber vom Gefühl her empfinde ich bei LVMH weniger Risiko für die Zukunft. Der Kurs von LVMH sowie die KGV-Durchschnitte zeigen, dass die Aktie nur sehr selten mal fair bewertet oder gar unterbewertet war. Aus dem Grund läuft der Sparplan und sollte es irgendwann noch mal runter gehen, werde ich die Position gezielt erhöhen.

Mich interessiert wirklich, welches Unternehmen Du ausgewählt hättest oder welche Kriterien für Dich noch eine Rolle spielen?

Cheerio,

Alex

Disclaimer

Risikohinweis und Haftungsausschluss — unbezahlte Werbung

Der Autor ist an manchen der genannten Unternehmen beteiligt (Transparenzhinweis). Alle von mir veröffentlichen Informationen und Zahlen, Einschätzungen und Bilder sind von mir nach besten Wissen und Gewissen erstellt worden. Aufgrund dessen übernehme ich keine Gewähr, Garantie, Haftung oder Zusicherung für die Richtigkeit. Alle Beiträge stellen weder eine Anlageberatung noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren, Optionen oder anderen Finanzinstrumenten dar. Das Investieren in Wertpapiere, Optionen oder anderen Finanzinstrumenten ist grundsätzlich mit Risiken behaftet und kann zum Totalverlust des eingesetzten Kapitals führen. Bei den beworbenen Links handelt es sich um Affiliate-Links, d.h. Dir entstehen hierdurch keine Nachteile und ich erhalte lediglich eine Provision für die Vermittlung.

Hinterlasse einen Kommentar