Vermögensvergleich

Haben die Anderen mehr oder weniger Geld als ich?

Diese und ähnliche Fragen werden bei Google sehr oft eingegeben. Es ist ganz normal und menschlich, sich mit anderen vergleichen zu wollen. Nicht nur bei sportlichen Wettkämpfen, sondern mittlerweile auch immer mehr in Sachen Finanzen. Viele Finfluencer zeigen ihre Depots und ihre Einnahmen transparent und öffentlich auf Instagram oder den eigenem Blog, so wie ich es auch mache. Wer erzielt welche Rendite? Welche Einkommensquellen hat sie/er (das sind meine Top 5) und wie hoch waren die Dividenden (hier sind meine Dividenden)?

In diesem Beitrag geht es allerdings darum, wie viel Vermögen andere Deutsche in meinem Alter haben. Sowohl im Durchschnitt als im Median. Bin ich unter dem Durchschnitt, wenn ich nur 10.000€ mit 30 Jahren habe? Wie viel Vermögen haben in Deutschland 60-Jährige? Schauen wir uns doch mal die aktuelle Studie der Deutschen Bundesbank an, welche genau diese Fragen beantwortet. Die letzte Studie wurde übrigens 2017 erhoben und hieraus ist einer meiner erfolgreichsten Beiträge entstanden: Wie viel Geld sollte man mit 30 Jahren besitzen? Jetzt gibt es endlich ein Update hierzu!

Begriffserklärungen

Hierfür kläre ich zunächst, welche Höhe das Nettovermögen privater Haushalte im Durchschnitt und Median hat. Ein Haushalt gilt mit mindestens einer Person ab 18 Jahren. Weiterführend wird das Nettovermögen in Altersgruppen eingeteilt.

Kurze Erklärung zum Durchschnitt und zum Median: Der Durchschnitt (Mittelwert) wird berechnet, indem alle Werte summiert werden und danach die Summe durch die Anzahl der Werte dividiert wird. Der Median hingegen wird berechnet, indem alle Zahlen in aufsteigender Reihenfolge aufgelistet werden und dann die Zahl in der Mitte dieser Verteilung ausgewählt wird.

Kurze Erklärung zum Nettovermögen: Das Nettovermögen ist die Differenz zwischen Deinen Verbindlichkeiten (Schulden, Kredite) und Deinen Vermögenswerten (Forderungen, Bargeld, Wertpapiere, Wertgegenstände).

Nettovermögen

Nettovermögen privater Haushalte 2021

Die im April 2023 veröffentlichte Studie der deutschen Bundesbank bezieht sich auf die erhobenen Daten aus dem Jahr 2021. Insgesamt sind die Vermögensbestände zwischen 2017 und 2021 auf breiter Basis gestiegen. Haushalte mit geringerem Vermögen haben hatten relativ zum vorhandenen Vermögen starke Zuwächse und hierdurch ist die Ungleichheit hinsichtlich des Nettovermögens etwas zurück gegangen. Die nächste Befragung wird in diesem Jahr (2023) durchgeführt und ich vermute, dass sich die Zahlen aufgrund des Zinsanstieges deutlich verändern werden.

Auf gehts in die Studie: Das durchschnittliche Nettovermögen privater Haushalte liegt derzeit bei nominal 316.500€. Nominal bedeutet, dass der Wert nicht inflationsbereinigt ist. Das ist der höchste Wert, welcher seit Beginn der Erhebung vor 10 Jahren erfasst wurde. Im Vergleich dazu: im Jahr 2017 lag der Wert noch bei 232.900€, was eine Steigerung von 83.600€ (+36%) bedeutet. Als Grund für den starken Anstieg werden die gestiegenen Immobilienpreise sowie Aktienkurse genannt.

Dieses Ergebnis wird jedoch von den vielen Millionären und den knapp 175 Milliardären in Deutschland stark nach oben hin verzerrt. Für einen realistischeren Einblick, betrachten wir den Median: Der Median der Nettovermögen privater Haushalte liegt derzeit bei 106.600€. Im Vergleich dazu: im Jahr 2017 lag der Wert noch bei 70.800€, was ebenfalls eine Steigerung um knapp 1/3 bedeutet.

Altersgruppen

Nettovermögen (Median) nach Altersgruppen

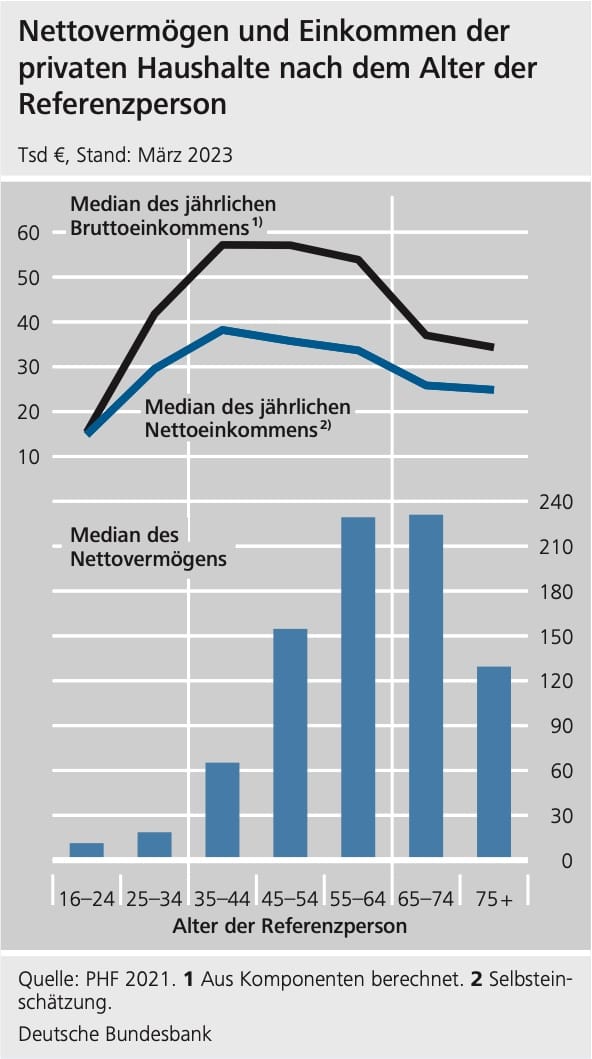

Die Studie gibt zudem Auskunft darüber, wie hoch das Nettovermögen bestimmten Altersgruppen ist. Zur Veranschaulichung wurde folgende Grafik beigefügt:

Nettovermögen (Median) der Altersgruppe:

- 16 – 24 Jahre: 11.400€

- 25 – 34 Jahre: 18.700€

- 35 – 44 Jahre: 65.200€

- 45 – 54 Jahre: 154.700€

- 55 – 64 Jahre: 299.300€

- 65 – 74 Jahre: 231.000

- 75+ Jahre: 129.500

Wie viel Geld sollte ich mit 30 Jahren haben?

Aus der Studie geht hervor, dass die 25-34 jährigen ein Nettovermögen (Median) von 18.700€ haben. Die Personen dieser Altersgruppe befinden sich in der Regel in den letzten Zügen ihrer schulischen Laufbahn (Betriebswirt, Meister, Studium etc.) und verdienen dann ihr erstes Geld. Oder aber sie arbeiten bereits vor dem 25. Lebensjahr und verdienen schon das erste Geld. In dieser Altersgruppe stehen jedoch auch das Reisen, das Gründen einer Familie, ein größeres Auto, die Hochzeit oder der Kauf/Bau eines Eigenheims im Vordergrund. Diese Lebensabschnitte schmälern wiederum das erarbeitete Geld. Wer mit 30 Jahren also mehr als 18.700€ an Nettovermögen hat, der ist finanziell wohlhabender als andere Deutsche im gleichen Alter.

Da viele Leser bereits ein gesundes Finanzdenken aufgebaut haben, verrate ich euch auch den Mittelwert für Deutsche mit 25 – 34 Jahren: 112.900€. Das sind mal knapp 100k mehr und eventuell ist dieser Wert für den ein oder anderen „realistischer“. Vollständigkeitshalber kommen hier noch alle Mittelwerte nach Altersgruppe.

Nettovermögen (Mittelwert) der Altersgruppe:

- 16 – 24 Jahre: 32.000€

- 25 – 34 Jahre: 112.900€

- 35 – 44 Jahre: 213.300€

- 45 – 54 Jahre: 441.200€

- 55 – 64 Jahre: 424.500€

- 65 – 74 Jahre: 372.000

- 75+ Jahre: 343.600

Und bei mir?

Wie sieht es bei mir persönlich aus?

Um einen weiteren Vergleich aufzuzeigen, erzähle ich kurz wie es bei mir/uns aussieht: Ich (32 Jahre) persönlich wohne seit knapp 10 Jahren mit meiner Partnerin zusammen und wir arbeiten seid jeher beide Vollzeit. Erst letztes Jahr stand die Hochzeit und der Kauf eines Eigenheims an. Das sind 9 Jahre in denen wir bereits voll Geld verdient haben und keine nennenswerten Ausgaben (bis auf Urlaube und normale Autos) hatten. Dann spart jeder von uns mehr als die vorgeschlagenen 10% seines Einkommens und wir erhalten beide mittlerweile ein schönes passives Einkommen aus Dividenden. Wir leben nicht frugal oder sonst was, aber wir können beide mit Geld umgehen. Aktuell haben wir zudem ein Einkommen, welches zu den oberen 10% der Deutschen gehört (Paare ohne Kinder bei über 5.550€).

Aus dem Grund finde ich persönlich die 18.700€ (Median für 30-jährige) für ziemlich niedrig und würde mich mit diesem Vermögen ziemlich ängstlich fühlen. Angst den Job zu verlieren und Angst vor größeren unvorhergesehen Ausgaben. Hätten wir aber nicht diese 9 Jahre gehabt, hätten wir auch kein Eigenkapital für unser Haus aufbringen können. Das merken mittlerweile sehr viele Paar in unserem Umfeld, weil keine 110% Finanzierung mehr möglich ist. Bei einer Immobilie von 400.000€ sollten zumindest die 12% (48.000€) Nebenerwerbskosten vorhanden sein.

Wenn ein gewissen Vermögen vorhanden ist, wird man einfach ruhiger und entspannter. Viele nennen es auch das „Fuck You Money“, da man theoretisch mit einem gewissen Kapital seinen Job kündigen könnte. Das ist nicht wirklich mein Ziel, da ich die Tätigkeit gerne ausübe. Aber allein das Wissen, dass man in Frührente gehen könnte, ist sehr angenehm. An diesem Punkt bin ich allerdings noch lange nicht und das Eigenheim hat da voraussichtlich auch nicht wirklich zu beigetragen. Aber hierzu kommt noch mal ein separater Beitrag.

Auch wenn die Durchschnittswerte immer nach oben hin verfälscht werden, wieso versucht man nicht selber einer von denen zu werden, die die Ergebnisse nach oben hin verfälschen? Einfach versuchen besser zu sein als der Durchschnitt bzw. das Beste aus sich herauszuholen. In allen Bereichen, nicht nur finanziell. Das hieße für die 25-34-jährigen ein durchschnittliches Nettovermögen von 112.900€. Das ist mal eine Ansage, oder?

Fazit

Zusammenfassend…

… kann man sagen, dass Du nun alle Vergleichswerte kennst. Was Du daraus machst, bleibt allein Dir überlassen. Bist Du beispielsweise in meinem Alter (32 Jahre), aber Dein Kapital liegt unter 18.700€, so solltest Du ein wenig mehr auf Deine Finanzen achten und Deine Sparquote erhöhen. Wie Du Deine Finanzsituation verbessern kannst, habe ich Dir unter dem Menüpunkt „Investieren lernen“ geschildert. Solltest Du über 18.700€ haben, könntest Du einen Blick auf die Regeln von Fidelity werfen. Sie sagen, dass man mit 30 Jahren 1 Jahresgehalt gespart haben sollte. Mit 35 Jahren bereits 2 Jahresgehälter und mit 40 schon 3. Oder aber Du orientierst Dich an dem Mittelwert anstatt dem Median.

Grundsätzlich ist jede Lebenssituation anders und es ist nicht jedem möglich, monatlich Geld zur Seite zu legen. An dieser Stelle könnte die Information interessant sein, dass man einen ETF-Sparplan bereits ab 1€ beginnen kann. Eventuell wirst Du aber auch in Zukunft ein großes Erbe antreten oder bist verbeamtet und erhältst hierdurch eine üppige Pension. In meinen Augen ist es jedoch wichtig, selbstverantwortlich zu handeln und zumindest zu versuchen, nicht auf andere angewiesen zu sein. Hierunter fällt vor allem der Staat mit seiner (miserablen) Rentenversicherung. Sich selber etwas zu erarbeiten ist immer besser als auf andere angewiesen zu sein. Für weitere Inspirationen helfen Dir evtl. meine Top 5 Nebeneinkommensquellen.

Neue Ziele voraus?

Egal wie Deine jetzige finanzielle Situation aussieht, es ist nie zu spät anzufangen sich ein Finanzdenken anzueignen. Anstatt sich von solchen hohen Zahlen negativ beeinflussen zu lassen, sollte man sie als Ziele sehen und optimistisch an diese herangehen. Mit meinem Investitionsleitfaden Teil 1 helfe ich Dir, Struktur in Deine Finanzen zu bringen. Der Investitionsleitfaden Teil 2 befasst sich mit Deiner Finanzplanung und in Teil 3 geht es final an das Investieren. Der Zinseszins wird Dich bei Deinem Vorhaben unterstützen. Suchst Du nach neuen Investitionsmöglichkeiten, könnte der Blick in die Richtung des Optionshandels interessant für Dich sein.

Viel Erfolg beim Erreichen Deiner Ziele!

Bleib gesund und munter! Cheerio,

Alex

Meine Broker

Win / Win für uns beide

Insgesamt habe ich 5 verschiedene Depots und picke mir bei jedem einzelnen Anbieter das Beste heraus. Zudem kann ich so meine Anlagen bzw. Strategien besser voneinander trennen. Ich nutze die folgenden Broker mindestens seit 4 Jahren selber und bin sehr zufrieden. Bei allen mit * markierten Links, handelt es sich um Affiliate- bzw. Referral-Links. D.h. ich erhalte eine kleine Provision vom Anbieter und Du einen Bonus, welchen ich immer dabei schreibe. Kosten für Dich entstehen nie!

ESTABLY

Bei ESTABLY bin ich seit 2019 Kunde und betreibe hier überwiegend den Optionshandel. Als Reseller von Interactive Brokers kann hierüber auch direkt an ausländischen Börsen wie der NYSE gehandelt werden. Im Gegensatz zu deutschen Brokern kann ich also auch CEFs (Closed-End-Funds), Preferred Shares oder eine Vielzahl von Anleihen kaufen, was ich auch regelmäßig mache. Alle Orders für deutsche Werte kosten 2€ und für US Werte 3,50$. Alle Finanzdenker erhalten hierauf allerdings einen Bonus und zahlen nur 1,80€ anstatt 2,00€ und nur 3,00$ anstatt 3,50$. Was Du hierfür tun musst:

- Gehe auf die Startseite von ESTABLY www.estably.com/broker und eröffne ein Depot.

- Bei der Depoteröffnung im Feld für Gutscheincodes den Code „Finanzdenken“ eingeben.

- Mindestens 5.000€ als Startkapital einzahlen.

Trade Republic

Bei Trade Republic bin ich seit 2019 Kunde und hier laufen meine Aktiensparpläne. Das Depot und sowie unbegrenzte Sparpläne können hier kostenfrei genutzt werden. Die Ordergebühren für Einzelkäufe und -verkäufe betragen 1€. Aktueller Bonus sind die 4% Zinsen auf das Verrechnungskonto.

Es sind immer wechselnde Angebote für Neukunden: Über meinen Link sind es Guthaben oder eine Gratisaktie*.

Scalable

Bei Scalable bin ich ebenfalls seit 2019 Kunde und hier läuft mein einziger ETF-Sparplan auf den Vanguard All-World. Das Depot und der Sparplan sind kostenfrei, sodass mir hier keinerlei Kosten entstehen. Die Ordergebühren für Einzelkäufe und -verkäufe betragen 1€. Alternativ bietet der Broker auch eine Flatrate beim Prime+ Modell an, bei welchem Du 2,3% Zinsen ehältst. So kannst Du kannst so viel handeln, wie Du möchtest. Hier gelangst Du zur Depoteröffung*.

Neue Inspiration gefällig?

Mittlerweile habe ich eine dreistellige Anzahl an Bücher für die Bereiche Persönlichkeitsentwicklung und Finanzen gelesen und viele davon hätte ich mir sparen können. Es ist oftmals alter Wein durch neue Schläuche gepresst. In meinen Empfehlungen habe ich unter Anderem die folgenden Bücher näher beschrieben, denn sie haben mir wirklich weitergeholfen und einen AHA-Effekt vermittelt. Die Reihenfolge der Bücher entspricht in etwa von Anfänger bis Profi.

Buchempfehlungen

Robert T. Kiyosaki – Rich Dad Poor Dad

DAS Finanzbuch schlechthin. Herr Kiyosaki vermittelt grundlegendes Finanzwissen in Form von (s)einer eigenen Geschichte und stellt dieses Wissen zusätzlich mit einfachen Bildern dar. Er hatte als Kind quasi zwei Väter mit unterschiedlicher finanzieller Bildung und kann hierdurch gute Vergleiche ziehen. Insgesamt unterteilt er die Menschen in vier Kategorien: Angestellte, Selbstständige, Unternehmer und Investoren. Diese Kategorisierungen haben wiederum einen enormen Einfluss auf die Faktoren Geld und Zeit. Neben Grundkenntnissen wird auch auf das Mindset eingegangen. Pflichtlektüre!

Gottfried Heller – Die Revolution der Geldanlage

Herr Heller hat mit vielen berühmten Persönlichkeiten weltweit zusammengearbeitet und sich hierdurch tiefergehende Kenntnisse über Finanzen und das Finanzsystem als solches angeeignet. Neben Finanzthemen nimmt er kritisch Stellung zum deutschen Rentensystem und vergleicht dieses mit anderen Ländern. Abschließend betont er die Wichtigkeit der privaten Altersvorsorge und hinterfragt den Nutzen deutscher Anlagevehikel wie Riester oder Rürup. Im Ergebnis betont er immer wieder die Vorteile von Aktien und empfiehlt dem einfachen Anleger hierfür ETFs. Er beschreibt deren einfache, aber dennoch effektive Funktionsweise. Es ist ein lesenswertes Buch für all diejenigen, die auch etwas Hintergrundwissen erhalten möchten, um somit die Notwendigkeit der privaten Altersvorsorge besser verstehen zu können.

André Kostolany – Die Kunst, über Geld nachzudenken

Herr Kostolany ist eine echte Börsenlegende, denn er kann auch viele Jahre seines Börsianerlebens zurückblicken. Er beschreibt in diesem Buch in simpler Sprache die grundlegenden Geheimnisse des Geldes und geht hierfür gezielt auf die Börse ein. Es werden die verschiedenen Marktteilnehmer angesprochen und auch bedeutende Einflussfaktoren der Märkte erläutert. Zudem wird auch auf dem psychologischen Aspekt beim Handel eingegangen, denn hierbei unterscheidet Herr Kostolany zwischen den Zittrigen und der Hartgesottenen. Die Hartgesottenen profitieren nämlich von den Zittrigen, denen das Verständnis für die Börsengeschehnisse fehlen. Abgerundet wird as Buch mit seinen eigenen „Zehn Geboten“, mit denen der Leser noch mal eine Zusammenfassung erhält.

Jeremy J. Siegel – Aktien für die Ewigkeit

Es wird als DAS Standardwerk für die richtige Portfoliostrategie und eine kontinuierliche Rendite in allen Marktphasen bezeichnet. Der Bestseller „Stock for the Long Run“ beschreibt sachlich und nüchtern die Funktionsweise der Aktienmärkte. Es wird das Verständnis vermitteln, dass die Märkte in Phasen laufen und es notwendig ist, dass es Bärenmärkte und Bullenmärkte gibt. Der Autor hat in einer langjährigen Untersuchung herausgefunden, dass mit einem breit diversifiziertem Aktiendepot im Zeitraum von 1802 bis 2012 eine Realrendite von jährlich 6,6% erwirtschaftet werden konnte. Neben dem allgemeinen Verständnis wird auch die Gestaltung des Portfolios, Kennzahlen und Strategien thematisiert. Insgesamt ist es ein dicker Schinken, der in meinen Augen allerdings sehr sachlich alles notwendige über den Aktienmarkt beschreibt.

Disclaimer

Risikohinweis und Haftungsausschluss — unbezahlte Werbung

Der Autor ist an manchen der genannten Unternehmen beteiligt (Transparenzhinweis). Alle von mir veröffentlichen Informationen und Zahlen, Einschätzungen und Bilder sind von mir nach besten Wissen und Gewissen erstellt worden. Aufgrund dessen übernehme ich keine Gewähr, Garantie, Haftung oder Zusicherung für die Richtigkeit. Alle Beiträge stellen weder eine Anlageberatung noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren, Optionen oder anderen Finanzinstrumenten dar. Das Investieren in Wertpapiere, Optionen oder anderen Finanzinstrumenten ist grundsätzlich mit Risiken behaftet und kann zum Totalverlust des eingesetzten Kapitals führen. Bei den beworbenen Links handelt es sich um Affiliate-Links, d.h. Dir entstehen hierdurch keine Nachteile und ich erhalte lediglich eine Provision für die Vermittlung.

Aufschlussreich – und dann wieder doch nicht: es geht ja um das Vermögen der Haushalte, worunter ja solche mit einem Erwachsenen und solche mit zwei Erwachsenen gehören. Da heute in der Regel beide ein Einkommen generieren, lässt es sich schlecht vergleichen.

Hey Alex,

gut aufgepasst ;-) Allerdings zählen ja auch Haushalte mit nur einer Person ab 18 Jahren dazu. Um den Wert aber greifbar und vergleichbar zu machen, habe ich die Haushalte wie Einzelpersonen behandelt. Leider hat die Bundesbank nicht aufgeschlüsselt, wie viele Haushalte mit wie vielen Personen daran teilgenommen haben.

Im Jahr 2021 lag das durchschnittliche Haushaltsbruttoeinkommen bei knapp 5.000€. Zieht man Steuern und Sozialabgaben ab, liegt das Einkommen bei etwa 3.500€ netto. Das ist ein einzelnes Einkommen eines Gutverdieners oder 2 Einkommen mittleren Verdieners. Von dem Aspekt her, kommt das schon grob hin mit dem Vergleich eines Haushalts mit einer Einzelperson.

Und? Haben jetzt andere mehr oder weniger als Du? Eine konkrete Zahl hast Du von Deinem Vermögen ja nicht genannt, außer drum rum zu schreiben… :D

Ach Gurki, das hast Du vollkommen recht. Ich tue mich schwer, völlig transparent über mein Geldvermögen zu reden. Zumindest hier in Deutschland und im Internet. Einfach aus dem Grund, weil hier die Neidkultur sehr groß ist und ich auch Social Media zu viele negative Beispiele erlebe. Eventuell ändert sich meine Meinung noch, aber dafür ist mein Vermögen noch nicht groß genug, um den „mir scheiß egal“ Status zu haben.

Aber wer sich meine Jahresdividende und das Portfolio anschaut (was ich transparent zeige), der kann sich die Größe und den Wert relativ schnell überschlagen. Dann noch mein Optionsdepot oben drauf (auch immer wieder transparent hier gezeigt mit Gesamtwert) und fertig ist die Rechnung. Weil die Kommentare eh kaum einer liest, verrate ich Dir, dass ich folgendes Ziel hatte: mit 30 Jahren ein Depot von über 100k. Das Ziel habe ich ganz knapp erreicht ;-)

Cooler Beitrag, motiviert mich auch immer wieder Gas zu geben, weiter so!

Lg Florian

Danke Florian! Du solltest ja auch über dem Median liegen mit Deinem ganzen Einkommensquellen. Ein bisschen Geld hast Du übrigens auch von mir erhalten, weil ich damals Dein Buch gekauft habe ;-)