Habe ich im Corona-Crash richtig „gehandelt“?

Intro

COVID 19: 3-monatiger Crash?

Am 21.02.2020 (Freitag) und dem folgenden Wochenende wurde erstmals realisiert, welches Ausmaß das Coronavirus hat und das es kein lokales Ereignis in China ist. Es ist ein globales Ereignis und das begriffen nun auch alle Beteiligten an den Börsen. Mit meinen Beiträgen „Wie verhalte ich mich in einem Bärenmarkt“ und „Update zu COVID-19“ habe ich die Marktturbulenzen versucht zu beschreiben. Es gab laut Bank of America noch nie einen derartig starken Kurseinbruch von 30% innerhalb von nur 22 Tagen. Nach etwa einem Monat, am 23.03.2020, war der Boden bei den größten Indizes wie dem S&P500 erreicht und die Kurse gingen in ähnlich rasantem Tempo wieder aufwärts. Heute sind viele Aktien wieder so bewertet, wie noch vor dem Crash.

Euphorie?

Neue Privatanleger sorgen für Schwung

In den USA gibt es einen enormen Zuwachs von Neukunden bei den dortigen Brokern. Zudem ist das Kleinanlegerhandelsvolumen deutlich angestiegen. Für diesen Anstieg gibt es in meinen Augen mehrere Gründe. Ein Grund ist beispielsweise das Verbot von Sportevents, Casinos und Onlinewetten. Viele Zocker und Spekulanten suchen nach Alternativen und werden schnell an der Börse fündig. Gier ist jedoch ein schlechter Begleiter an der Börse, denn schnell reich werden funktioniert nicht.

FOMO

Ein wichtiger Grund ist FOMO (Fear Of Missing Out). Also die Angst, etwas zu verpassen. Viele Nachrichtensender erzählten täglich von den Börsenkursen und einschlägige Zeitschriften und Börsenexperten riefen zum Kauf von Aktien auf. Viele Börsenneulinge eröffneten schnell ein Depot und tätigten Investitionen (oder Spekulationen), weil sie Angst hatten, einen Börsenanstieg zu verpassen. Emotionen sind an der Börse jedoch fehl am Platz, denn generell sollte man den Aktienhandel rational statt emotional betreiben. Der Schritt auf das Börsenparkett ist grundsätzlich eine clevere Entscheidung, allerdings fehlt es den Börsenneulingen an einem Finanzdenken und einer Strategie. Es werden sich stark abgestürzte Aktien (sogenannte fallen angels) gekauft und anschließend darauf spekuliert/gehofft, dass der Kurs wieder auf das vorherige Niveau steigt. Doch ob und wann so eine General Electric, Ford, GE, TUI oder Carnival wieder einen Aktienkurs wie früher erreichen, kann niemand vorhersagen. Es ist eine Spekulation oder ein Zock. In meinen Augen hat das nichts mit nachhaltiger Geldanlage zu tun. Daher sehen viele Börsenprofis und große Banken die aktuellen Kursanstiege für übertrieben.

TINA

Ein weiterer Grund ist TINA (There Is No Alternative). Aufgrund der langjährigen Nullzinspolitik in Europa, welche nun auch die USA mit ihrer drastischen Kürzung auf 0,25 Punkte gefolgt ist, bieten Tagesgeldkonto & Co keine Zinsen mehr. Was vor vielen Jahren wunderbar funktioniert und mit 3, 4 oder 5% verzinst wurde, bietet heute nichts mehr. Im Gegenteil, Negativzinsen wurden bei vielen Banken auf Guthaben eingeführt. Zusätzlich wurden neue Gebührenmodelle für beispielsweise Kontoführungsgebühren eingeführt. Daher macht es Sinn, auf kostengünstige Direktbanken wie beispielsweise der Comdirect (Kostenloses Girokonto von der comdirect sichern*) auszuweichen. Risikolose und garantierte Zinsen gibt es also nicht mehr, sodass neue Alternativen gesucht werden müssen. Eine durchaus attraktive Alternative bietet eben die Investition am Aktienmarkt.

Hilfspakete in Milliardenhöhe

Aber nicht nur die Privatanleger treiben die Kurse auf wundersame Art und Weise nach oben, sondern die Staaten geben ebenfalls einen nötigen Anreiz. Zudem öffneten die Notenbanken (EZB & FED) ihre großen Tore zum Tresor und überfluteten die Märkte mit frischem Kapital. Als wäre mit der rasanten Erhöhung der sich im Umlauf befindlichen Geldmenge nicht genug, hat die FED angekündigt, Unternehmensanleihen und Staatsanleihen aufzukaufen. Also eine direkte Geldspritze für die Unternehmen. In diesem Zusammenhang ist noch der Hinweis wichtig, dass von den 750 Milliarden Euro Hilfspaket der EU-Kommission, nur 250 Mrd. € als Kredit vergeben und die restlichen 500 Mrd. € als nicht rückzahlbare Zuwendungen bereitgestellt werden. Durch all diese Einflüsse reagiert der Aktienmarkt völlig abgekoppelt von der realistischen Weltwirtschaft. Die Wirtschaft im Euroraum soll laut EZB-Präsidentin Lagarde um 8 – 12% schrumpfen. Arbeitslosenzahlen schnellen in die Höhe. Gebeutelte Unternehmen werden nur durch die Finanzspritzen am Leben erhalten. Schuldzuweisungen bezüglich des Coronavirus. Handelsstreitigkeiten. Eine mögliche zweite Infektionswelle. Und und und. Es bleibt also spannend, ob die Euphorie lange anhalten wird.

Nachhaltig?

Blick in die USA: FAAMG

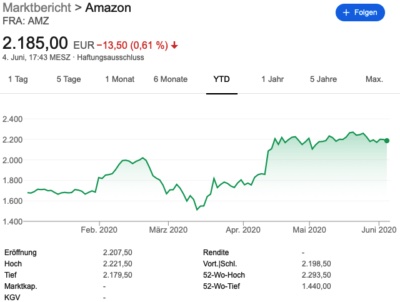

Schauen wir in die USA, so liegen der S&P500 oder NASDAQ beinahe wieder bei ihrem Allzeithoch, welches sie vor COVID-19 hatten. Besondere Aufmerksamkeit gehören an dieser Stelle den sogenannten FAAMG Aktien. Die Kurse von Facebook, Amazon, Apple, Microsoft und Google (Alphabet) stehen heute überwiegend höher als noch vor der Krise. Apple und Microsoft sind beide beispielsweise mit einer Marktkapitalisierung von rund 2,6 Billionen USD aktuell mehr Wert als der gesamte DAX, welcher aus den 30 größten deutschen Unternehmen besteht. An dieser Stelle werden die Schreie nach einer neuen Technologie-Blase lauter, denn solche Bewertungen entkoppeln sich immer mehr von der Realität. Schaut man allein auf die FAAMG Aktien, so machen diese mittlerweile schon über zehn Prozent des beliebten MSCI World Index und über 20 Prozent des S&P 500 Index aus. Daten sind die neue Währung sagt man so schön und diese Unternehmen haben reichlich hiervon. Ob diese Kursanstiege also nachhaltig sind, bleibt abzuwarten. In meinen Augen sind diese Bewertungen gerechtfertigt und an dieser Stelle gilt das Motto: Buy High, Sell Higher. Wer bei diesen fünf Aktien zugegriffen hat, kann sich heute über satte Kursgewinne freuen. Allein der Kurs von Amazon hat sich innerhalb von 1,5 Monaten um 800€ erhöht.

Blick nach Deutschland: Schlechte Karten für Aktionäre

Wer hingegen bei deutschen Werten wie Lufthansa, Daimler oder CTS Eventim zugegriffen hat, hat weiterhin mit Kursverlusten zu kämpfen. Auch die Dividende wurde bei vielen deutschen Werten gestrichen. Allein schon dem Umstand geschuldet, dass die deutsche Regierung Hilfszahlungen verwehrt, sollten Dividenden ausgeschüttet werden. Doch die Dividenden werden immer für das abgelaufene Geschäftsjahr ausgeschüttet und hier lief es bei den meisten deutschen Werten super, denn Umsätze und Gewinne sprudelten. Also aus dieser Sicht eine nicht ganz faire Bewertungsmethode der deutschen Regierung. Boni und dicke Gehälter für die Führungsetage und das Management sollten hingegen gestrichen oder drastisch gekürzt werden. Weil genau jenes Management schlecht mit dem Eigen- und Fremdkapital gewirtschaftet hat. Schließlich ist in der aktuellen schwierigen wirtschaftlichen Lage kein Kapital mehr verfügbar, sodass diese Unternehmen auf fremde Hilfe angewiesen sind. Das liegt allerdings mehr am Management, als an den Aktionären, die sich vertrauensvoll beteiligt haben.

Schauen wir auf den DAX, so ist dieser noch lange nicht bei seinem Allzeithoch von 13.789 Punkten. Aktuell sind wir noch knappe 1.400 Punkte hiervon entfernt und nähern uns nur langsam an. Ein wichtiger Grund hierfür liegt darin, dass Deutschland als Autonation im Umbruch ist. Die großen Hersteller wie VW, BMW und Daimler oder aber auch alle Zulieferer wie Fuchs Petrolub und Continental haben sehr stark mit dem Fortschritt der Elektromobilität zu kämpfen. Der Neuaufsteiger Wirecard steht stets aufgrund von Bilanzierungsvorwürfen in den Schlagzeilen und SAP als alleiniges starkes Technologieunternehmen reißt den DAX allein auch nicht mehr nach oben. Deutschland oder Europa haben faktisch keine konkurrenzfähigen Unternehmen zu Facebook, Amazon, Apple, Microsoft und Google. Wer also hier dem sogenannten Home-Bias verfallen ist, d.h. nur Aktien aus dem Heimatland gekauft hat, der hatte es stellenweise schwer, bei diesem rasanten Marktanstieg dabei zu sein.

Kaufen oder nicht kaufen?

Trader oder Holder?

Die Frage nach dem „richtigen“ Unternehmen ist jedoch hinfällig, sofern man in den vergangenen drei Monaten gar nicht erst investiert hat. Das Warten und letztlich die Gier nach noch tieferen Kursen, hat viele Anleger dazu bewogen, abzuwarten. Oder aber auch die Angst, zu früh zu kaufen und damit bei weiter fallenden Kursen direkt Buchverluste zu erleiden. Schließlich soll man bekanntlich nicht in das fallende Messer greifen.

Doch ein weiteres Sprichwort besagt auch, dass wenn man die Aktien nicht hat, wenn sie fallen, man sie auch nicht hat, wenn sie wieder steigen. Und genau dieses Sprichwort traf für den vergangenen Crash zu. Investiert man in die Aktien eines Unternehmens, beteiligt man sich aktiv mit seinem Kapital an dieser Firma. Man erwirbt eine Unternehmensbeteiligung und diese sollte in meinen Augen auch als langfristige Investition angesehen werden. Nicht als Wettschein, der nach kurzer Haltedauer entweder gut oder schlecht war. Clevere Anleger planen längerfristig, denn sie wissen, dass man mit Aktien langfristig im Plus ist. Natürlich ist es reines Glück, exakt den niedrigsten Kurs zu erwischen. An dieser Stelle ein letztes Sprichwort: Time in the market beats timing the market. Ist man sich also unsicher, wann man bei sinkenden Kursen kaufen soll, bietet sich beispielsweise eine Staffelung der Käufe an.

Passende Strategie

Alles eine Frage der Strategie

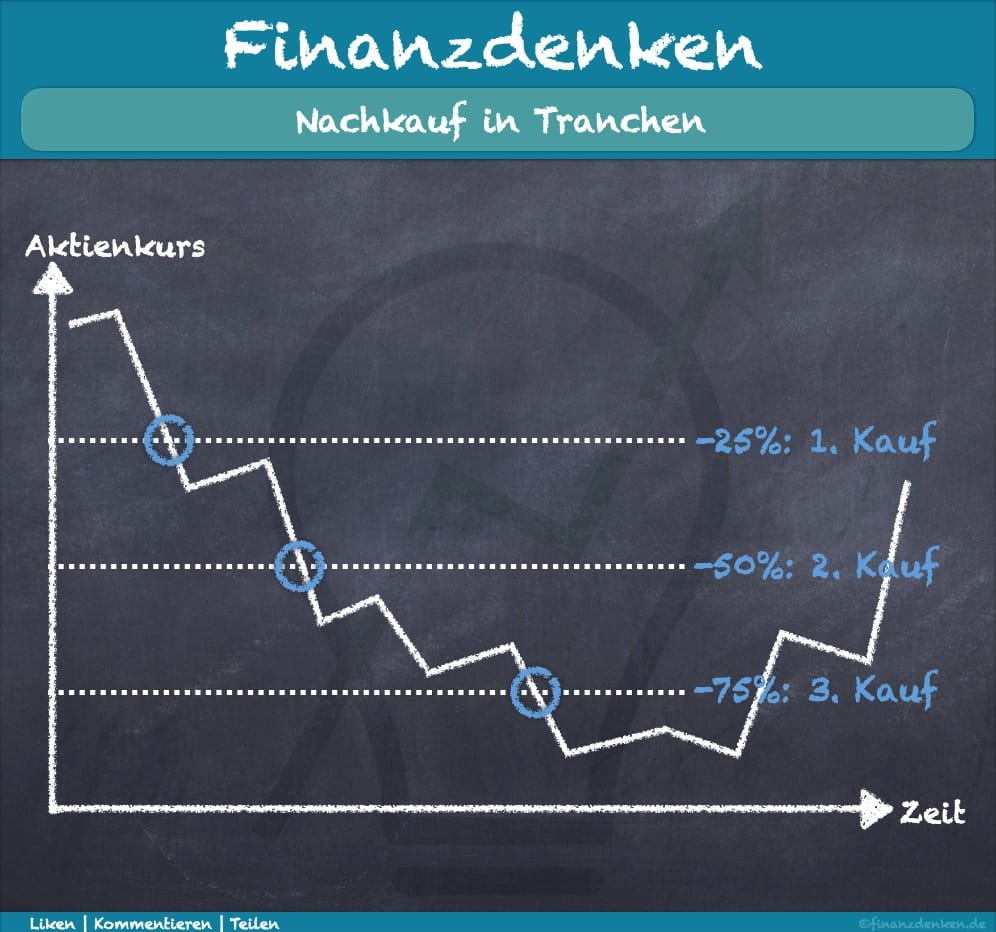

Erfahrenere Anleger gehen bei fallenden Kursen gestaffelt vor. Das bedeutet, dass sie bei festgelegten Prozentsätzen einen Nach- oder Neukauf tätigen.

Beispiel: Fällt der Aktienkurs einer von uns favorisierten Aktie beispielsweise um -25%, wird eine erste Tranche gekauft. Fällt der Kurs weiter auf -50%, wird die zweite Tranche gekauft und bei einem Kursverlust von -75% erfolgt die dritte Tranche.

Bei dieser Vorgehensweise muss man sein vorhandenes Kapital also in drei Tranchen einteilen und im Idealfall schon im Vorfeld jene Aktien heraussuchen, welche gekauft werden sollen. Eine weitere Vorgehensweise ist die Erhöhung aller Sparpläne oder eine zweite Sparplanausführung im Monat. So muss man sich nicht um das Timing kümmern und weiß dennoch, dass man stetig automatisiert zukauft. Mit diesen Vorgehensweisen profitiert man von den niedrigeren Kursen und spekuliert erst gar nicht darauf, den tiefsten Aktienkurs zu erwischen. Ziel bei diesen Vorgehensweisen ist, rational vorzugehen, anstatt sich von Emotionen verleiten zu lassen.

Und ich?

Habe ich im Corona-Crash richtig „gehandelt“?

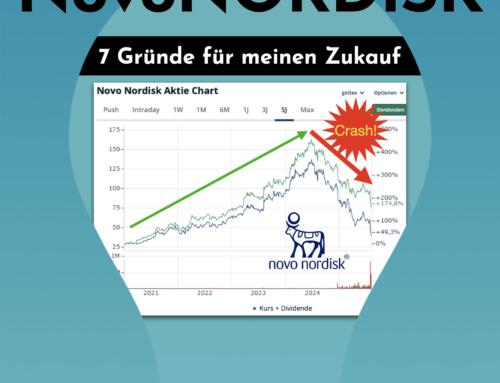

Diese Vorgehensweise des gestaffelten Einstiegs wende ich persönlich selbst an und fahre bisher sehr gut hiermit. Aufgrund dieser Vorgehensweise habe ich bei einigen meiner Investitionen nachgekauft, als diese -25% aufwiesen und konnte hierdurch meinen Einkaufskurs senken. Zusätzlich habe ich neue Aktien erworben, als diese mit -25% gehandelt wurden. Bei REITs oder BDCs wurden stellenweise sogar -50% erreicht und ich konnte eine 2. Tranche bzw. weitere Neukäufe tätigen. Wären die Kurse noch tiefer gesunken, hätte ich weiter nach- und zugekauft. Allerdings habe ich zumindest nach- und zugekauft, was mich nun bei dem rasanten Anstieg im Nachhinein sehr freut. Ich persönlich kann diese Frage also mit einem „Ja“ beantworten. Es bleibt abzuwarten, ob wir eine zweite Infektionswelle bekommen, die Handelsunstimmigkeiten zwischen USA und China wieder ausgeweitet werden, Bürgerkrieg in den USA droht oder ob uns Inflation und Deflation zu schaffen machen, sodass die Kurse erneut auf Talfahrt gehen. Zusätzlich ist auch noch Wahljahr in den USA, was es nicht besser macht. Solange man jedoch eine feste Strategie für solche Ereignisse hat, sind diese gut zu meistern. Dann werden solche Kursabschwünge gezielt genutzt, um die Aktien günstiger zu erwerben und im Nachhinein hiervon zu profitieren.

Fazit

An der Börse gilt: rational anstatt emotional

Egal ob die Kurse steigen oder ob sie fallen, rationales Handeln ist immer profitabler als ein emotionales Handeln. Gehen die Kurse runter, sollte dies als Chance gesehen werden. Panisches Verkaufen und das Aussetzen des Sparplanes sind genau die falsche Vorgehensweise. Es ist wie im Supermarkt, wenn ein favorisiertes Produkt nun im Angebot ist. Hier greift man nun großzügig zu, anstatt sich abzuwenden. Sollte es also noch mal Bergab gehen, mache Dir im Vorfeld Gedanken oder nutze die von mir geschilderten Vorgehensweisen. Auf lange Sicht gesehen, sind solche Krisen die beste Gelegenheit, qualitativ hochwertige Unternehmen günstiger einzusammeln.

Disclaimer

Risikohinweis und Haftungsausschluss – unbezahlte Werbung

Der Autor ist an manchen der genannten Unternehmen beteiligt (Transparenzhinweis). Alle von mir veröffentlichen Informationen und Zahlen, Einschätzungen und Bilder sind von mir nach besten Wissen und Gewissen erstellt worden. Aufgrund dessen übernehme ich keine Gewähr, Garantie, Haftung oder Zusicherung für die Richtigkeit. Alle Beiträge stellen weder eine Anlageberatung noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren, Optionen oder anderen Finanzinstrumenten dar. Das Investieren in Wertpapiere, Optionen oder anderen Finanzinstrumenten ist grundsätzlich mit Risiken behaftet und kann zum Totalverlust des eingesetzten Kapitals führen. Bei den beworbenen Links handelt es sich um Affiliate-Links, d.h. Dir entstehen hierdurch keine Nachteile und ich erhalte lediglich eine Provision für die Vermittlung.

Hinterlasse einen Kommentar