Meine Investmentstrategie für die finanzielle Unabhängigkeit

Intro

Wie alles begann…

Im „Über mich“ habe ich bereits grob erläutert, was mein langfristiges Ziel ist. Mithilfe von ausgewählten Aktien baue ich mir nach und nach ein Portfolio auf, welches mir als weitere Einkommensquelle dient. Dieses Zusatzeinkommen generiere ich mithilfe von Dividenden. Durch anfängliches hin und her traden habe ich 2017 eigentlich nur den Broker mittels Gebühren reich gemacht. Bei mir gab es mal Gewinne, welche sofort durch Verluste wieder aufgefressen wurden. Das Sprichwort „Hin und Her macht Taschen leer“ wurde durch mich also bereits ausgiebig getestet und für korrekt bezeichnet. Allerdings sollte man aus Fehlern lernen und dieses gezahlte Lehrgeld hat mich gelehrt, dass ich kein Trader bin und mir noch viel Wissen aneignen muss.

Das Ziel? Die finanzielle Unabhängigkeit

Immerhin habe ich anfangs Aktien der Allianz AG gekauft und Anfang 2018 meine erste Dividende erhalten. Ab diesem Zeitpunkt fokussierte ich mich auf die Dividendenstrategie – unkompliziert passiv Geld erhalten. Zusätzlich las ich das Buch „Rich Dad Poor Dad – Kiysaki“ (*Affiliate-Link Amazon), denn ich musste mir weiteres Wissen aneignen. Das Buch ist meine absolute Empfehlung, denn es hat mir nicht nur in finanzieller Hinsicht die Augen geöffnet. Man muss nicht 40 Jahre lang arbeiten, um dann von der immer kleiner werdenden staatlichen Rente zu leben. Wieso sollte man bei dem wichtigen Thema Geld die Verantwortung abgeben? Gute Frage. Ich nahm meine Finanzen in die eigenen Hände und setzte mir ein Ziel: Mithilfe von Dividenden ein so hohes Zusatzeinkommen aufzubauen, dass ich hiervon alle Ausgaben decken könnte und theoretisch nicht mehr auf das Geld meines Hauptberufes angewiesen bin.

Mein Ziel

Mein langfristiges Ziel besteht aus 2 Etappen

In Etappe 1 investiere ich jeden Monat in Aktien und baue mir ein immer größer werdendes Portfolio auf. Hierdurch erhöhen sich demnach auch die Dividenden, welche mich immer näher zur finanziellen Unabhängigkeit bringen. Finanzielle Unabhängigkeit bedeutet für mich in diesem Zusammenhang, dass meine Fixkosten sowie variablen Kosten (Kosten für Urlaube, Geschenke, Konsum etc.) durch Kapitaleinkünfte gedeckt werden. Nähere Informationen habe ich im Menüpunkt „Persönliche Bilanz“ beschrieben.

In Etappe 2 erhalte ich passiv so viele Dividenden, sodass ich von den Kapitalerträgen leben kann. Ich benötige kein weiteres Einkommen und bin demnach finanziell unabhängig, was wiederum viele Freiheiten ermöglicht.

Etappe 1

Trade Republic: Mein Broker für Aktien- und ETF-Sparpläne. Erhalte 15€ Startguthaben (*Affiliate-Link)

Etappe 1: Ansparen und Investieren

In dieser Etappe befinde ich mich aktuell und werde mich vermutlich auch noch viele Jahre in dieser bewegen. Ich beziehe mein primäres Einkommen aus meiner nicht-selbstständigen Tätigkeit bzw. meinem Job. Hiervon investiere ich einen Großteil in Aktien und ETFs und baue mir auf diesem Weg nach und nach ein großes Aktienportfolio auf. Die genaue Vorgehensweise mithilfe von Sparplänen habe ich in diesem Beitrag beschrieben. Mein Vermögen bzw. Zusatzeinkommen wächst also durch drei Faktoren:

- Durch eigene Investitionen mithilfe des Einkommens aus dem Hauptjob.

- Durch das Reinvestieren der erhaltenen Dividenden.

- Durch jährliche Dividendenerhöhungen der Unternehmen.

Das Investieren erfolgt mithilfe von Aktien- und ETF-Sparplänen. Da ich mich als erstes bezahlen möchte, bevor ich alle anderen (Versicherungen, Fitnessstudio, Netflix) bezahle, werden alle Sparpläne am Monatsanfang ausgeübt. Ein kleiner Trick, um seine Investitionen zu steigern, denn so konsumiere ich nur das was übrig bleibt und nicht andersherum. Meine Sparpläne passe ich etwa einmal im Quartal an, da ich durch die immer größer werdenden Dividenden auch meine Sparpläne erhöhen kann.

Die Dividenden erhöhen sich also zum einen durch meine stetigen Investitionen und sich damit erhöhenden Aktienanteile und zum anderen durch Dividendenerhöhungen der jeweiligen Unternehmen. Bei den Dividendenaktien achte ich auf ein gutes Verhältnis zwischen Aktien mit einer hohen Dividendenrendite und Aktien mit hohem Dividendenwachstum. So profitiere ich bereits heute von hohen Dividenden und erhalte in Zukunft noch viele Steigerungen. Eine hohe Dividendenrendite haben beispielsweise Realty Income (4,5%), BASF (4,9%) oder Main Street Capital (7,6%) und ein hohes Dividendenwachstum haben beispielsweise Microsoft (14% – 10 Jahre), Nike (14% – 10 Jahre) oder Stryker (13,5% – 10 Jahre).

Etappe 2

Etappe 2: Finanzielle Unabhängigkeit

Ich wiederhole das monatliche Investieren in Etappe 1 so lange, bis ich durch das Zusatzeinkommen in Form von Dividenden problemlos leben kann. Theoretisch kann ich aufhören zu arbeiten und meine Zeit so verwenden, wie ich es möchte. Ich bin finanziell unabhängig.

Wie ist der Stand der Dinge?

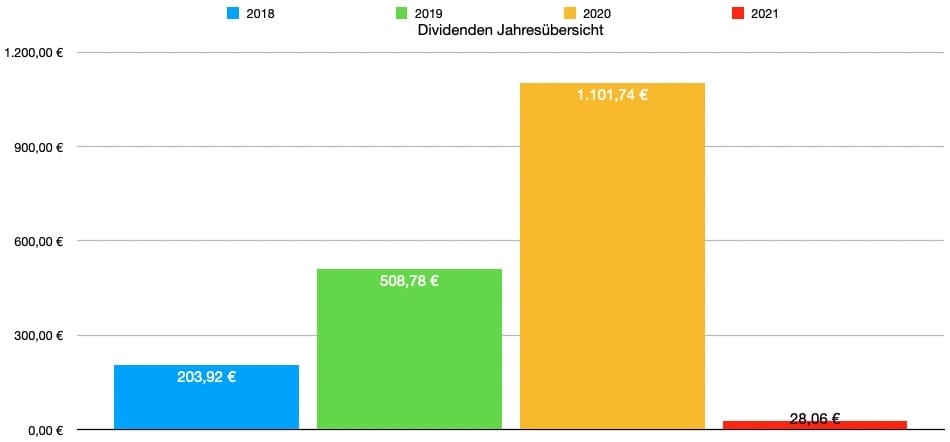

Ich investiere monatlich etwa 1.000€ in Aktien und ETFs und hebe diese Summe möglichst stetig weiter an. Mein Depot hat aktuell einen guten fünfstelligen Wert und im Jahr 2020 habe ich hiermit Dividenden in Höhe von 1.100€ Netto generieren können. Das sind schon mal 92€ jeden Monat on Top. Für die finanzielle Freiheit benötige ich allerdings etwas mehr. Mit 2.000€ pro Monat wäre ich aktuell finanziell unabhängig, denn es wären alle Fixkosten gedeckt (ca. 1.300€) und ich hätte noch einen guten Puffer für sonstige Ausgaben. Aufgrund von Dividendensteigerungen, Inflation, möglichen Gesetzesänderungen und unvorhergesehenen Marktereignissen, ist es allerdings schwierig eine goldene Zahl hierfür zu ermitteln.

Würde ich jetzt aktuell 2.000€ pro Monat (Netto) an Dividenden erhalten wollen, benötige ich bei einer Dividendenrendite von 3% ein Kapital von 1.075.000€. Die Rechnung auf Zinsen-berechnen.de findest Du hier. Gut, dass ich noch einige Jahr Zeit habe und der Zinseszins für mich arbeiten kann, sodass das Endkapital deutlich kleiner wird.

Im Vergleich zum deutschen Durchschnittseinkommen?

Die Höhe des durchschnittlichen Nettolohns/Nettogehalts im Monat je Arbeitnehmer/in betrug im Jahr 2019 2.075€. Netto bedeutet, dass bereits Steuern und der Arbeitnehmeranteil der Sozialversicherungsbeiträge abgezogen wurde und dieser ausgewiesene Betrag auf dem Konto überwiesen wird (Quelle Statista). Mit meinem aktuellen Ziel von 2.000€ liege ich also in etwa beim Bundesdurchschnitt.

Schneller ans Ziel kommen: Optionshandel!

Um schneller an mein Ziel zu gelangen, handle ich nun seit einem Jahr mit Optionen. Alles wichtige hierüber erfährst Du unter dem Menüpunkt „Optionshandel„. Das erste Jahr erzielte ich hierbei großartige Ergebnisse, sodass ich einen Kredit in Höhe von 15.000€ aufgenommen habe, um diesen für den Optionshandel zu verwenden. Durch den Kredit und den Handel auf Margin kann ich mein Kapital nun deutlich stärker hebeln. Das bedeutet mehr Rendite und auch mehr Risiko. Mit definierten Regeln und einem gesunden Risikomanagement halte ich das Risiko allerdings für überschaubar. Mit dem Optionshandel konnte ich vergangenes Jahr 4.750€ Brutto bzw. 3.500€ Netto erwirtschaften. Ausführlicher steht alles in meinem Jahresabschluss 2020. Diese Gewinne nutze ich direkt weiter für den Optionshandel um hier wiederum höhere Gewinne zu erwirtschaften. Langfristig nutze ich die Gewinne allerdings für Investitionen in Dividendenaktien, sodass ich meinem Ziel hierdurch deutlich schneller näher komme.

Meine drei Faktoren in Etappe 1 werden also zusätzlich noch durch einen weiteren Faktor ergänzt: Durch Investitionen aus den Gewinnen des Optionshandels

Kriterien

Kriterien bei der Aktienauswahl

Die Grundlage meiner Investitionen bildet der All-World ETF von Vanguard. Mit knapp 4.000 einzelnen Positionen deckt der ETF mehr als 95% der weltweit investierbaren Marktkapitalisierung ab. Mehr Infos hierzu unter dem Menüpunkt „Investieren„. Da es mein Ziel ist, dass die Dividenden mein jetziges Haupteinkommen ersetzen, möchte ich auch möglichst jeden Monat Dividenden erhalten und muss mein Portfolio daher um Einzelwerte erweitern. Zudem setze ich den Fokus auf Aktien mit hoher Dividendenrendite und/oder mit hohem Dividendenwachstum, welche mich meinem Ziel schneller näher bringen sollen und weitere Diversifikation bieten. Hierfür habe ich mir einige Kriterien ausgesucht und definiert, welche ich bei der Aktienauswahl heranziehe.

Die Kriterien sind Soll-Kriterien und dienen als lediglich Richtwerte für mich. Wenn eine Aktie ein Kriterium oder mehrere Kriterien nicht erfüllt, kommt sie in der Regel auch nicht in mein Depot. Ausnahmen hiervon sind jedoch gewisse Branchen (z.B. EK-Quote im Gesundheitssektor mit Fresenius und AbbVie) oder Aktienarten wie REITS und BDCs mit hohen Ausschüttungsquoten.

Prinzipiell schaue ich auf drei Segmente: Das Geschäftsmodell, die fundamentalen Kennzahlen und den Chart sowie explizit die Dividende.

Fazit

Zusammenfassend…

… kann man sagen, dass ich bisher auf einem guten Weg bin. Mein passives Einkommen in Form von Dividenden wächst von Monat zu Monat weiter an und macht mich finanziell immer unabhängiger. Im Jahr 2021 werde ich voraussichtlich um die 140€ pro Monat durch Dividenden erhalten. Das bedeutet, dass bereits ein Teil meiner monatlichen Fixkosten (Amazon Prime + Netflix + Handyrechnung + 2 x tanken) durch Dividenden gedeckt ist. Ich werde voraussichtlich nie wieder tanken gehen und die Tankfüllung mit dem Geld aus meinem Job bezahlen müssen. Die finanzielle Unabhängigkeit kommt immer näher. Anhand solcher kleinen Rechenbeispiele bleibt die Motivation oben und man sieht immer die direkten Auswirkungen seiner Investitionen auf die eigene Finanzsituation.

„Die meisten Menschen überschätzen, was sie in einem Jahr erreichen können und unterschätzen, was sie in 20 Jahren erreichen können.“

Ich hoffe, meine Strategie und meine Gedanken können dem ein oder anderen helfen und als Inspiration dienen. Hast Du auch ein konkretes Ziel oder eine Zahl im Kopf? Gerne in die Kommentare :-)

Disclaimer

Risikohinweis und Haftungsausschluss – unbezahlte Werbung

Der Autor ist an manchen der genannten Unternehmen beteiligt (Transparenzhinweis). Alle von mir veröffentlichen Informationen und Zahlen, Einschätzungen und Bilder sind von mir nach besten Wissen und Gewissen erstellt worden. Aufgrund dessen übernehme ich keine Gewähr, Garantie, Haftung oder Zusicherung für die Richtigkeit. Alle Beiträge stellen weder eine Anlageberatung noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren, Optionen oder anderen Finanzinstrumenten dar. Das Investieren in Wertpapiere, Optionen oder anderen Finanzinstrumenten ist grundsätzlich mit Risiken behaftet und kann zum Totalverlust des eingesetzten Kapitals führen. Bei den beworbenen Links handelt es sich um Affiliate-Links, d.h. Dir entstehen hierdurch keine Nachteile und ich erhalte lediglich eine Provision für die Vermittlung.

Hinterlasse einen Kommentar