Was war das…

Das Jahr 2022: Wieder mal ein Jahr voller Überraschungen

Ende 2019 habe ich Finanzdenken.de gestartet und mittlerweile gibt es die Seite schon über drei Ich bin selber immer noch sehr begeistert von diesem Projekt und veröffentliche gerne jeden Sonntag um 12:00 Uhr einen neuen Beitrag für Dich. Mittlerweile kommen meine Einnahmereporte oder die Optionshandel-Community-Rankings (#optionscafe) auch gerne mal zwischendurch. Insgesamt habe ich daher (inkl. diesem Beitrag) seit dem Launch von Finanzdenken.de bereits 179 Beiträge veröffentlicht.

Die 3 beliebtesten Beiträge von euch sind:

- Wie viel Geld sollte man mit 30 Jahren besitzen

- Aktien auf Kredit? Mein 15.000€ Kredit für den Optionshandel

- Mit dieser Strategie gehe ich früher in Rente

Durch das ständige Schreiben (hier und meinem Instagram-Kanal) und der Interaktion mit euch, reflektiere ich zum einen mein Handeln und zum anderen lerne ich immer wieder etwas Neues dazu oder auch neue Personen kennen. Aus dem Grund freue ich mich über jeden Kommentar oder jede E-Mail. Mittlerweile habe ich knapp 2.600 Follower auf Insta, wobei ich hier das Gefühl habe, dass es ziemlich stagniert. Wer mehr Zeit und Geld investiert, der erhält auch mehr Follower, aber das war dieses Jahr leider nicht drin. Was mich allerdings besonders freut, ist, dass die Optionshandel-Community immer größer wird und auch mein Lernkurs schon so vielen von euch geholfen hat. Diesen gibt es seit neuestem zum DEAL-Preis (ca. 10-20€) und er ist damit unverschämt günstig :-)

Seit 2017 investiere ich bereits in Aktien, aber die vergangenen 3 Jahre waren wirklich der Wahnsinn. 2020 kam Corona und ein Blitz-Crash. Das Jahr 2021 ging bis Dezember nur bergauf und wir erlebten einen grandiosen Bullenmarkt. Das Jahr 2022 hingegen war das genaue Gegenteil und wir erlebten einen ordentlichen Bärenmarkt. Einfach Wahnsinn wie schnell das Jahr rumgegangen ist und was ich sowie mein Depot alles durchlebt haben. Neben Buchverlusten von über 15.000€ im Optionsdepot, über eine Hochzeit auf Mallorca sowie dem Kauf eines Eigenheims. Aber alles der Reihe nach…

Dividenden

Ein passives Nebeneinkommen, welches läuft und läuft und läuft

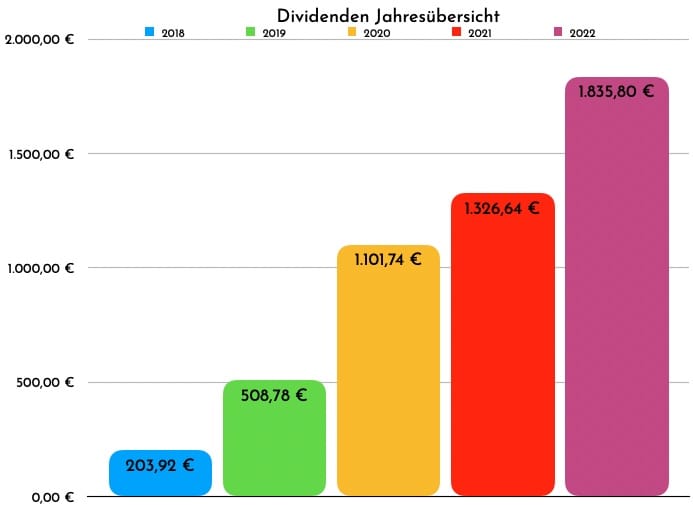

Erst Im Juli 2022 habe ich den Meilenstein von 4.000€ Dividenden geknackt und im Dezember nur ganz knapp den nächsten Meilenstein von 5.000€ verfehlt. Es fehlen lediglich noch knapp 22€ bis zu meiner 5.000`n Dividende, welche ich dann Anfang Januar erhalten werde. Einmal in solide Unternehmen investiert, erhalte ich fortan eine Dividende.

Im Idealfall erhöht sich die Dividende jährlich automatisch und erreicht mich für viele Jahre. Neben einigen deutschen Unternehmen, habe ich hauptsächlich US-amerikanische Unternehmen im Portfolio, welche mir jährlich, quartalsweise oder sogar monatlich eine Dividende ausschütten. So erhalte ich mittlerweile durchschnittlich über 150€ monatlich. Vergangenes Jahr waren es lediglich 110€ mtl. Kommt der Schneeball erst einmal ins Rollen, werden die Ergebnisse immer größer.

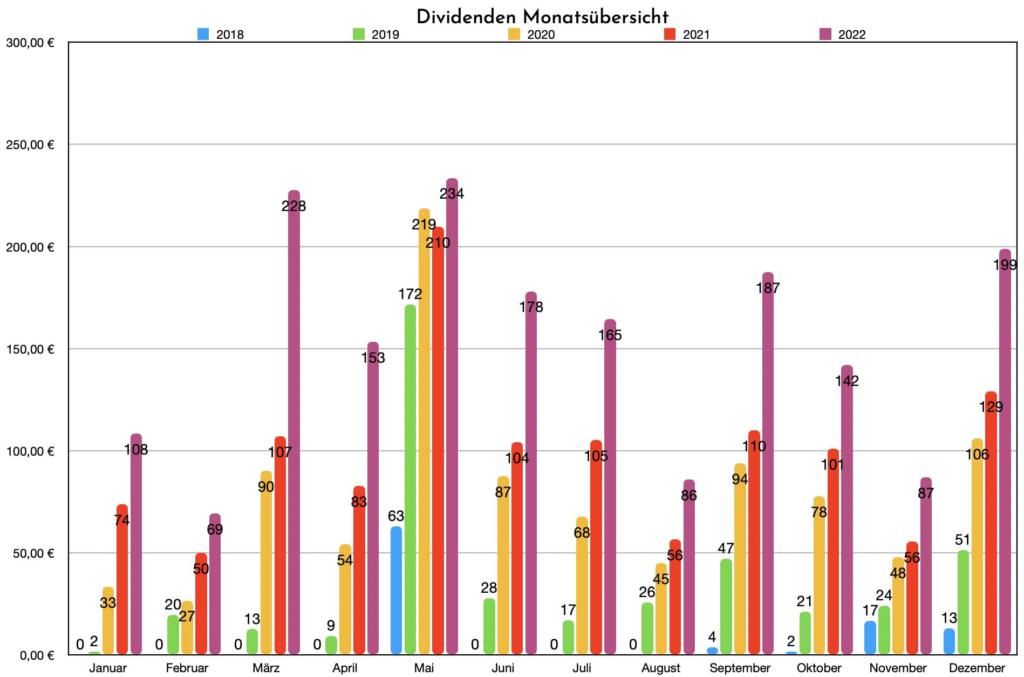

In nahezu alle Unternehmen investiere ich monatlich via Aktiensparplan über Trade Republic* und Scalable*, was ich in dem Beitrag „PortfolioPyramide“ oder unter „Empfehlungen“ näher beschrieben habe. So haben sich die Dividendenzahlungen entwickelt:

1.837,07€ im Jahr und durchschnittlich 153,09€ im Monat

Es ist Wahnsinn, wie sich die Dividenden immer weiter erhöhen. Im Jahr 2022 konnte ich auch wirklich viel investieren und habe im Schnitt monatlich 1.000€ investiert. Das macht sich jetzt am Ende des Jahres noch mal gut bemerkbar. Insgesamt sind meine Dividenden in diesem Jahr um 38,48% bzw. 510,43€ gegenüber dem Vorjahr angestiegen. In ganzen Zahlen und in der Jahresübersicht sieht das ganze so aus:

Und was ist aus den P2P-Zinsen geworden?

Bis im August diesen Jahres habe ich noch in P2P Kredite via Bondora investiert. Allerdings habe ich wegen den neuen Richtlinien und Entwicklungen fast alles von der Plattform abgezogen. Die Gründe habe ich in diesem Beitrag genannt.

Aktuell habe ich noch lediglich 76,52€ investiert und erhalte hier monatlich 0,41€ an Zinsen. Es ist also nicht der Rede wert, aber somit sichere ich mir weiterhin noch das Produkt Go & Grow. Solange sich hier seitens Bondora nichts ändert, werde ich auch weiterhin mein Geld anderweitig investieren. Auf dem Aktienmarkt gibt es ohnehin genügend gute Aktien, die geradezu nach einem Einstieg schreien.

Optionshandel

Gier frisst Hirn

Besser kann man das Jahr 2022 nicht beschreiben, zumindest wenn ich auf meinen Part beim Optionshandel schaue. Relevant ist für mich stets der Cashflow, doch auch der wird geringer, wenn sich nach und nach immer mehr Positionen im Depot befinden. Und diese Positionen immer weiter ins Minus rutschen … und keine Dividenden zahlen … und man diese nicht mehr wheelen kann, weil das Minus immer größer wird. Das passierte alles nur aus einem einzigen Grund: Ich habe meine eigenen Regeln missachtet.

Natürlich ist der Gesamtmarkt gut abgerutscht, doch es hat nicht alle Werte getroffen. Das weiß ich, wenn ich mir mein langfristiges Depot anschaue, welches aktuell nahe dem Allzeithoch ist. Es wurden nämlich die von mir geliebten Value-Werte kaum in Mitleidenschaft gezogen. Meine Strategie sieht eigentlich vor, dass ich als Basiswerte genau diese Werte nutze. Eigentlich. Weil die Kurse dieser langweiligen Aktien relativ stabil blieb, blieb die implizite Volatilität stabil und damit auch die geringe Prämie. Währenddessen sanken Werte wie Palantir , Oatly, Weight Watchers und Baozun. Hier waren die Prämien natürlich sehr verlockend und ich habe mich auch locken lassen. Obwohl ich diese Werte nie in mein langfristiges Depot nehmen würde und im Jahr 2021 einige Male „Glück“ hatte, versuchte ich es dieses Jahr erneut.

Lehrgeld gehört an der Börse dazu und 2 + 2 ist niemals 4, sondern 5 – 1

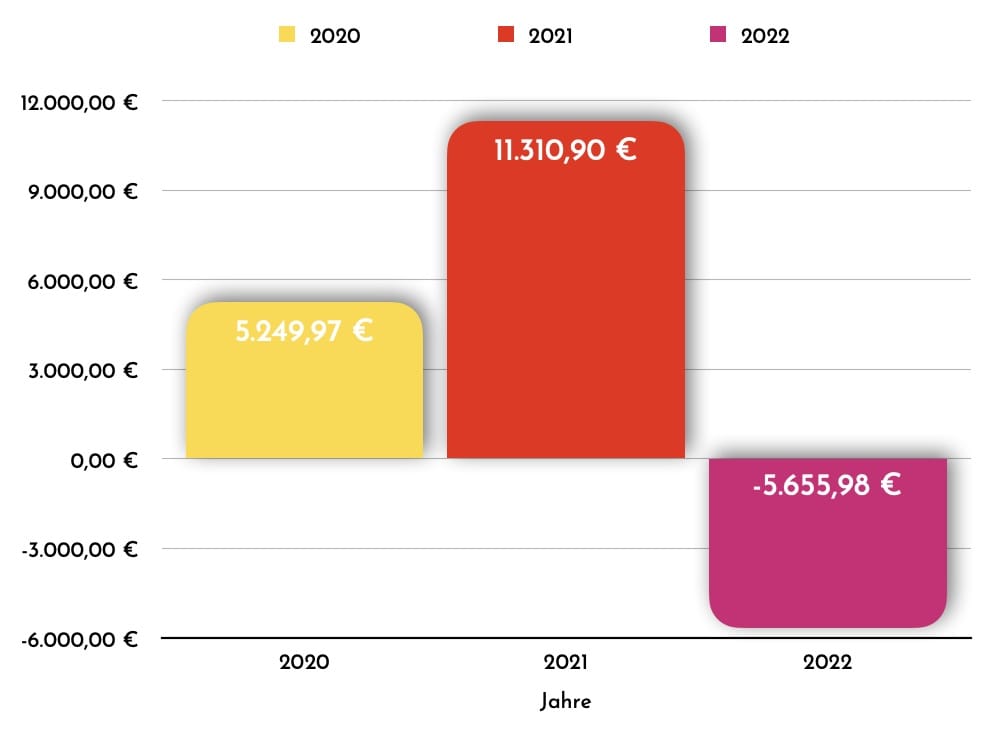

Es war ein teures Lehrgeld. Leider sanken auch Unternehmen wie Fresenius, Fielmann oder Kion und auch solche eigentlich stabilen Werte verhagelten mir zusätzlich die Performance. Diese Unternehmen sind schon eher mein Beuteschema, aber auch sie sind mit abgerauscht. Neben der Gier kam also auch noch ein wenig Pech hinzu, aber das gehört zu der Börse dazu. Das habe nicht nur ich gespürt, sondern auch viele andere Optionshändler. Im Laufe diesen Jahres habe ich auf Instagram viele Optionshandel-Accounts gesehen, welche mal für 3-4 Monate super Prämien veröffentlicht hatten. Aber auf einmal waren diese Accounts inaktiv oder gelöscht. Das Spiel mit der Margin wirkt sich nunmal in beide Richtungen aus und ohne eine feste Strategie und ein Risikomanagement fährt man das Depot relativ zügig vor die Wand: Während ich im Jahr 2021 auch noch über 11.000€ Gewinn erzielte, sind es in diesem Jahr ein Verlust von -5.655,98€.

Der Optionshandel ist und bleibt das für mich spannendste Instrument an den Finanzmärkten und ich werde mich im Jahr 2023 wieder auf meine ursprüngliche Strategie fokussieren und aus den Fehlern lernen. Eigentlich wollte ich nur mein „Projekt“ mit dem 15.000€ Kredit für den Optionshandel wieder spannender machen ;-)

Das Jahresergebnis kann sich nicht sehen lassen

Mein Schreibstil ähnelt ein wenig dem Galgenhumor. Nicht falsch verstehen, auch für mich ist das natürlich viel Geld, welches ich dieses Jahr verloren habe. Ich habe es nicht verloren, es hat nur ein anderer ;-) Aber ich bin so von meiner Strategie überzeugt, dass ich weiß, dass ich kommendes Jahr wieder einiges aufholen werde. Ich weiß ja ganz genau, woran es gelegen hat und kann den Fehler beheben.

Laut meiner Excel-Tabelle, welche den reinen Cashflow misst (d.h. Prämien, Dividenden eingebuchter Aktien sowie Gewinne/Verluste aus Ausbuchungen), habe ich dieses Jahr ein Verlust von -5.655,98€ erzielt. Besonders jetzt im Dezember habe ich nochmal ein wenig das Optionsdepot aufgeräumt und alleine in diesem Monat – 10.552,88€ fabriziert. Das ganze habe ich noch am Ende des Jahres gemacht, da ich nun trotz der geänderten Verlustverrechnung von dem Ergebnis steuerlich in den kommenden Jahre profitieren kann. Hätte ich im Dezember nicht so viele Buchverluste realisiert, hätte ich dieses Jahr erneut Steuern zahlen müssen. Auf diese Weise habe ich wieder mehr Spielraum im Konto und kann die Verluste im kommenden Jahr auf mein hoffentlich positives Ergebnis anrechnen lassen.

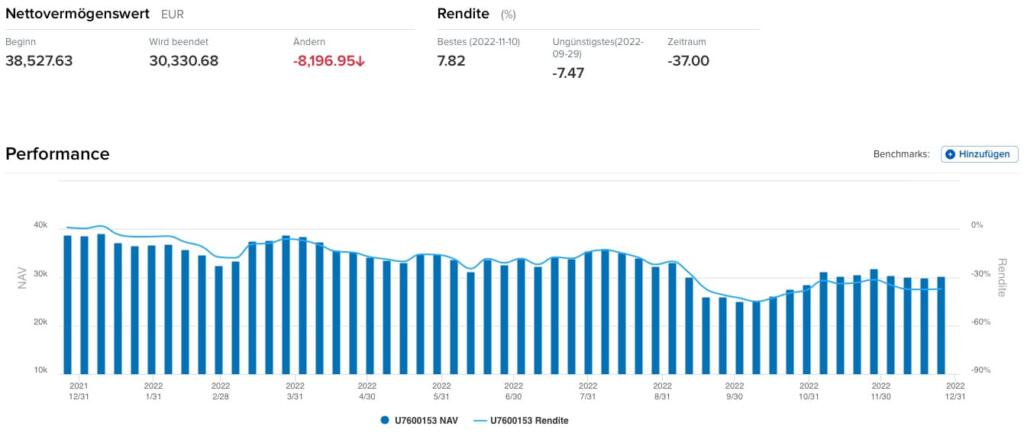

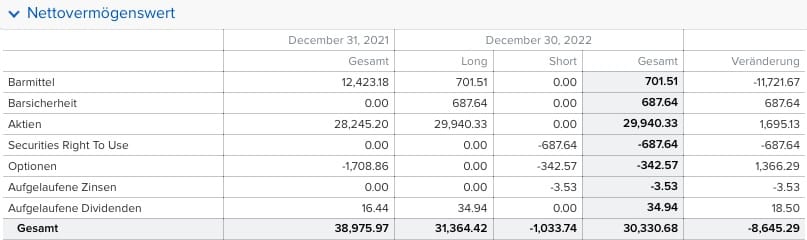

Interactive Brokers Portfolio Performance

Laut Interaktive Brokers ergibt sich ein etwas anderes Jahresergebnis. Hier wird aber auch anders verrechnet und aus reiner Cashflow-Sicht ergibt deren Report nur bedingt Sinn. Dennoch legen viele von euch viel Wert auf den IB Report und daher veröffentliche ich diesen ebenfalls:

Die harten Zahlen laut IB

Learnings

Stets rational bleiben – ruhiger Schlaf trotz -40% im Optionsdepot

„Wer die Aktien nicht hat, wenn sie fallen, der hat sie auch nicht, wenn sie wieder steigen.“ – Zitat André Kostolany

Ich persönlich habe aufgrund meiner Dividendenstrategie viele solide und große Unternehmen im Depot, welche schon seit vielen Jahren existieren. All diese Unternehmen haben schon mehrere Krisen durchgemacht und wissen mit solchen Situationen umzugehen. Daher bin ich mit meinem Dividendendepot super durch dieses schwierige Jahr gekommen und mache hier genauso weiter wie bisher. Sparplan laufen lassen und fertig.

Beim Optionshandel habe ich dieses Jahr mal einen auf die Finger bekommen und ich muss mich wieder auf meine Strategie besinnen. Ich habe hierüber eine ausführliche Beitragsserie geschrieben und einen noch ausführlicheren Lernkurs erstellt. Hätte ich mich mal nur selber hieran gehalten, dann wage ich zu behaupten, dass ich dieses Jahr kein Minus im Optionsdepot erlitten hätte. Rational statt emotional. Es könnte so einfach sein.

Ein Haus ist neu im Portfolio. Vermögenswert? Verbindlichkeit? Irgendwie beides…

Privat habe ich dieses Jahr noch ein Haus gekauft als Eigenheim. Mein Portfolio wird also um eine Immobilie erweitert. Ich weiß nun mittlerweile nur zu gut, dass es sich hierbei um keinen Vermögenswert, sondern um eine Verbindlichkeit handelt. Dennoch sehe ich die Sache etwas differenzierter. Kiyosaki sagt in seinem Buch Rich Dad Poor Dad* zwar vereinfacht, dass es kein Vermögenswert ist, weil es Geld aus die Taschen zieht, aber ganz so einfach ist es nicht. Ich beobachte der Immobilienmarkt bereits seit 2 Jahren und weiß daher, welche Preise surreal und welche real sind. Ende 2021 waren nahezu alle Preise surreal, außer man kam durch Vitamin B an eine Immobilie heran. Aber sobald diese öffentlich zum Verkauf stand, entstand ein Bieterverfahren und der Normalbürger war außen vor.

Dieses Haus habe ich zu einem fairen Preis erhalten. Das weiß ich, weil ich den Markt halbwegs einschätzen kann und mir verschiedene Banken bzw. Finanzdienstleister das bestätigt haben. Zu deren Risikomanagement gehört es, die zu finanzierende Immobilie im Wert zu schätzen. Bei den Ergebnissen kam immer ein fairer Wert von etwa 40.000-60.000€ oberhalb unseres Kaufpreises zustande. Natürlich gab es noch Nebenkosten von knapp 25.000€, doch auch nach dessen Abzug bleibt uns „sofort“ (nach den 3 Jahren) ein Gewinn. Zum Zeitpunkt der Finanzierungsgespräche waren ebenfalls die erhöhten Zinsen mit eingepreist, sodass der Wert tatsächlich realistisch ist. Ob die Immobilie zukünftig im Wert stiegt oder fällt, bleibt abzuwarten.

Ein weiterer Aspekt ist natürlich, dass ich das Haus nun abbezahlte und das Geld quasi in meine eigene Tasche stecke. Ist die Immobilie dann irgendwann mal abbezahlt, entfällt dieser Posten komplett für mich. Natürlich sind hier Instandhaltung- und Modernisierungskosten gegenzuzeichnen. So ein Eigenheim ist eine Lifestyle-Entscheidung und keine finanzielle in meinen Augen. Was ich allerdings noch sehr interessant finde als Aspekt, ist, dass ich das Haus auch irgendwann beleihen kann und mir hierdurch wieder neue Möglichkeiten entstehen. Das Beleihen eines Depots ist hingegen wirtschaftlich eher unvorteilhaft.

Diversifikation zahlt sich immer aus – bei Investitionen und Brokern

Mein Depot hat den Crash unter anderem deswegen so gut weggesteckt, weil ich über viele Länder und Branchen hinweg diversifiziert bin. Nicht zyklische Unternehmen machen hierbei einen Großteil meines Depots aus und das hat sich auch in der Krise wieder als Vorteil erwiesen. Essen und Trinken sowie lebensnotwendige Güter werden immer benötigt und der Umsatz bleibt daher annähernd bestehen. Neben dieser Erkenntnis habe ich zudem festgestellt, dass es Sinn macht, sich nicht nur auf eine Bank oder einen Broker zu setzen. Ich bin sehr zufriedener Kunde bei der comdirect (*Affiliate-Link), allerdings finde ich die 9,90€ Ordergebühren ab dem 2. Jahr eindeutig zu teuer. Die 1,5% Transaktionsgebühren für Sparpläne wiederum sind okay, aber auch nicht berauschend. Aus diesem Grund habe ich einen Teil meiner Aktiensparpläne zu Trade Republic verlagert und spare seitdem etwa 15€ im Monat. Die Aktiensparpläne werden bei Trade Republic (*Affiliate-Link) kostenfrei ausgeführt und Einmalkäufe kosten lediglich 1€. Neuerdings habe ich noch ein Depot bei Scalable

(*Affiliate-Link) eröffnet, da der erste ETF-Sparplan kostenfrei ausgeführt werden kann. Auch hier spare ich mir zukünftig wieder die Ordergebühren der anderen Broker. Schau doch mal in meinen Empfehlungen nach, hier würde ich mich über eine Eröffnung über meine Affiliate-Links freuen.

Ziele 2022

Kein Sprint, eher ein Marathon

Meine finanziellen Ziele für 2021 habe ich tatsächlich in 2 von 3 Kategorien verfehlt, wobei ein Ziel im Laufe des Jahres weggebrochen ist. Ich wollte 150€ brutto an Zinsen aus P2P-Krediten erzielen. Das lief bis Mitte des Jahres auch wunderbar, doch dann gefielen mir die Entwicklungen von Bondora nicht wirklich und ich habe mein Geld vorsichtshalber abgezogen. Bis einschließlich August hatte ich 121,65€ an Zinsen erhalten. Ich hätte es also theoretisch geschafft.

Bei den Dividenden lag mein Jahresziel bei 1.500€ netto. Das Ziel habe ich erstaunlicherweise deutlich übertroffen und konnte insgesamt 1.837,07€ netto an Dividenden vereinnahmen.

Der Optionshandel lief im Jahr 2021 wirklich grandios und ich habe darauf aufbauend ein Ziel von 12.500€ gesetzt. Das Ziel habe ich fast verkehrt herum erreicht :-D Hier wurde ein Minus von -5.655,98€ realisiert.

Und die Ziele für das Jahr 2023?

Auf die Ziele für dieses Jahr werde ich in einem weiteren Beitrag noch mal gesondert eingehen. Hier habe ich nämlich ein ganz neue Projekt für dieses Jahr geplant und werde es euch vorstellen. Das würde den Rahmen dieses Beitrages leider deutlich sprengen.

Fazit

Zusammenfassend…

… kann man sagen, dass ich in diesem Jahr wieder sehr viel dazugelernt habe. Schwankungen in meinem Depot oder gar fünfstellige Verluste kann ich gut verkraften. Hierbei haben mir nicht nur die soliden Dividendenwerte geholfen, sondern auch die regelmäßige Dividende. Obwohl das langfristige Depot und auch das Optionsdepot im Minus war, erhielt ich jeden Monat mehrere Dividendenzahlungen und Prämieneinnahmen auf meinem Konto und die Gedanken konnten sich daher gut von dem Minus lösen.

Ich muss mich wieder auf meine ursprüngliche Strategie beim Optionshandel besinnen und strikt danach richten. Das werde ich mir für dieses Jahr auf die Fahne schreiben. Ich gehe persönlich von einem weiteren turbulenten Jahr an den Märkten aus. Das erste Halbjahr könnte noch von negativen Stimmungen geprägt sein, doch im zweiten Halbjahr geht es wieder Berg auf. Das stand zumindest in meiner Glaskugel ;-) Das bedeutet auch wieder für den Optionshandel, dass das Risikomanagement das A und O bleibt.

Der Kredit für den Optionshandel hatte sich noch bis ins Jahr 2021 wunderbar entwickelt und durchaus gelohnt. Aktuell sieht die ganze Sache schon wieder anders aus und ich liege zum jetzigen Stand nicht mehr mit einem deutlichen Plus vorne. Der Kredit war zum jetzigen Stand also nicht mehr kostenfrei. Ich bin gespannt, wie sich das Projekt weiter entwickelt.

Das Haus kostet mich im Monat knapp 500€ mehr, sodass meine Investitionssumme deutlich verringert werden musste. Das ist halt leider der Kompromiss den man damit eingeht. Aktuell liegt die monatliche Investitionssumme bei 350€ in ETF- und Aktiensparpläne. Zudem läuft noch ein VL Sparplan auf einen Nasdaq ETF in Höhe von 50€, welches automatisch vom Arbeitgeber dort investiert wird. In Bitcoin und Ethereum gehen monatlich auch noch mal jeweils 10€. Anfang des Jahres konnte ich noch regelmäßig ca. 1.200€ investieren. Mal sehen, wie sich das alles zukünftig mit den „nur“ noch 420€ monatlich wird.

Wie verlief das schwierige Börsenjahr bei euch? Ziele erreicht und wichtige Learnings gehabt?

Ich wünsche Dir einen gesunden und finanzstarken Start in das Jahr 2023!

Cheerio,

Alex

Disclaimer

Risikohinweis und Haftungsausschluss — unbezahlte Werbung

Der Autor ist an manchen der genannten Unternehmen beteiligt (Transparenzhinweis). Alle von mir veröffentlichen Informationen und Zahlen, Einschätzungen und Bilder sind von mir nach besten Wissen und Gewissen erstellt worden. Aufgrund dessen übernehme ich keine Gewähr, Garantie, Haftung oder Zusicherung für die Richtigkeit. Alle Beiträge stellen weder eine Anlageberatung noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren, Optionen oder anderen Finanzinstrumenten dar. Das Investieren in Wertpapiere, Optionen oder anderen Finanzinstrumenten ist grundsätzlich mit Risiken behaftet und kann zum Totalverlust des eingesetzten Kapitals führen. Bei den beworbenen Links handelt es sich um Affiliate-Links, d.h. Dir entstehen hierdurch keine Nachteile und ich erhalte lediglich eine Provision für die Vermittlung.

Hinterlasse einen Kommentar