Glück

Wer suchet, der findet. Und die Sache mit dem Glück.

Der Beitrag ist sehr ausführlich und enthält allgemeine Informationen zum Kauf einer Immobilie, eigene Erfahrungen sowie viele Tipps & Tricks. Ein Hauskauf bzw. den Kauf eines Eigenheims haben wir schon seit etwa 3-4 Jahren geplant. Die Zinsen waren günstig, aber die Preise dementsprechend hoch. Aus dem Grund kamen viele Immobilien für uns einfach preislich nicht in Frage. (By the Way: stattdessen waren die Aktien günstig und ich habe mir 2020 einen 15k Kredit für den Optionshandel geholt)

Es ist ja immer so: Wenn man etwas gezielt sucht, findet man es meistens nicht. Und wir waren bei einigen Häuserbesichtigungen. Denn bei jeder Besichtigung lernt man wieder etwas hinzu und auf den Bildern bzw. dem Text des Inserats sind oftmals viele Sachen nicht direkt ersichtlich. Wir waren bei Besichtigungen, bei denen wir anfangs euphorisch waren und enttäuscht wurden. Aber es gab auch Häuser, bei denen wir uns nicht viel Hoffnung gemacht haben und bei denen wir letztlich doch ein Gebot abgegeben haben.

Tipp: Schau Dir genügend Objekte an, denn nur so erhältst Du Referenzwerte und weißt mit der Zeit, worauf Du achten musst. Zudem merkt der Makler / Verkäufer schnell, ob Du Ahnung von Immobilien hast oder nicht. Das hilft sehr bei Verhandlungsgesprächen, denn es zeigt Deine Professionalität und eine mögliche unkomplizierte Abwicklung. Das gleiche gilt übrigens auch für die Gespräche mit den Banken und Kreditgebern, aber hierzu später mehr.

Unverhofft kommt oft

Auch das ist ja immer so: Wenn man schon aufgeben möchte, weil man einfach nicht das Passende findet, ergibt sich unverhofft eine neue Chance. Bei uns hieß die neue Chance VITAMIN B. Durch Zufall erhielten wir aus unserem Umfeld den Tipp, dass ein Reihenendhaus bald zum Verkauf stehen wird. Es lag zudem in unserer Wunschregion, etwas westlich von Köln. Ich fragte nach dem Kontakt des Eigentümers und rief auch unverzüglich an. An dieser Stelle kam ein zweites mal das Glück ins Spiel. Denn ich war der erste Interessent und und um das Ende vorweg zu nehmen, auch der Letzte. Und an dieser Stelle half uns das Glück ein drittes Mal, denn der Verkäufer wollte das Haus nicht online stellen. Er war einer von der alten Generation und wollte es unkompliziert, zügig und vollmöbliert verkaufen.

Wir wussten vor allen anderen von einem Haus, bei dem wir die einzigen Bieter waren und welches nicht übers Internet überteuert angeboten wurde. Glück, Glück, Glück.

Buch-Tipp

Geld verdienen mit Wohnimmobilien

Neben vielen Recherchen im Internet und dem Lesen andere Blogs bzw. Erfahrungsberichte, habe ich mir dieses Buch gekauft. Damals wirklich mit der Absicht, dass ich irgendwann mal eine Immobilie als Renditeobjekt kaufen würde. Aber das Thema catchte mich irgendwie nie so sehr wie Aktien. Dennoch hatte ich hierdurch einen wirklich tiefen Einblick in die Bewertungen von Immobilien und natürlich worauf man sowohl bei der Immobilie als auch bei der Finanzierung achten sollte.

Eigenkapital & Fremdkapital

Eigenkapital – Zuerst müssen die eigenen Finanzen stehen

Erstmal eins nach dem Anderen. Bevor wir nämlich auf den ganzen Häuserbesichtigungen waren, haben wir uns einen Überblick über unsere Finanzsituation verschafft. Denn ohne Moos nichts los. 112% Finanzierungen gingen noch in den Jahren rund um 2017, 2018, 2019 und 2020, aber danach musste wieder Eigenkapital vorgewiesen werden. Und aus dem Grund mussten wir unsere Finanzen in den letzten Jahren auch immer wieder aktualisieren und anpassen. 112% bedeutet, dass nicht nur der Kaufpreis des Objekts mit 100% finanziert wird, sondern auch noch die Kaufnebenkosten mit etwa 10-15% (Gebühren, Grunderwerbsteuer, Maklerprovision).

Tipp: An dieser Stelle direkt eine der wichtigsten Erkenntnisse. Das Eigenkapital muss nicht nur vorgewiesen werden für einen besseren Zins, sondern dieses vorgewiesene Eigenkapital muss auch eingesetzt werden. Wir erhielten fälschlicherweise den „Tipp“, einfach Geld von Verwandten überweisen zu lassen, um mehr Liquidität vorzuweisen. Aber nur vorweisen und dann nicht einsetzen funktioniert nicht.

Wer genug Eigenkapital für eine Immobilie aufbringen kann und auf kein Fremdkapital angewiesen ist, für den ist folgender Abschnitt uninteressant. An dieser Stelle sei jedoch gesagt, dass es nicht immer die rationalste Idee ist, sein gesamtes Eigenkapital aufzubrauchen.

Tipp: Stichwort: Opportunitätskosten. Wenn das Darlehen 4% Zinsen kostet, Du aber beispielsweise an der Börse mit 7% Rendite rechnest, dann solltest Du doch über einen Kredit nachdenken. Ich nutze lieber OPM (Other Peoples Money) als mein eigenes und mache hiermit mehr Rendite, als wenn ich das Geld nicht benutzt hätte. Sprich, das Eigenkapital wird nur teilweise für die eigene Geldanlage genutzt, denn es bringt beispielsweise an der Börse mehr Rendite. Der fehlende Betrag wird von der Bank fremdfinanziert.

Fremdkapital – Wieso sollten die Finanzen zu Beginn geordnet sein?

Aus den eigenen finanziellen Mitteln (Eigenkapital, laufendes Einkommen, Sicherheiten etc.) ergeben sich letztlich auch die Möglichkeiten am Immobilienmarkt. Ganz plump kann heutzutage gesagt werden: wer viel hat, kriegt auch viel von der Bank.

An dieser Stelle sei direkt gesagt, dass sich ein Depot als Sicherheit kaum lohnt. Ich war ganz stolz, als die Nachfrage nach Wertpapieren kam. Der Stolz verflog aber relativ schnell. Jeder Finanzierer hat davon abgeraten, denn Verkäufe aus dem eigenen Depot müssten ab dann beispielsweise erst genehmigt werden. Alternativ kann das Depot aufgelöst und liquidiert werden, um Eigenkapital einzubringen. Das ist allerdings eine individuelle Entscheidung und hängt von den restlichen Finanzen ab. Bei mir musste zum Glück nur ein kleiner Teil verkauft werden.

Zurück zu den Finanzen: Wenn die eigene Gewinn- und Verlustrechnung & Bilanz aufgestellt wurde, steht fest, wie viel Eigenkapital und wie viel monatliches Einkommen für die Immobilie zur Verfügung steht. Mit diesen Unterlagen geht es dann zu einem Baufinanzierer. Sei es eine Bank oder einem anderen privaten Baufinanzierer wie Dr. Klein oder Interhyp*. Wir waren neben diesen beiden noch bei zwei Weiteren und haben nach einigen Verhandlungen den für uns Passenden gefunden. (Falls Du aus dem Raum Köln kommst und noch wen suchst, kann ich Dir gerne den Kontakt zu unserem Finanzierer herstellen)

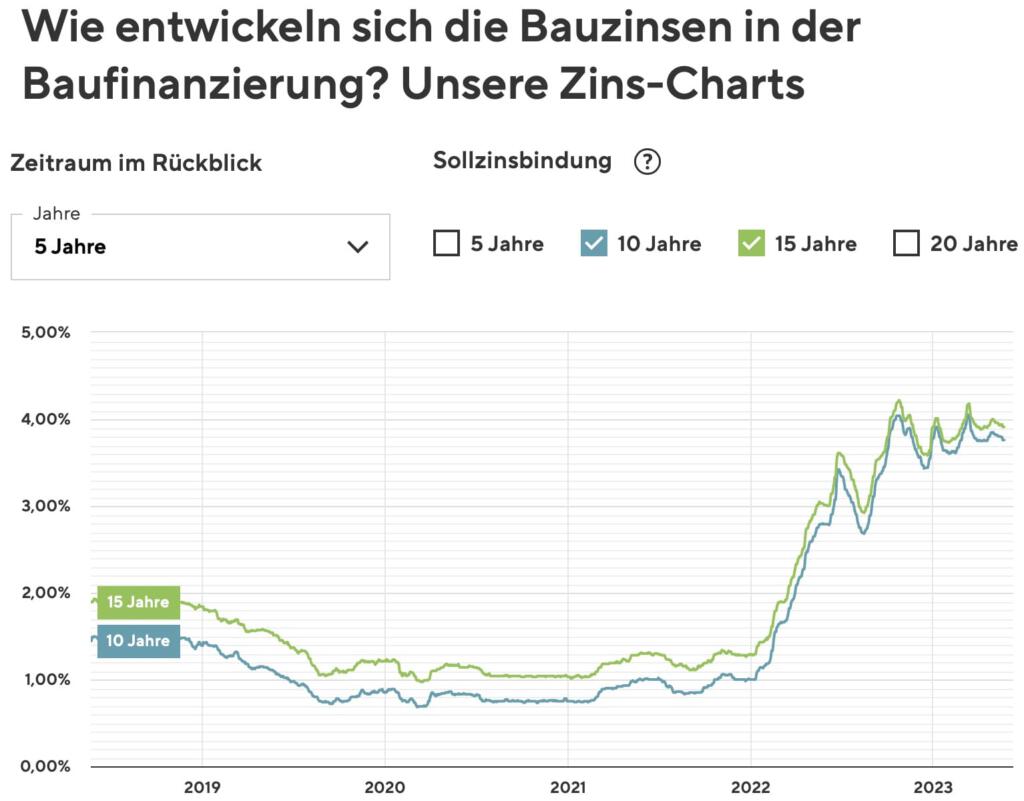

Tipp: Immer das aktuelle Zinsumfeld und die Preisentwicklung der Immobilien im Blick haben. Es lohnt sich zudem mehrere Baufinanzierer zu kontaktieren und die Angebote miteinander zu vergleichen bzw. gegeneinander auszuspielen. Dies ist ebenfalls bei der Sollzinsbindung relevant und hilft bei der Entscheidung, ob die Laufzeit 10, 15, 20 oder 30 Jahre sein sollte.

Tipp: Wir hatten bereits bei der ersten Besichtigung eine Finanzierungsbestätigung eines Baufinanzierers dabei. Bei der (noch) aktuellen Marktlage kommen sehr viele Angebote auf wenig Nachfrage. Mit einer Finanzierungsbestätigung kann man direkt viele Mitbewerber ausstechen und zeigt wieder mal Professionalität. Die Finanzierungsbestätigung gibt es von jedem Baufinanzierer, sofern die Finanzen stimmen. Hierbei ist es egal, ob es mit diesem später zum Abschluss kommt.

Baufinanzierung

Worauf bei der Baufinanzierung zu achten ist

Eine Baufinanzierung wird natürlich erst dann ernst, sobald eine Immobilie in Aussicht steht. Es gibt einen Kaufpreis und daraufhin können die Kaufnebenkosten ermittelt werden. Wie bereits gesagt, verlangen die meisten Baufinanzierer mittlerweile, dass die Kaufnebenkosten aus der eigenen Tasche gezahlt werden können. Zudem wurde die Immobilie besichtigt und es steht ungefähr fest, welche Kosten für Modernisierung oder gar eine Kernsanierung anfallen. Als Beispielkosten seien hier Fenster, Grundrissänderungen, Badezimmer, Küche, Heizung, Innenausbau oder der Garten genannt. Hieraus wird letztlich der Kapitalbedarf und das Finanzierungskonzept erstellt.

Die Kosten sollten realistisch sein

Es ist wichtig, sich nicht blind auf den Baufinanzierer zu verlassen und selber ein gesundes Halbwissen mitzubringen. Besonders bei den Kosten für die Modernisierung sollte penibel gearbeitet werden. Heutzutage kosten Handwerker, Dienstleistungen und Material mehr als man denkt, sofern man überhaupt an alles zeitlich herankommt. Manche Baufinanzierer setzen die Kosten etwas niedriger an, als sie wirklich sind. Aus dem einfachen Grund, weil die Finanzierung dann schmackhafter und „machbarer“ aussieht und es zu einem Abschluss kommt. Es ist also von Vorteil, die eigenen Kosten ungefähr abschätzen zu können.

Tipp: In meinem privaten Umfeld hat jeder in seiner BauFi noch einen Puffer von 10.000-20.000€ für unvorhergesehene Sachen mit eingeplant. Wir hatten auch einen Puffer von 15.000€ und siehe da, er ist vollständig aufgebraucht worden. Bei uns stellte sich im Nachgang heraus, dass im gesamten Gebäude alte Steigleitungen verbaut waren. Sowas sieht man leider nicht bei der Besichtigung und wir hatten es auch nicht erfragt. Aus Sicherheitsgründen wurden die Steigleitungen im gesamten Gebäude ersetzt. Puffer aufgebraucht.

Wie wichtig der Blick auf die aktuellen Bauzinsen ist, zeigen folgende Grafiken und Beispiele von Interhyp und Dr. Klein.

Entwicklung der Bauzinsen laut Interhyp

Aktuelles Beispielangebot von Dr. Klein

Diese Kriterien musst Du kennen

Bei der Baufinanzierung solltest Du folgende Begriffe verstanden haben und sie sollten im Finanzierungsangebot genau definiert sein. Wer hat nicht genau hinguckt und aufpasst, verschenkt sehr viel Geld.

Sollzinssatz (p.a. %) und Effektiver Jahreszins (%)

Die Bank möchte für das geliehene Geld (Darlehen) Zinsen haben. Da ist der Preis, der für das Darlehen gezahlt werden muss. Meistens wird monatlich bezahlt. Der Sollzins bzw. Nominalzins gibt an, wie viel Zinsen für das Darlehen gezahlt werden muss. Der effektive Jahreszins hingegen ist der wichtigere Zinssatz, denn dieser fällt letztlich auch an. Er enthält weitere Parameter, die in Verbindung mit den Kreditkosten anfallen. D.h. hier kommen noch Gebühren ins Spiel und es werden Bonität sowie Verwendungszweck mit ein einbezogen.

Tilgungssatz

Unter der Tilgung ist die Zurückzahlung des Darlehens zu verstehen. Bei Immobilienkrediten handelt es sich meistens um ein Annuitätendarlehen. D.h. die monatliche Darlehensrate besteht aus dem Anteil für die Zinsen und dem Darlehen. Je höher der Tilgungssatz, desto höher ist auch die monatliche Rate, aber desto kürzer ist die Gesamtlaufzeit. Je kürzer die Gesamtlaufzeit, desto weniger Zinsen müssen generell gezahlt werden.

Sondertilgung

In der Regel enthalten aktuelle Baufinanzierungen immer eine Klausel für Sondertilgungen von 5% p.a. Das bedeutet, dass Du über Deine normale Monatsrate noch zusätzliches Geld zahlst und den Kredit auf diese Weise deutlich schneller zurückzahlen kannst. Meistens kannst Du also 5% des anfänglichen Kreditbetrages als Sondertilgung leisten.

Bereitstellungszinsen

Oftmals benötigst Du die gesamte Darlehenssumme nicht von Anfang an, denn manche Modernisierungen fallen beispielsweise erst nach 2, 3, 4 oder 5 Monaten an. Sobald das Darlehen oder ein Teil des Darlehens ausgezahlt ist, müssen hieraus die Zinsen gezahlt werden. Dann ist es ja clever, das nicht benötigte Kapital erstmal bei der Bank auf Abruf zu lassen. Hier kommen die bereitstellungsfreie Zeit und Bereitstellungszinsen ins Spiel. Je länger die bereitstellungsfreie Zeit, desto besser für Dich. Wir hatten damals 6 Monate vereinbart, da wir erst nach und nach ins Haus umgezogen sind und im Winter manche Modernisierungen nicht möglich waren. In diesen 6 Monaten mussten wir keine Bereitstellungzinsen zahlen. Erst wenn die bereitstellungsfreie Zeit abgelaufen ist, muss auf das noch nicht ausgezahlte Darlehen Zinsen gezahlt werden.

Enddatum

Das Darlehen abbezahlen, bis man in Rente ist oder sogar noch darüber hinaus? Hört sich nach keinem schönen Szenario an, ist aber für viele finanziell gar nicht mehr anders lösbar. Unser Kredit läuft beispielsweise auch 31 Jahre, bis er vollständig zurückgezahlt ist. Das großer Aber: Es gibt Sondertilgungen (ggf. steht ein Erbe an, der Stellenwechsel bringt mehr Geld oder die Dividenden kicken richtig rein) und nach 10 Jahren besteht immer die Möglichkeit zu kündigen und neu zu finanzieren bzw. Anpassungen vorzunehmen.

Monatliche Belastung

Der wahrscheinlich wichtigste Punkt, der über die gesamten anderen Parameter in der Baufinanzierung entscheiden kann. An dieser Stelle wird wieder die G&V sowie Bilanz der eigenen Finanzsituation wichtig. Wie viel Geld kommt voraussichtlich laufend monatlich herein und wie viel Geld ist man bereit bzw. kann man monatlich fürs „Wohnen“ ausgeben. Pauschal gibt es die Regel, dass der Baustein „Wohnen“ nicht über 1/3 des laufenden Einkommens ausmachen darf. Ich persönlich finde diese Regel schon ganz realistisch.

Was viele allerdings in der Rechnung vergessen: Was ist mit einem Wirtschaftsabschwung und möglicher Arbeitszeitverkürzung oder gar Kündigung? Was ist bei einer Schwangerschaft und den Lohneinbußen? Sind Kinder und deren Kosten berücksichtigt? Gibt es noch finanzielle Rücklagen, um Schicksalsschläge abfangen zu können? Muss bald ein neues Auto gekauft werden? Gibt es pflegebedürftige Eltern, die Zeit und Geld benötigen? Stehen in den kommenden Jahren noch große Reparaturen/Modernisierungen an der Immobilie an (Stichwort: Energiewende und die tollen unwirtschaftlichen Pläne der Grünen).

So sieht’s bei uns aus

Wir zahlen beispielsweise monatlich etwa 1.675€ für Zins und Tilgung. Für Steuern, Abgaben, Versicherungen, GEZ, Internet, Gas, Strom, Abwasser, Müll etc. kommen noch mal etwa 500€ monatlich oben drauf, sodass wir bei 2.200€ landen. Insgesamt überweisen wir beide 1.300€ auf das Gemeinschaftskonto, sodass davon noch Lebensmittel gekauft werden können und ein kleiner finanzielle Puffer aufgebaut wird. Mit den 2.600€ kommen wir aktuell sehr gut zurecht. Unser Einkommen liegt bei beiden Vollzeitarbeitskräften zusammen bei etwa 6.400€. Die 2.200€ von 6.400€ machen etwa 1/3 aus (34,37%) – wie gesagt, diese Regel mit 1/3 des Einkommens ist schon ganz gut.

Das sieht erstmal alles easy aus, aber wird sich ändern, sofern sich auch die Lebensumstände ändern. Beispielsweise bei Teilzeit aufgrund eines Kindes. Auf einmal verringert sich ein Einkommen um knapp die Hälfte und da wir beide in etwa gleich verdienen, macht sich das schon bemerkbar. Dann stehen nur noch knapp 4.800€ zur Verfügung (die Kosten fürs Kind mal außen vor gelassen) und die 2.600€ machen bereits 54% aus. Autsch. Für viele ist das schon zu riskant, was ich absolut nachvollziehen kann. Bei uns haben aber die sehr sicheren Jobs sowie ein solides finanzielles Polster (u.A. mein Depot) eine Rolle bei der Entscheidung gespielt.

Kurz zu unserer Finanzierung: Wir haben einen Kredit in Höhe von 345.000€ aufgenommen. Der Sollzinssatz liegt bei 3,11% und der effektive bei 3,17%. Aufgrund des steigenden Zinses haben wir uns für eine 20 jährige Zinsbindung entschieden. Der anfängliche Tilgungssatz liegt bei 1,75% und das Tilgungsende am 31.01.2056. Neben dem reinen Kredit beim Baufinanzierer haben wir zudem einen Kredit bei der KfW beantragt, da die Konditionen hier deutlich besser waren. Das wäre auch ein weiterer Tipp an dieser Stelle: Der Staat bzw. KfW und BAFA haben immer mal wieder Aktionen und Subventionen am Start. Hier sollte also regelmäßig nachgeschaut werden, um kein Geld zu verschenken.

Und sonst noch? Politik und die Immobilität

Als Immobilieneigentümer ist man zudem ein Spielball der Politik und deren Gesetze. Erst 2022 wurde die Grundsteuer neu erhoben und soll in den kommenden Jahren angepasst werden. Für die Mehrheit der Deutschen bedeutet das, dass sie ab sofort mehr bezahlen müssen. Aktuell verunsichern die Pläne der Grünen, dass Gas- und Ölheizungen gegen neue und vor allem teure Heizungen ausgetauscht werden müssen. Eine Immobilie macht nunmal immobil und das wird leider immer wieder von den Politikern ausgenutzt. Auch das sollte mit in diese Entscheidung einbezogen werden.

Kaufabwicklung

Welches Gebot wird abgegeben?

Wir haben auch schon mehrere Gebote abgegeben und immer wieder sah das Verfahren unterschiedlich aus. Mal spricht man mit einem Makler als Zwischenvermittler und mal mit dem Eigentümer. Dann gibt es ein Bieterverfahren und dann darf nur einmalig ein Gebot abgegeben werden. Aus Erfahrung kann ich sagen, dass bei Interesse ein Gebot abgegeben werden sollte. Auch wenn das Gebot deutlich unter dem geforderten Preis liegt, hat der Verkäufer schon mal einen Anhaltspunkt. Ich habe schon oft gehört, dass das Gebot lächelnd zur Kenntnis genommen wurde und nach wenigen Wochen kam der Anruf, ob das Interesse noch bestehen würde. Für ein realistisches Beispiel, erzähle ich, wie es bei uns abgelaufen ist:

Bei der ersten Besichtigung im Juli 2022 hat der Verkäufer neben unserer Finanzierungsbestätigung auch unsere Kaufabsicht erhalten. Er habe das Haus schätzen lassen und eine „3 sollte bei dem sechststelligen Gebot schon mindestens vorne sein“. Zu diesem Zeitpunkt sagte er uns, dass noch 2 weitere Familien Interesse an der Immobilie haben und jeder nur einmalig ein Gebot abgeben darf. Er wolle kein Bieterverfahren, sondern eine zügige Abwicklung. Vergleichsobjekte gab es in der Gegend nur eines und das lag bei etwa 375.000€.

Objekt vom Baufinanzierer schätzen lassen

Mit dem Inserat sowie unseren eigenen Informationen sind wir zu unserem Baufinanzierer gegangen. Der Baufinanzierer nimmt von sich aus eine Wertschätzung der Immobilie vor. So weiß dieser, dass das Objekt bei Zahlungsschwierigkeiten gut verkauft werden kann und sie mit keinem Minus aus dem Geschäft gehen. Das Objekt wurde von Sprengnetter bewertet und unsere geplanten Modernisierungen/Sanierungen in Höhe von 80.000€ wurden hier mit einbezogen. Der Wert lag bei etwa 430.000€.

Zu diesem Zeitpunkt hatten wir folgende Informationen: Wir sollten nur ein Gebot abgeben und die 3 muss vorne stehen. Ist es zu hoch, haben wir zu viel bezahlt und ist es zu niedrig, erhalten wir ggf. nicht den Zuschlag. Unsere Finanzierung war für uns bis zu einem Kaufpreis von rund 330.000€ akzeptabel und machbar. Mit der Immobilie haben wir von Anfang an eine Wertsteigerung, sofern der Kaufpreis unter 350.000€ bleibt. Viel Kopfzerbrechen und Rechnerei später, gaben wir ein Gebot von 325.000€ ab.

Rational bleiben und nicht emotional werden – Gebot ist Gebot

Der Verkäufer meldete sich 1 Woche später und sagte, dass er mittlerweile von einem „sachkundigen Freund“ die Information erhalten hat, dass die Immobilie etwa 350.000€ wert sei und ob wir unser Gebot erhöhen möchten. Wir sagten, dass wir nur 325.000€ aufgrund der hohen Zinsen und der vielen Modernisierung bieten können und das Angebot daher bestehen bleibt. Nach 2 Stunden rief er erneut an und sagte uns, dass wir einen Deal haben.

Ab jetzt geht alles recht zügig

Der Verkäufer schickte uns den Kaufvertrag und wir ließen diesen von unserem Notar des Vertrauens überprüfen. Alles ok. Wir haben das Haus insgesamt 3 Mal besichtigt, um viele Sachen abzuchecken. Das Haus war gut, der Preis war gut, der Kaufvertrag war gut und die Finanzierung war gut. Via E-Mail bekundeten wir beide schriftlich das Zustandekommen des Kaufvertrages, da wir einige Tage auf den Notartermin warten mussten.

Tipp: Mündliche Zusagen sind so gut wie nichts wert. Es sollte immer eine Schriftlage existieren, sofern noch kein notariell beurkundeter Vertrag unterzeichnet worden ist.

Der Notar las (nuschelte) den Kaufvertrag in einem Tempo runter, sodass ich immer nur die ersten 3 Worte und das letzte Wort verstanden habe. Aber das soll wohl normal sein, also nicht wundern. Es wurde unterzeichnet und wir hatten ein Haus gekauft. Nach einigen Tagen kam die saftige Rechnung des Notars und auch der Staat verlangte zügig seine Grunderwerbssteuer. Zudem gibt es noch so tolle Sachen wie „Briefgrundpfandrecht“ und „Grundbucheintragungen“, welche auch Geld kosten. Zum Glück konnten wir den Makler sparen und zahlten als Kaufnebenkosten „nur“ würzige 26.224,40€. Das Geld kam natürlich aus eigenen Mitteln auf den Kaufpreis in Höhe von 325.000€ hinzu.

Möblierter Verkauf? Kann man machen

Der Verkäufer hat das Haus möbliert verkauft und wir konnten relativ zügig hinein, denn er war schon ausgezogen. Was uns immer irgendwie komisch vorkam, hatte bis heute keinen einzigen Haken. Eventuell kommt ja noch die böse Überraschung, aber mehr als eine Kernsanierung kann eigentlich nichts zum Vorschein bringen. Möbliert zu kaufen hat sich für uns im Endeffekt als Vorteil erwiesen. Am Preis hatte sich hierdurch übrigens nichts geändert. Der Verkäufer hatte hierdurch weniger Arbeit, aber es waren auch einige Gegenwerte darunter. Wir haben einen Hauströdel veranstaltet und sind immer noch dabei einige Sachen bei Ebay zu verkaufen. Allein durch Klavier, Kameras, Legos und Werkzeugen wurden schon über 2.500€ eingenommen.

Fazit

Zusammenfassend…

… kann man sagen, dass wir bisher wirklich super im Haus voran gekommen sind. Im September 2022 haben wir alles unterzeichnet und ab dem 01.01.23 sind wir offiziell eingezogen. Oktober, November und Dezember waren vollständig mit Kernsanierung und Modernisierung verplant. Beim Einzug im Januar gab und gibt es immer noch einige wenige Baustellen. Allein die Küche hatte 4 Monate Lieferzeit und eine Schiebetür zur Terrasse hin ebenfalls 3 Monate. Lieferzeiten und Handwerker sind auch aktuell immer noch ein Problem. Oft muss erst ein Gewerk fertig werden, bis das Nächste anfangen kann und daher zogen und ziehen sich die letzten Arbeiten noch bis in die kommenden Wochen hinein.

Das war Teil 1 der Serie unseres Hauskaufes. Im nächsten Teil geht es um die Arbeiten im Haus sowie die Kosten. Hier zeige ich auch endlich mal einige Bilder, die ich hier bewusst weggelassen habe. Spannungsbogen und so.

In einer aktuellen Studie habe ich gelesen, dass über 70% der Deutschen immer noch ein Eigenheim haben wollen. Ich hoffe, einige der Tipps können Dir hierbei zukünftig helfen. Hast Du noch weitere Tipps für die Community?

Bleib gesund und munter! Cheerio,

Alex

Meine Broker

Win / Win für uns beide

Insgesamt habe ich 5 verschiedene Depots und picke mir bei jedem einzelnen Anbieter das Beste heraus. Zudem kann ich so meine Anlagen bzw. Strategien besser voneinander trennen. Ich nutze die folgenden Broker mindestens seit 4 Jahren selber und bin sehr zufrieden. Bei allen mit * markierten Links, handelt es sich um Affiliate- bzw. Referral-Links. D.h. ich erhalte eine kleine Provision vom Anbieter und Du einen Bonus, welchen ich immer dabei schreibe. Kosten für Dich entstehen nie!

ESTABLY

Bei ESTABLY bin ich seit 2019 Kunde und betreibe hier überwiegend den Optionshandel. Als Reseller von Interactive Brokers kann hierüber auch direkt an ausländischen Börsen wie der NYSE gehandelt werden. Im Gegensatz zu deutschen Brokern kann ich also auch CEFs (Closed-End-Funds), Preferred Shares oder eine Vielzahl von Anleihen kaufen, was ich auch regelmäßig mache. Alle Orders für deutsche Werte kosten 2€ und für US Werte 3,50$. Alle Finanzdenker erhalten hierauf allerdings einen Bonus und zahlen nur 1,80€ anstatt 2,00€ und nur 3,00$ anstatt 3,50$. Was Du hierfür tun musst:

- Gehe auf die Startseite von ESTABLY www.estably.com/broker und eröffne ein Depot.

- Bei der Depoteröffnung im Feld für Gutscheincodes den Code „Finanzdenken“ eingeben.

- Mindestens 5.000€ als Startkapital einzahlen.

Trade Republic

Bei Trade Republic bin ich seit 2019 Kunde und hier laufen meine Aktiensparpläne. Das Depot und sowie unbegrenzte Sparpläne können hier kostenfrei genutzt werden. Die Ordergebühren für Einzelkäufe und -verkäufe betragen 1€. Aktueller Bonus sind die 4% Zinsen auf das Verrechnungskonto.

Es sind immer wechselnde Angebote für Neukunden: Über meinen Link sind es Guthaben oder eine Gratisaktie*.

Scalable

Bei Scalable bin ich ebenfalls seit 2019 Kunde und hier läuft mein einziger ETF-Sparplan auf den Vanguard All-World. Das Depot und der Sparplan sind kostenfrei, sodass mir hier keinerlei Kosten entstehen. Die Ordergebühren für Einzelkäufe und -verkäufe betragen 1€. Alternativ bietet der Broker auch eine Flatrate beim Prime+ Modell an, bei welchem Du 2,3% Zinsen ehältst. So kannst Du kannst so viel handeln, wie Du möchtest. Hier gelangst Du zur Depoteröffung*.

Buch-Tipp

12 Rules For Life

Irgendwann kennt man eine Reihe von Finanzbüchern und merkt, dass es ständig ´alter Wein durch neue Schläuche´ ist. Aus dem Grund erweitere ich mein Bücherregal ständig mit Bestsellern aus anderen Bereichen. Dr. Peterson diskutiert in diesem Buch Begriffe wie Disziplin, Freiheit, Abenteuer und Verantwortung und kondensiert Wahrheit und Weisheit der Welt in 12 praktischen Lebensregeln. Amazonbewertung: 4,6 (1.200 Bewertungen). Die englische Ausgabe hat eine 4,6 bei über 71.000 Bewertungen.

Optionshandel-Lernkurs

Optionshandel verstehen & umsetzen können = Cashflow!

Der Optionshandel wird als „Königsdisziplin“ an den Finanzmärkten bezeichnet. Und daher bin ich sehr froh und stolz, Dir diesen Lernkurs anbieten zu können. Kein überteuertes Coaching, sondern kompaktes Wissen, um direkt handlungssicher ins TUN zu kommen. Dieser Kurs zeigt Dir, wie Du mit einfachen und dennoch effektiven Strategien einen ortsunabhängigen und nachhaltigen Cashflow generieren kannst – und das zu jeder Marktphase. Du lernst die Grundelemente des Optionshandels und explizit die Strategie der Stillhaltergeschäfte. Anhand von Richtlinien und Richtwerten wird Dir eine genaue Vorgehensweise erklärt, welche Du nach Deinem eigenen Risikomanagement anpassen kannst. Neben Bildern aus der Praxis, zeige ich Dir anhand von drei Live-Videos, wie mögliche Optionsgeschäfte durchgeführt werden können. Am Ende dieses Kurses weißt Du, wie Du anfängst, worauf Du achten musst, welche Fallstricke es gibt und wie Du bereits nach wenigen Tagen Deine ersten Einnahmen erzielen kannst.

Es ist ein neues Depot nötig: Ich selber habe mein Depot für den Optionshandel bei ESTABLY. Dort ist ein hervorragender deutschsprachiger Service, welchen man telefonisch schnell in der Leitung hat und der einem sofort weiterhelfen kann. Da ich selber sehr zufriedener Kunde bin, empfehle ich ESTABLY auch weiter und kann Dir als Neukunde vergünstigte Konditionen bei der Depoteröffnung anbieten! Das bedeutet, dass Du US-Optionen für 3,00USD anstatt 3,50USD und deutsche Optionen für 1,80€ anstatt 2,00€ handeln kannst.

Vorgehensweise für vergünstigte Konditionen:

- Gehe auf die Startseite von ESTABLY „www.estably.com/broker“ und eröffne ein Depot.

- Im Feld für Gutscheincodes den Code „Finanzdenken“ eingeben.

- Mindestens 5.000€ als Startkapital einzahlen.

Disclaimer

Risikohinweis und Haftungsausschluss — unbezahlte Werbung

Der Autor ist an manchen der genannten Unternehmen beteiligt (Transparenzhinweis). Alle von mir veröffentlichen Informationen und Zahlen, Einschätzungen und Bilder sind von mir nach besten Wissen und Gewissen erstellt worden. Aufgrund dessen übernehme ich keine Gewähr, Garantie, Haftung oder Zusicherung für die Richtigkeit. Alle Beiträge stellen weder eine Anlageberatung noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren, Optionen oder anderen Finanzinstrumenten dar. Das Investieren in Wertpapiere, Optionen oder anderen Finanzinstrumenten ist grundsätzlich mit Risiken behaftet und kann zum Totalverlust des eingesetzten Kapitals führen. Bei den beworbenen Links handelt es sich um Affiliate-Links, d.h. Dir entstehen hierdurch keine Nachteile und ich erhalte lediglich eine Provision für die Vermittlung.

Ein wirklich spannender und ausführlicher Beitrag. Vor allem, dass du beim Telefonat 25.000 Euro „gespart“ hast, weil du bei deinem Gebotspreis geblieben bist, ist erstaunlich.

Bin schon auf die kommenden Beiträge gespannt :)

Viele Grüße

Manu

Hey Manuel,

das ist auch einer meiner ausführlichsten Beiträge bisher. Da viele meiner Leser aus dem Aktienbereich kommen und wenig mit Immobilien zu tun haben, wollte ich hier jedoch so viele Infos wie möglich rein packen. Die 25.000€ Ersparnis sind wirklich super für uns gewesen. Es war natürlich mit Risiko verbunden, aber finanziell wäre es auch einfach nicht möglich gewesen. Hier war auch bestimmt die angesprochene „Professionalität“ und eine gesunde Freundlichkeit von Vorteil für uns. Hoffentlich helfen die Tipps dem ein oder anderen :-)!