Bedachtes Investieren in Aktien und ETFs

Intro

Dein Einstieg in die Welt der Aktien

Immer mehr Deutsche möchten in Aktien und ETFs investieren, denn es ist Anfang 2020 gefühlt ein regelrechter Hype entstanden. Teilweise durch die Medien und teilweise durch die vorhandene Langeweile und freie Zeit während der Kontaktbeschränkung aufgrund von COVID-19. In entsprechende Facebook Gruppen treten immer mehr Mitglieder ein, YouTube-Videos über Aktien erhalten immer mehr Klicks und einschlägige Blogs immer mehr Seitenaufrufe. Auch im privaten Umfeld sprechen Leute über Aktien, die sich zuvor nie über solche Themen ausgetauscht haben. Damit auch bei Dir der Einstieg klappt, hier ein paar Informationen für Börsenanfänger.

Intro

Inhaltsverzeichnis

Warum Aktien?

Weil im Alter das nötige Geld fehlen wird

Inflation, Niedrigzinsen, geringes Vermögen, Altersarmut, demographischer Wandel und ein sinkendes Rentenniveau sind wichtige Aspekte, sich mit seinen Finanzen auseinanderzusetzen und im Idealfall privat vorzusorgen. Ein einfaches und zeitgleich effektives Mittel hierfür sind Aktien und ETFs.

Weil sie ein effektives Mittel für den Kapitalaufbau sind

Aktien sind in der deutschen Gesellschaft jedoch oftmals verpönt, da sich viele Deutsche in den Jahren 2000 – 2002 (Dotcom-Krise) die Finger verbrannt haben. Seitdem haben die meisten Deutschen der Börse den Rücken gekehrt und die Aktionärsquote liegt im Jahr 2019 bei traurigen 15,2% der über 14-jährigen. Der deutsche Staat hält hier leider ebenfalls (noch) sehr bedeckt. Dieser wird aufgrund unseres Rentensystems jedoch allmählich dazu genötigt, die Aktienkultur zu fördern. Ein Staatsfonds, wie es die Norweger schon seit Jahrzehnten haben und daraus laufende Staatsausgaben bezahlen können, wird auch von deutschen Politikern immer häufiger diskutiert. Aber warum warten, wenn man auch eigenständig aktiv werden kann?

Man sollte sich die Frage stellen: Was wäre so schlimm daran, an Unternehmen beteiligt zu sein und ebenfalls von deren Erfolge zu profitieren? Wenn man keine Einwände findet – was spricht dann dagegen, sich seine ersten Aktien ins Depot zu holen?

Vorteile von Aktien

Seine Investitionen und damit auch sein Risiko „streuen“ ist enorm wichtig ;-)

Rendite

Diversifikation

Mit Unternehmen wie Amazon, Coca-Cola, Apple, Unilever, Procter & Gamble, McDonalds etc. ist man weltweit investiert. Denn diese Unternehmen haben zwar ihren Hauptsitz in USA, verkaufen jedoch ihre Produkte auf der ganzen Welt. Schauen wir im Gegenzug auf eine Immobilie, so ist diese zum einen immobil (Aktien kann man auf Knopfdruck kaufen und verkaufen) und hat zum anderen ein Klumpenrisiko. Das bedeutet, dass viel Kapital auf nur eine Anlageklasse aufgeteilt bzw. an nur ein einziges Objekt gebunden ist. Schauen wir auf einen ETF, so ist die Diversifikation nochmals deutlich höher als bei solchen Großunternehmen.

Inflation

Inflation beschreibt die Erhöhung der Geldmenge und die damit einhergehende Verteuerung von Gütern. Der Geldwert nimmt also mit der Zeit um angestrebte 2% ab. Würde also Dein Geld nur auf dem Giro- oder Tagesgeldkonto liegen, verliert es jährlich um ca. 2% an Wert. Bist Du allerdings an einem Unternehmen beteiligt, so gleicht dieses automatisch die Inflation durch Preiserhöhungen auf ihre Waren und Dienstleistungen aus. Aktien sind schließlich Sachwerte und dem Geld steht ein realer Sachgegenstand gegenüber. Dies ist bei Geld auf dem Girokonto oder dem Geld unter dem Kopfkissen nicht der Fall.

Gewinnpotential:

Investierst Du in ein einzelnes Unternehmen, so kann dieses natürlich nicht nur Gewinne, sondern auch Verluste einfahren oder gar insolvent werden. Vielleicht kennt der ein oder andere noch Kodak, den damaligen bedeutenden Hersteller von Filmmaterial und fotografischer Ausrüstung. Kodak hat den Übergang in das digitale Zeitalter verschlafen und musste Insolvenz anmelden. Dies wäre ein Totalverlust von 100% des investierten Betrages. Dieses Risiko kann man minimieren, indem man sein Aktienportfolio gut diversifiziert. Ist man beispielsweise gleichermaßen an 30 Unternehmen investiert, so beträgt dieser Verlust nur 3,33%.

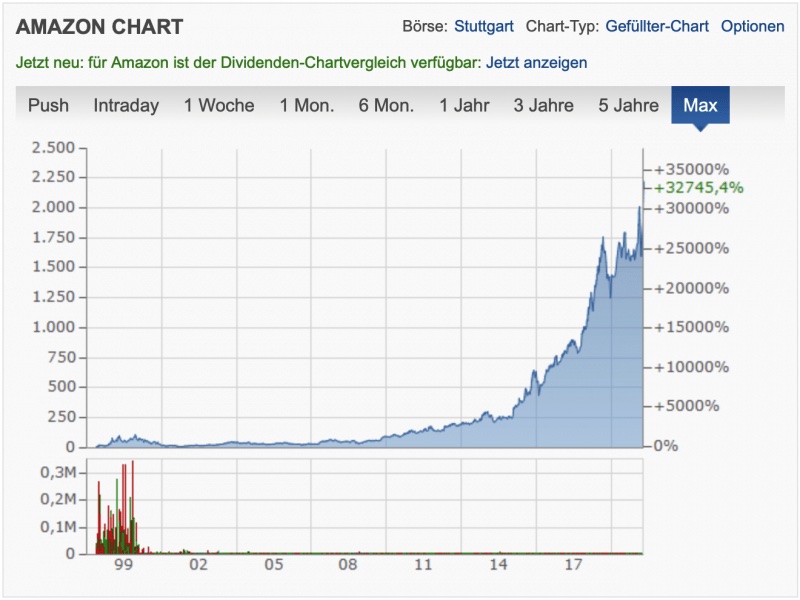

Dem Totalverlust von 100% steht jedoch auch ein Gewinnpotential von mehreren tausend Prozent gegenüber. Nehmen wir Amazon als Beispiel: Wer hier beim Börsenstart 1997 Geld investiert hätte, der hätte bis heute (April 2020) 32.487% Rendite erwirtschaftet. Aus 3.000€ wären bis heute knapp 1 Millionen € geworden.

Quelle: http://www.finanzen.net/aktien/amazon-aktie

Basiswissen

Selbstverantwortung übernehmen.

All diese Vorteile tragen dazu bei, dass die anfangs erwähnten Probleme und Missstände behoben oder gemildert werden können. Du weißt also nun, dass Du eigenständig handeln und vorsorgen kannst bzw. solltest, sodass Du nicht vollständig auf den Staat angewiesen bist. Das Stichwort ist hier Selbstverantwortung. Du musst Dich nicht auf den Staat verlassen und hoffen, dass das Geld am Ende ausreichen wird. Übernimm die Kontrolle über Deine Finanzen, übernimm Verantwortung und entscheide selber, wie viel Geld für Dich im Alter ausreicht. Ein wichtiger Hinweis in diesem Zusammenhang ist die Tatsache, dass das deutsche Rentensystem die private Altersvorsorge als einen festen Bestandteil der Altersvorsorge ansieht.

Finanzdenken aneignen

Um erfolgreich in Aktien investieren zu können, solltest Du wissen was eine Aktie und ein ETF überhaupt sind.

Aktie: Mit einer Aktie erwirbst Du eine Unternehmensbeteiligung und Dir gehört somit ein Teil dieses börsennotierten Unternehmens. Mit dem Erwerb erhältst Du automatisch das Recht auf Mitbestimmung (auf der jährlichen Hauptversammlung) und das Recht auf Gewinnbeteiligung (wird eine Dividende ausgeschüttet, so wird Dir diese Deinen Anteilen entsprechend ausgezahlt).

ETF: ETF steht für Exchange Traded Fund und ist eine maschinelle Abbildung eines Index. Diese sogenannten Indexfonds werden nicht von einem Fondsmanagement geleitet, sondern werden maschinell erstellt und kopieren einen Index /Benchmark, wie beispielsweise den DAX, Dow Jones, Nikkei oder NASDAQ. Ein Index kann jedoch auch eine Zusammenstellung von Branchen, Ländern, Regionen, Strategien oder Größen sein. Anstatt also nur auf ein Unternehmen zu setzen, erhältst Du mit einem ETF bis zu über 3.000 Unternehmensanteile und kannst somit das Risiko auf hohe Verluste enorm senken. Es gibt mittlerweile hunderte von ETFs, sodass Du bei der ETF-Auswahl einige Kriterien beachten solltest.

Depot: So wie Dein Geld auf einem Girokonto verwahrt wird, werden Aktien in einem Depot verwahrt. Um Aktien also erwerben zu können, benötigst Du vorab ein Depot. Bei Direktbanken wie der comdirect, ING oder Consorsbank wird dieses in der Regel kostenlos angeboten und die Konditionen sind günstiger als bei der örtlichen Bank.

Diese drei Kurzbeschreibungen geben Dir schon mal die erste Orientierung, dennoch solltest Du Dich eigenständig noch weiter informieren. Nutze hierfür die passenden Beiträge aus meinem Blog, das Basiswissen und den Investitionsleitfaden.

Persönliche Bilanz

Einnahmen und Ausgaben

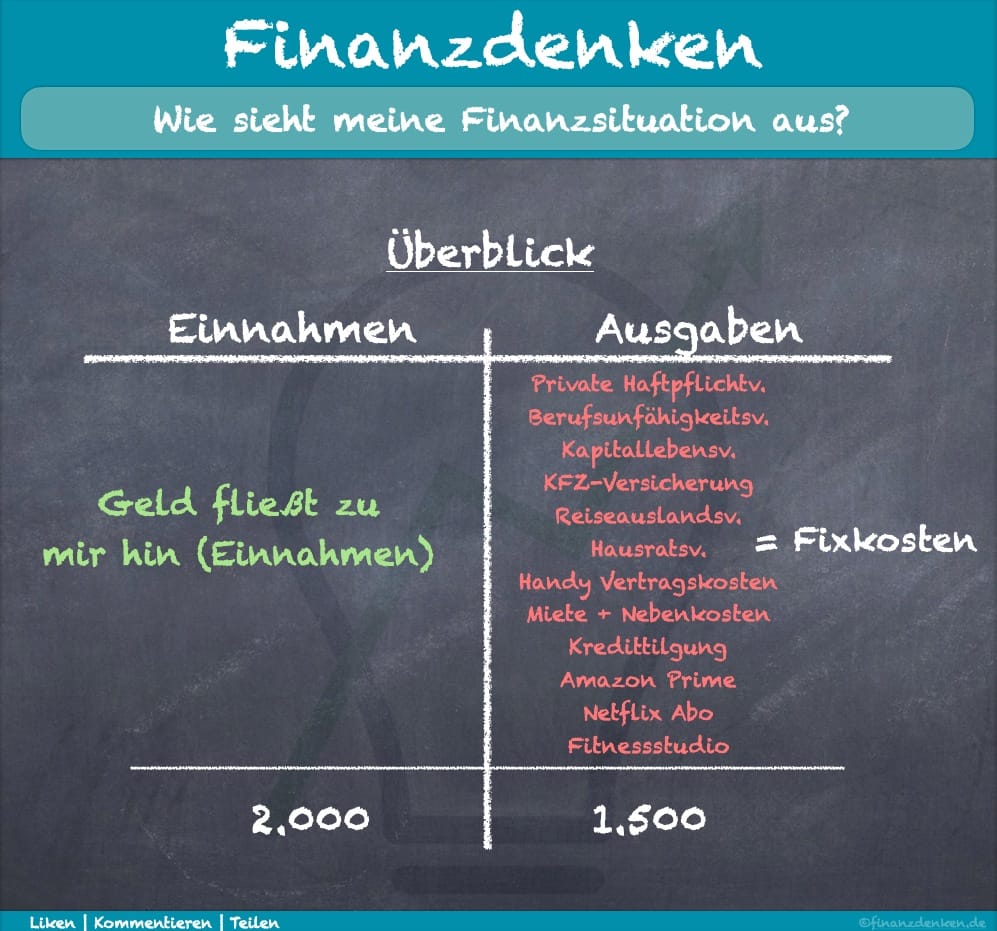

Du kennst nun die Probleme, die Dich in finanzielle Schwierigkeiten bringen können. Allerdings kennst Du nun auch Aktien und ETFs sowie deren Vorteile, mit welchen du diesen Problemen begegnen kannst. Was Du eventuell noch nicht kennst, ist Deine eigene Finanzsituation. Um an dem Wohlstand einer Volkswirtschaft oder an einzelnen Unternehmen beteiligt sein zu können, benötigst Du Kapital zum Investieren. Hierfür bietet es sich an, sich einen Überblick zu verschaffen, indem Du all Deine monatlichen Einnahmen und Ausgaben in Form einer „persönlichen Bilanz“ auflistest. Hier siehst Du schnell, was unterm Strich übrig bleibt. Zudem wird Dir bewusst, wofür Du im Monat überhaupt Geld ausgibst. In diesem Zuge kannst Du direkt Deine Versicherung auf Aktualität, Kosten/Nutzen sowie Notwendigkeit überprüfen.

Mindestens 10% des Einkommens sparen

Im Idealfall bleibt am Monatsende ein positiver Betrag übrig, d.h. Deine Einnahmen übersteigen Deine Ausgaben. Sobald dies der Falls ist, fange bewusst an, mindestens 10% Deines Einkommens zu sparen. Es ist bewiesen, dass es kaum einen Unterschied macht, ob man mit 100% oder mit „nur“ 90% auskommen muss. Richte Dir hierfür einen Dauerauftrag ein, sodass Dein (mindestens) 10%iger Sparanteil – also das Geld für Dich – am Monatsanfang auf ein anderes Konto überwiesen wird. Geld was man nicht sieht, vermisst man nicht und vor allem gewöhnt man sich nicht daran. Dieses Geld wird nun bewusst gespart und nicht für Konsumzwecke ausgegeben, denn mit diesem gesparten Geld wollen wir Vermögenswerte in Form von Aktien oder ETFs erwerben. Doch anfangs hat die Bildung einer Notreserve oberste Priorität, welche als eine Art Versicherung für finanzielle Notlagen dient.

Finanzplanung

Erst die Erkenntnis, dann der Fortschritt

Nun stehst Du vor der Frage, ob Du eigenständig Unternehmen auswählen möchtest, in welche Du investierst oder ob Du nicht einfach in einen breit diversifizierten ETF investierst? Für die Beantwortung solltest Du zuerst einen Überblick über Deine Finanzsituation bekommen und anschließend in Deiner Finanzplanung die Fragen zum Anlageziel, Anlagedauer, Anlageart und der Risikobereitschaft beantworten. Nur weil Du nicht weißt, wie man ein Unternehmen bewertet (siehe Charttechnik/Fundamentalanalyse) oder „gute“ Unternehmen findet, sollte Dich das jedoch nicht vom Investieren abhalten. Tatsächlich empfiehlt einer der größten Investoren aller Zeiten, Warren Buffet, in kostengünstige ETFs zu investieren. Ich teile diese Meinung, denn für die meisten Anleger reicht eine Investition in einen oder mehreren ETFs vollkommen aus. An dieser Stelle wird in den meisten Sachbüchern und Ratgebern empfohlen, in ein sogenanntes Welt-Portfolio zu investieren, um an möglichst vielen Unternehmen beteiligt zu sein. Mehr hierüber, habe ich unter dem Menüpunkt „Investieren“ geschrieben.

Fazit

Wie verlief mein Einstieg?

Ich persönlich habe auch mit ETFs angefangen, welche ich immer noch im Portfolio habe und auch weiterhin monatlich bespare. Diese bilden eine Art Grundgerüst und stabilisieren mein Portfolio, sollten die Märkte mal stärker schwanken. Einzelaktien habe ich unter anderem nur gekauft, weil ich mit meiner Dividendenstrategie jeden Monat eine Dividende als Zusatzeinkommen erhalten möchte. Diese Einzelaktien in meinem Portfolio habe ich unter anderem nach ihrer Marke, möglichen Burggraben, Zukunftsaussichten, einigen fundamentalen Kennzahlen, Dividendenhistorie und der Ausschüttungsquote ausgewählt.

Diese Kriterien sind für mich wichtig und sollen mir helfen, mögliche Investitionen zu finden und diese im Idealfall auch für viele Jahre zu behalten. Jeder Investor schaut auf andere Kennzahlen oder Werte, denn jeder Investor hat eine andere Strategie und Vorgehensweise. Abschließend bleibt zu sagen, dass ein ETF langweilig, aber effektiv ist. Ideal für Leute, die es einfach mögen oder aber keine Zeit und Lust haben, sich mehr mit diesem Thema auseinander zu setzen. Viel Erfolg bei Deinen Investitionen!

Wichtig ist es, einfach anzufangen. Ein ETF-Sparplan ist bereits ab 25€ möglich. Eine mögliche ETF-Auswahl erhältst Du in in meinem Investitionsleitfaden. Möchtest Du einen Sparplan einrichten, zeige ich Dir in meinem Beitrag „Wie richte ich einen Sparplan ein?“ detailliert wie dies funktioniert. Zudem habe ich bereits einen Beitrag geschrieben, wie der Kauf einer Einzelaktie funktioniert.

Es ist Dein Geld und letztlich auch Deine Entscheidung. Nun kennst Du allerdings eine sehr gute Alternative zum Tagesgeldkonto & Co. und eventuell wurde ja Dein Interesse geweckt. Möchtest Du weitere Informationen erhalten, schaue Dich auf dieser Internetseite um. Unter dem Menüpunkt „Empfehlungen“ habe ich zudem weitere interessante Internetseiten und Blogs für Dich aufgeführt, welche ebenfalls einen Blick wert sind. Viel Erfolg! Cheerio.

Disclaimer

Risikohinweis und Haftungsausschluss – unbezahlte Werbung

Der Autor ist an manchen der genannten Unternehmen beteiligt (Transparenzhinweis). Alle von mir veröffentlichen Informationen und Zahlen, Einschätzungen und Bilder sind von mir nach besten Wissen und Gewissen erstellt worden. Aufgrund dessen übernehme ich keine Gewähr, Garantie, Haftung oder Zusicherung für die Richtigkeit. Alle Beiträge stellen weder eine Anlageberatung noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren, Optionen oder anderen Finanzinstrumenten dar. Das Investieren in Wertpapiere, Optionen oder anderen Finanzinstrumenten ist grundsätzlich mit Risiken behaftet und kann zum Totalverlust des eingesetzten Kapitals führen. Bei den beworbenen Links handelt es sich um Affiliate-Links, d.h. Dir entstehen hierdurch keine Nachteile und ich erhalte lediglich eine Provision für die Vermittlung.

Hinterlasse einen Kommentar